Hohe Dividende und niedrige Volatilität ? Neue ETFs von Powershares

Der ETF-Anbieter Powershares hat in letzter Zeit eine ganze Reihe von Dividenden-ETFs für US-, Europa- und Schwellenländer-Aktien auf den Markt gebracht. Dies allein wäre mittlerweile zwar nicht unbedingt mehr genug, um noch einen eigenen Artikel darüber zu rechtfertigen, allerdings versucht man sich hier mit einem etwas besonderen Konzept von der Fondskonkurrenz abzusetzen. Durch einen hinzugefügten Volatilitäts-Filter soll die Stabilität und Performance der ETFs verbessert werden. Was genau dahintersteckt und wie man diesen interessanten Ansatz einschätzen kann, wollen wir im folgenden Artikel besprechen.

Artikel wurde von Chris verfasst

Zuerst die reinen Fakten

PowerShares S&P 500 High Dividend Low Volatility UCITS ETF

- ISIN: IE00BWTN6Y99

- TER: 0,30%

- 50 Bestandteile (physische Replikation, vierteljährlich ausschüttend)

PowerShares EURO STOXX High Dividend Low Volatility UCITS ETF

- ISIN: IE00BZ4BMM98

- TER: 0,30%

- 50 Bestandteile (physische Replikation, vierteljährlich ausschüttend)

PowerShares FTSE Emerging Markets High Dividend Low Volatility UCITS ETF

- ISIN: IE00BYYXBF44

- TER: 0,49%

- 100 Bestandteile (physische Replikation, vierteljährlich ausschüttend)

Angaben zur voraussichtlichen Ausschüttungsrendite

Da die ETFs alle sehr jung sind, muss man stellenweise noch auf die Yield-Angaben in den Index-Factsheets zurückgreifen. Allein der S&P 500 Dividenden-ETF ist bereits seit etwas mehr als einem Jahr draußen, und hat in dieser Anfangsphase eine Ausschüttungsrendite von 2,9% an die Anleger ausbezahlt. Laut Index-Factsheet von S&P sind aber theoretisch eigentlich bis zu 3,9% aktuell drin, der Betrag wird sich also im Laufe der Zeit wahrscheinlich irgendwo dazwischen bei 3,x% einpendeln. Für den Euro Dividenden-ETF spricht der Index-Anbieter Stoxx von einer möglichen Rendite von 4,1% aktuell, auch hier wird erfahrungsgemäß die konkrete Anlegerrendite am Ende um etwa 0,3-0,5% darunter liegen.

Etwas erstaunt war ich, dass FTSE, von dem der Index für den Emerging Markets-ETF kommt, im Factsheet von einer aktuellen Yield in Höhe von 8,4% spricht. Schwellenländer bieten zwar normalerweise schon üblich höhere Renditen, aber diese Zahl erschien mir doch schon ziemlich ungewöhnlich, und so habe ich auch noch einmal einzeln die Yields seiner Top-10 Aktien provisorisch überprüft – und tatsächlich bewegen die sich in etwa in diesem Bereich, das kann also stimmen. Trotzdem sollte man natürlich als Anleger seine Erwartungen lieber wieder etwas herunterschrauben, wenn später doch eher nur Schwellenländer-„üblichere“ Renditen im 6,x%-Bereich am Ende dabei herauskommen.

Die Aktienauswahl-Methodik

Die ETFs wählen sich ihre Aktien in einem zweistufigen Selektionsprozess aus:

Zuerst werden die jeweils höchstausschüttendsten Aktien (nach aktueller 12 Monats-Dividendenrendite) eines Mutterindex ausgewählt:

- Bei den 500 Aktien des S&P 500 sind es die 75 höchstausschüttendsten.

- Ebenso werden aus den 600 Aktien des Euro Stoxx die 75 höchstausschüttendsten ausgewählt.

- Aus den (aktuell) 972 Aktien des FTSE Emerging Market Index werden die 150 höchstausschüttendsten genommen.

Damit ist es allerdings noch nicht zu Ende. Einfach nur die „höchstausschüttendsten Aktien“ herausfiltern und nichts weiter, das „kann ja jeder“ und ist heutzutage auch keine besonders „kreative Leistung“ mehr. Deshalb legt man jetzt auch noch einen Volatilitäts-Filter an:

- Bei den US- und EU-Indizes werden die 25 Aktien mit der höchsten Kurs-Schwankungsbreite entfernt, so kommt man am Ende auf die Anzahl von jeweils 50 Bestandteilen in beiden ETFs.

- Von den 150 Aktien des Schwellenländer-ETFs werden nochmal die 50 mit der höchsten Kurs-Schwankungsbreite entfernt, so dass am Ende auch hier wieder nur die 100 „ruhigsten“ Aktien davon übrig bleiben.

Konkret gewichtet in den ETFs werden die restlichen Aktien danach wie bereits öfter schon gesehen nach ihrer Dividendenrendite, allerdings gibt es auch hier noch gewisse Obergrenzen (max. 3% pro Einzeltitel, 25% pro Branche) um die Diversifikation zu verbessern.

Vermeidung von „Dividenden-Fallen“

Um zu verstehen, warum die ETFs diesen zusätzlichen Volatilitätsfilter überhaupt einsetzen (und es nicht einfach nur bei einer reinen High Yield-Selektion belassen), muss man wissen was eine „Dividendenfalle“ ist. Diese können überall dort lauern, wo besonders hohe Ausschüttungsrenditen locken, welche einfach nur dadurch zustandekommen weil eine Aktie in kurzer Zeit massive Kursverluste hatte (die Dividenden-Rendite dazu im Verhältnis also augenscheinlich sehr hoch wirkt). Da aber solche Abstürze meist nicht einfach nur grundlos passieren, sondern oft auch damit zu tun haben dass ein Unternehmen in echten wirtschaftlichen Schwierigkeiten steckt, braucht man sich auch nicht über die kurzfristig hohe Dividendenrendite freuen – denn nicht selten wird auch bald die Dividende daraufhin gekürzt oder ganz gestrichen. Das vermeintliche „Schnäppchen“ hat sich dann hinterher als eigentlicher Rohrkrepierer herausgestellt, und wer nur blindlings den höchsten Dividendenrenditen nachjagt (und auf nichts weiteres schaut), bei dem ist die Gefahr hoch, vermehrt in solche „Fallen“ zu tappen.

Dies haben natürlich auch die Fondsanbieter schon längst bemerkt und versuchen, statt nur reiner High Yield-Selektion lieber durch allerhand Zusatzkriterien und komplexerer Auswahlkonzepte die Robustheit, Stabilität und Nachhaltigkeit der Aktienerträge zu verbessern.

Eine Art, solche Dividendenfallen zu vermeiden ist, fundamentale Bilanzkennzahlen heranzuziehen um durch eine Bewertungs- und Qualitätsanalyse die Firmen zu identifizieren, die in echten Schwierigkeiten stecken und daher wahrscheinlich ihre Dividenden kürzen müssen, während „gesündere“ Firmen ihre Dividenden auch in Krisen stabil halten können und allgemein ein größeres Steigerungspotential haben. Beispielsweise verfolgen die FTSE RAFI Equity Income -ETFs von Source ein solches Konzept.

Alternativ kann man auch mittels eines Momentum-Filters einfach die Aktien aussortieren, die im Kurs am stärksten gefallen sind, oder (wie eben hier) die höchste Schwankungsbreite aufweisen. Die Volatilität ist dabei ein Maßstab für das „Risiko“ einer Aktie und hängt auch sonst eher mit fallenden Kursen zusammen. Oder andersherum gesagt, dass ein Low-Volatility Ansatz, der gezielt in die „ruhigsten“ Aktien investiert, langfristig einen Mehrwert besonders durch Verlustvermeidung liefern kann, haben wir ja im Smart Beta Artikel zu diesem Thema schon sehen können.

Branchen- und Länderallokation der ETFs

Die drei größten Branchen im PowerShares S&P 500 High Dividend Low Volatility UCITS ETF sind derzeit Finanzen (22%), Versorger (19%) und Industrie (13%). Dazu sei beispielhaft auch hervorgehoben, dass die Gewichtung von Öl- und Gasfirmen aktuell nur 3% beträgt. Diese Branche dominiert ja ansonsten üblicherweise auch oft Dividenden-ETFs, da sie historisch großzügige Ausschüttungszahler sind. Da dieser Sektor aber derzeit besonders mit dem Ölpreis-Verfall zu kämpfen hat und sich die Aktienkurse aufgrund dieser Unsicherheit besonders volatil und schlecht entwickelt hatten, wurde das Engagement hier im Vergleich reduziert. Andere Dividenden-ETFs, die ansonsten noch viele Ölfirmen im Portfolio haben, wurden durch deren schlechte Entwicklung stärker in Mitleidenschaft gezogen als die Powershares-ETFs, welcher davon weniger betroffen war. Die Wirkung des Volatilitätsfilters zeigt sich eben besonders da, wo es darum geht solche Krisen (in gewissen Maßen) etwas zu vermeiden. Auch bei den anderen beiden regionalen ETFs sind Ölfirmen mit etwa 5-6% derzeit sehr untergewichtet.

Beim Euro Stoxx -ETF ist es zuerst wichtig zu verstehen, dass es sich hierbei nicht um den gesamt-europäischen Stoxx Europe 600 handelt, sondern nur Aktien aus der Euro-Währungszone enthält. Konkret ist dabei das Portfolio aktuell auf Spanien (18%), Frankreich (17%) und Belgien (13%) am stärksten verteilt. Bei den Branchen spielen Versicherungen (18%), Versorger (13%) und Telekommunikation (11%) derzeit die gewichtigste Rolle. Die Beschränkung nur auf Eurozonen-Länder ist insofern leider als negativ anzusehen, weil es mir persönlich doch lieber ist auch die (wirtschaftlich ja nicht unwichtigen) übrigen europäischen Länder wie Großbritannien, Schweiz usw. in einem gesamteuropäischen ETF gleich mit dazu zu haben.

Der Emerging Markets ETF ist aktuell in China (25%), Taiwan (15%) und Indien (13%) am meisten engagiert und hat Versorger (22%), Banken (12%) und Rohstoffunternehmen (11%) als bestimmende Branchen im Gepäck.

Vorläufige Einschätzung zu den Produkten

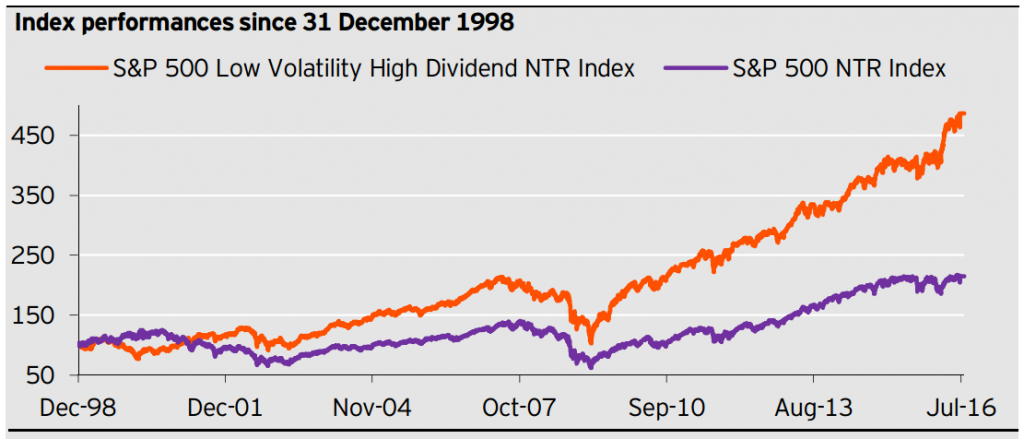

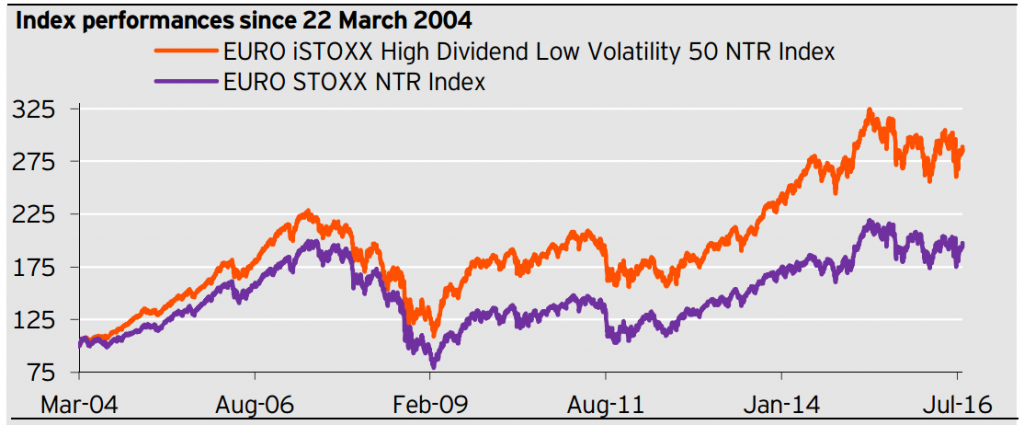

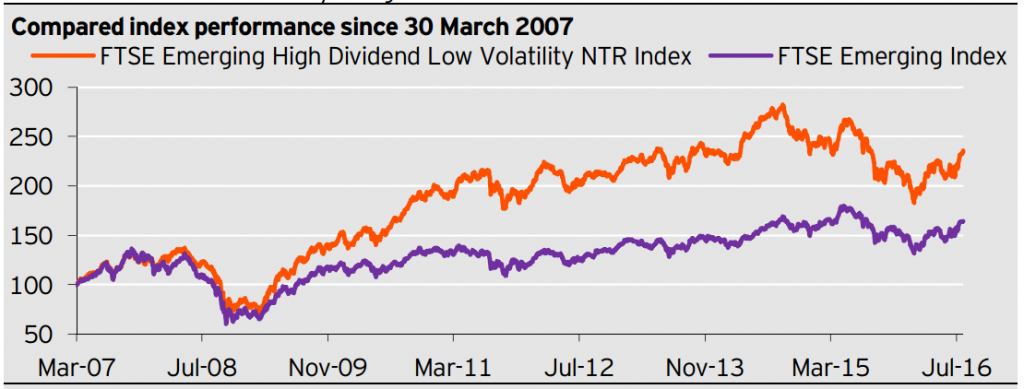

Einen provisorischen Eindruck über das langfristige Verhalten kann man sich mit der zurückgerechneten Wertentwicklung der benutzten Indizes aus den Factsheets der Anbieter besorgen. Natürlich gelten wie immer die üblichen Einschränkungen bezüglich der Aussagekraft für die Zukunft dabei.

Das Konzept scheint vielversprechend auszusehen, denn alle Indizes haben ihren Benchmark langfristig deutlich übertroffen. Allerdings sollte man seine Erwartungen auch trotzdem realistischerweise nicht zu optimistisch halten, um nicht enttäuscht zu werden wenn die zukünftigen Outperformances dann doch nicht mehr so üppig ausfallen.

Schafft es das Konzept auch überhaupt wirklich, die Themen „hohe Dividenden“ und „niedrige Volatilität“ zu verbinden ? Dazu hilft ein Blick in die Factsheets der Index-Provider:

S&P gibt für den Low Volatility Index eine annualisierte 10-Jahres Volatilität von 13,95% an, während der „normale“ Standardindex S&P 500 eine Volatilität von 15,27% hatte. Auch auf 5-Jahresbetrachtung ist die Volatilität geringer: 9,66% versus 12,08%.

Die anderen beiden Indizes geben Daten nur bis zum 5-Jahreszeitraum an, aber auch hier ist die Schwankungsbreite ähnlich geringer: 17,3% versus 20,4% für den normalen Euro Stoxx, und 17,1% versus 19,1% beim FTSE Emerging Markets.

Das Ziel, die Schwankungsbreite (zumindest um ein paar Prozentpunkte) zu reduzieren, kann man dem Konzept also durchaus zugestehen. Auch fallen die Wertverluste in den Krisen-Drawdowns etwas geringer aus, natürlich sollte man sich aber auch keine besonderen „Wunderdinge“ dabei erwarten – wenn es einen großen allgemeinen Crash gibt, sind sie auch genauso davon betroffen, und es ist für die meisten Anleger kein wesentlicher Unterschied, ob sie nun -50% oder „nur“ -45% dabei verlieren können.

Alles in allem finde ich den Ansatz durchaus interessant und werde ihn eine Zeit lang weiter beobachten. Bevor man investiert, sollte man aber lieber noch mindestens ein Jahr abwarten, bis sich mehr verlässliche Zahlen zur tatsächlichen Ausschüttungshöhe ergeben. Auch sind unsere Leser natürlich gerne eingeladen, im Kommentarbereich ihre Meinung zu den Produkten, und was sie vom dahinterstehenden Konzept halten, zu diskutieren.

- Sie wollen grundsätzlich mehr aus Ihrem Geld machen?

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Zum Weiterlesen:

- Kurzzeitvergleich Strategie-ETF-Mix versus Welt-Index MSCI ACWI

- Aktieninvestments als passives Einkommen

- Vermögensaufbau mit System

- Wie kann man schnell reich werden?

- Größenordnung der monatlichen Ertragsrendite bei Dividenden-Aktien

- Wie kann ich schnell Geld verdienen?

- Wohlstand durch Aktien

- Aktien-ETFs und Anleihen-ETFs mit einer hohen Ausschüttungsrendite

Hallo Zusammen. Kann mir bitte jemand sagen, wie der ETF besteuert wird: PowerShares FTSE Emerging Markets High Dividend Low Volatility UCITS ETF? Er wird in Paris gehandelt. Gilt dann die französische Quellsteuer? Wenn ja, dann ist der ETF weniger interessant…

Hallo Alex

Entscheidend ist dabei nicht unbedingt die Börse, bei der man den handelt, sondern das Fondsdomizil-Land, in dem der ETF rechtlich inkorporiert ist. Das Domizil ist hier das steuerlich relativ komfortable Irland (nicht ohne Grund sind da ja auch viele andere ETFs inkorporiert). Eine französische Quellensteuer oder so brauchst du jedenfalls eigentlich nicht zu befürchten. (natürlich können innerhalb des Fonds QS der Heimatländer der Aktien anfallen und werden durchgereicht, das ist aber eh bei jedem physischen ETF so)

Danke ChrisS. In Irland fallen 25% Quellsteuer an. So optimal ist es auch nicht. Schade! Deswegen will ich auch STX aus meinem Depot verkaufen.

Hm, komisch. Ich hab natürlich auch schon lange einige ausschüttende ETFs mit Fondsdomizil Irland (die bekannten iShares, SPDRs etc eben) und bei den Abrechnungen dabei noch keine besonderen steuerlichen Mehrbelastungen/Benachteiligungen gesehen.

Hattest du bereits schon ausschüttende irische ETFs im Depot gehabt und ähnliches festgestellt, ansonsten kann auch sein das Aktien-Dividenden (falls du zb mit STX die Seagate PLC meinst) und Fonds-Ausschüttungen rechtlich-steuerlich in Irland eben unterschiedlich behandelt werden…

Ich habe mehrere iShares-ETFs. Und sie werden alle mit 15 % US-Quellsteuer belastet. Aus Irland habe ich noch nie einen ETF gehabt. Deswegen war hier eigentlich meine Frage. Mal sehen, vielleicht kaufe ich ein paar Papiere der Sorte zum Ausprobieren, wenn der Kurs unter NAV fällt.