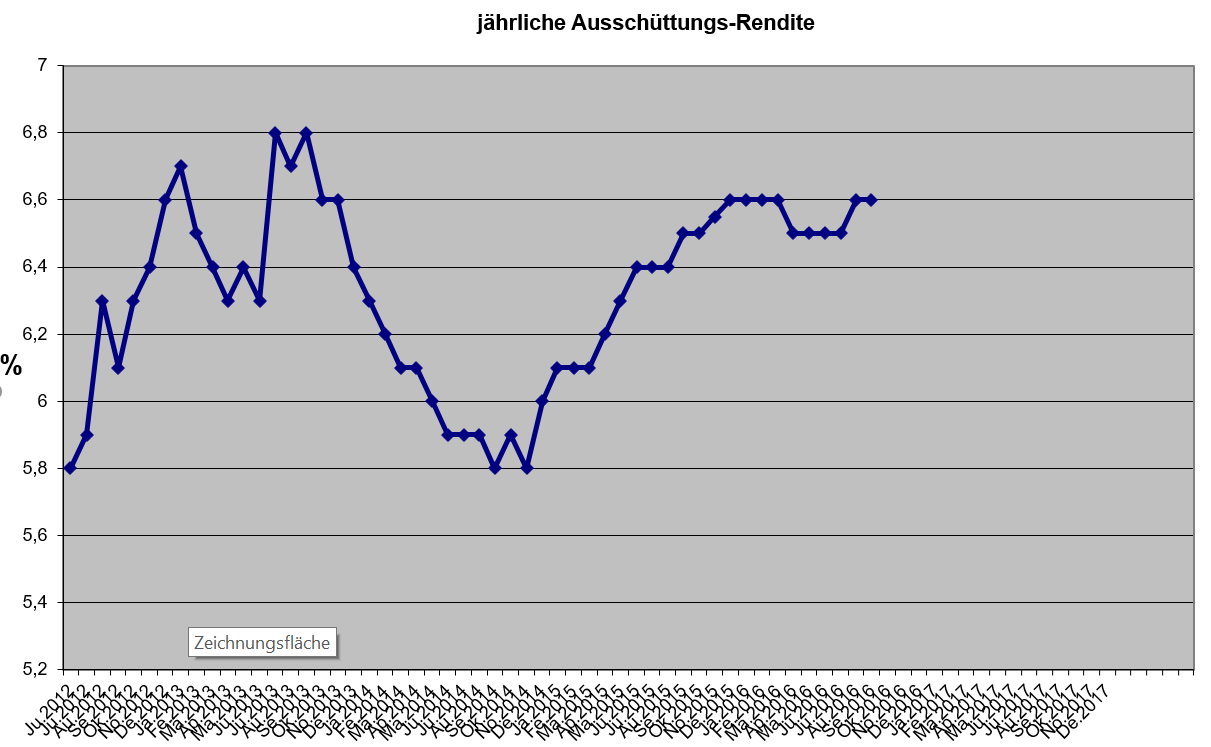

Hohe Ausschüttungsrendite beim Ertrags-Depot mit 6,6% p.a.

Wie am Ende eines Quartals gewohnt gibt es heute wieder eine Aktualisierung des High Yield/Dividend Depots, dem Musterdepot mit einer hohen Ausschüttungsrendite in Form von Zinsen und Dividenden.

Mittlerweile sind fast drei Quartale des Jahres 2016 vorüber und der Blick auf den Aktienmarkt fällt gemischt aus. Es gibt grob zwei Lager, zum einen der US-Aktienmarkt sowie Schwellenländer-Aktien (wobei hier differenziert werden muss) und die anderen. Das erste Lager hat eine recht gute Performance erzielt, die anderen nicht. Vor allem die Aktien-Indizes aus den Regionen, in denen seitens der Zentralbanken am meisten stimuliert wird, nämlich Eurozone und Japan, wirken auffallend schwach. Dazu erfahren Sie mehr im Newsletter am bevorstehenden Sonntag.

Ausschüttungsrendite des High Yield/Dividend Depot bei 6,6% p.a.

Zur Erinnerung, das High Yield/Dividend Depots ist als ein Bestandteil eines diversifizierten Portfolios zu sehen. Hier wird in Aktien und Anleihen via ETF investiert, mit dem Ziel ein möglichst hohes passives Einkommen in Form von Zinsen und Dividenden zu erzielen, ohne gleichzeitig zuviel Risiko einzugehen.

Die Ertragsausschüttung des Muster-Depots lag im September 2016 bei 6,6% p.a.

6,6 % Ertragsrendite bedeutet bei einem angelegten Vermögen von 100.000 Euro üppige 6.600 Euro an Zins- und Dividendenzahlungen. Also 550 Euro monatlich brutto und nach Besteuerung 407 Euro netto. Dieser Wert ist aktuell noch höher als ich ihn im Artikel Größenordnung der monatlichen Ertragsrendite bei Dividenden-Aktien vorgerechnet hatte.

Wenn ich mir einige Einzelwerte im Depot anschaue, dann habe ich für das Jahr einige Mal ETFs mit 7 bis 10% Ausschüttungsrendite. Ein Grund mag des niedrige Kursniveaus in den ersten Monaten des Jahres bei gleichzeitig mindestens konstant bleibender Ertragszahlung sein.

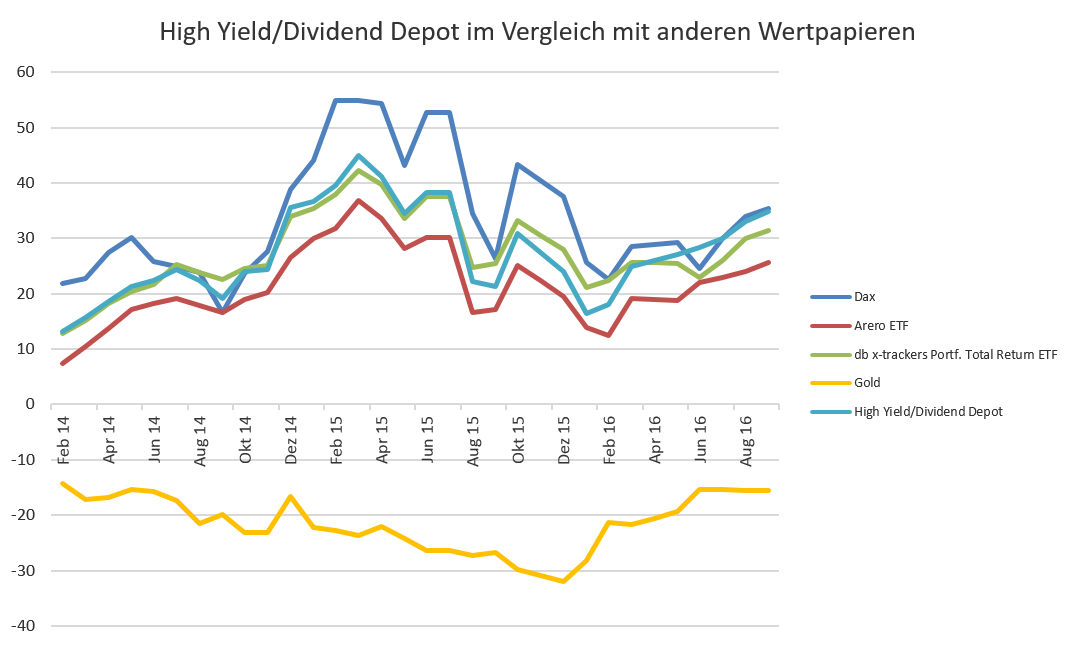

Gesamtperformance mit anderen ETFs und Indizes

Auf der Seite des Musterdepots gibt es jeweils einen Vergleich mit anderen Anlageklassen oder ETFs mit mehreren Anlageklassen. Von Anfang an sagte ich, dass dieser Vergleich kein sportlicher Wettkampf werden soll, aber er dient als Kontrolle, ob die Performance des Ertrag-Depots zu sehr aus dem Ruder läuft. Vor allem bei einer deutlich negativen relativen Entwicklung würde ich das gesamte „Projekt“ hinterfragen. Zu sehen ist in der Grafik jeweils die Gesamtperformance in % – also Kursveränderung plus Ausschüttungen. Das High Yield/Dividend Depot wurde mit der dickeren türkisfarbenen Kurve etwas hervorgehoben.

Trotz der sportlichen Ausrichtung der ETFs im Musterdepot, braucht es sich also vor anderen Indizes oder Anlageklassen nicht zu verstecken. Die Zahlen für die Größenordnung des zu erwartenden passiven Einkommens haben wir oben genannt und sind entsprechend skalierbar.

Was sind die Highlights im Portfolio?

- Von der Kursentwicklung her weit vorne im Portfolio sind die Dividenden-Aristokraten aus den USA in Form des SPDR S&P US Dividend Aristocrats UCITS ETF. Das spricht einerseits für die Qualität der Dividenden-Aristokraten kombiniert mit dem Rückwind, den amerikanische Aktien zuletzt generell schon hatten. Die Kursperformance ist auf der anderen Seite auch nicht verwunderlich. Dieser ETF ist der schwächste Ausschütter im Portfolio und wenn deutlich weniger ausgeschüttet wurde, bleibt entsprechend mehr Kapital im ETF selbst enthalten.

- Die Gesamtperformance der Hochzinsanleihen ist erstaunlich solide und kompensiert einen Teil der schwachen Entwicklung bei europäischen Aktien. Über die Entwicklung von Junk Bonds hatten wir neulich bereits im Artikel „Wie haben High Yield Anleihen-ETFs in den letzten Jahren performt?„ besprochen.

- Die Entscheidung welcher der beiden europäischen Dividenden-ETFs im Depot bleibt, muss vertagt werden. Der ETF von iShares mit dem Stoxx Europe als Grundlage hatte binnen Jahresfrist die Nase leicht gegenüber dem ETF von WisdomTree vorne.

- Die beiden Schwellenländer-Aktien-ETFs im Depot haben zuletzt gut performt, wobei das Niveau nach der jahrelangen Talfahrt noch immer sehr niedrig ist. Beide ETFs belegen weiterhin mit einem deutlichen Minus die letzten Plätze. Allerdings ist das einst schon kritisch niedrige Fondsvolumen des SPDR S&P Emerging Markets Dividende ETF von rund 50 Millionen Euro im letzten Winter auf fast 100 Millionen Euro aktuell angewachsen. Das Risiko einer Liquidierung dürfte somit vorerst vom Tisch sein.

Wie geht es weiter mit dem Ertrags-Depot?

Kurzfristig sind keine Änderung in der Depotzusammensetzung geplant. Jedoch können zukünftig weitere passende ETFs hinzukommen. Auf der Seite der hohen Ausschüttungsrenditen von ETFs werden gelegentlich auch neue ETFs in den Kommentaren vorgestellt oder zumindest erwähnt. Zwei hatten wir neulich auch hier in Blog-Artikeln separat vorgestellt.

Im High Yield/Dividend Depot befinden sich zwar noch einige ETFs, die als steuerlich intransparent gelten, jedoch wird diese Besonderheit in Deutschland mit der Änderung der Besteuerung von Investmentfonds wohl Geschichte sein. Ab 2018 spielen steuerliche Besonderheiten keine größere Rolle mehr und ein Anleger kann sich wieder mehr auf die Inhalte fokussieren.

Dieses Musterdepot zielt darauf ab, neben seinen hauptberuflichen Einkünften weitere Einkommensquellen zu erschaffen. Passend dazu der Artikel „Elf Gründe seine finanzielle Zukunft selbst in die Hand zu nehmen„. Wie es ein Arbeitnehmer schaffen kann, im Laufe der Zeit passives Einkünfte aufzubauen, zeigt die Artikelserie „Der Aufbau von passivem Einkommen neben dem Hauptberuf„.

Falls Sie ein Freund von Einzel-Aktien sind, werfen Sie auch einen Blick in das Musterdepot der Dividenden-Aristokraten und auf die Liste der profitablen Unternehmen.

- Sie wollen grundsätzlich mehr aus Ihrem Geld machen?

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Zum Weiterlesen:

- Wer hat noch keine Gans, die goldene Eier legt?

- Mit Aktien-Akademie systematisch zum finanziellen Erfolg

- Wie man eigene Ängste überwinden kann

- Wie viel Geld brauche ich für die Rente?

- Wertzuwachs von Kapitalvermögen ist höher als bei Arbeitseinkommen

- Erfolgreiche Menschen steuern schrittweise auf ihre langfristigen Ziele zu

- Vier Gründe, warum es keinen Sinn macht, seine Aktien im Sommerhalbjahr zu verkaufen

- Wie kann ich schnell viel Geld verdienen?

- Hohe Dividendenrendite oder hohes Dividendenwachstum?

Neueste Kommentare