Wie haben High Yield Anleihen-ETF in den letzten Jahren performt?

Junk Bonds oder High Yield-Anleihen (auch Hochzinsanleihen) gelten landläufig als gefährliche Investments. Der Grund dafür ist schnell gefunden, denn bei Junk Bonds besteht ein erhöhtes Risiko, dass der jeweilige Staat oder das dahinter stehende Unternehmen die Zinsforderung nicht mehr erfüllen kann. Daher geht ein Anleger ein beträchtliches Risiko ein, wenn er sich nur einige wenige High Yield-Anleihen in sein Portfolio holen würde. Für das höhere Verlustrisiko muss der Emittent solcher festverzinslichen Wertpapiere entsprechend hohe Zinsen zahlen. Genau diese verlockend hohe Rendite kombiniert mit der erhöhten Zahlungsausfallwahrscheinlichkeit bringt Privatanleger in eine Zwickmühle.

Schon recht bald zum Beginn des Blogs im Jahre 2012 habe ich mich für die Anlage von Junk Bonds in ETF-Form anfreunden können. Denn ETFs bündeln gleich mehrere hundert solcher High Yield Anleihen und damit verringert sich ein Großteil des Risikos für den Anleger. Bei Zahlungsausfällen werden die entsprechenden „Portfolio-Leichen“ regelmäßig gegen andere Anleihen ausgetauscht. Ein mulmiges Gefühl blieb bei vielen Blog-Lesern dennoch, was zu mir in Form von skeptischem Feedback ankam.

Einige Anleihen-ETFs hatten wir bereits in der Artikelserie „Mit ETFs in verschiedene Anlageklassen investieren“ und folgende kennengelernt. Neben Aktien gehören Anleihen zu der weltgrößten Anlageklasse und werden zur Diversifizierung eines Gesamt-Portfolios herangezogen. Besonders Staatsanleihen gelten als eine vom Aktienmarkt weitgehend unabhängige Anlageklasse.

Die Performance von drei High Yield Anleihen-ETFs

Im Folgenden habe ich mir die Performance der drei ETFs angeschaut

- iShares JPMorgan $ Emerging Markets Bond Fund (ISIN: IE00B2NPKV68)

- iShares Markit IBoxx Euro High Yield (ISIN: IE00B66F4759)

- iShares Markit iBoxx $ High Yield Capped Bond (ISIN: IE00B4PY7Y77)

Der dritte ETF wurde bislang nicht direkt besprochen, sondern indirekt in den Kommentaren der Verlinkung. Während der erste ETF mit Staatsanleihen aus Schwellenländer bestückt ist, die häufig nicht als „sichere Staatsanleihen“ eingestuft werden, enthalten die anderen beiden Wertpapiere Unternehmensanleihen, die vom Rating her unterhalb des Investmentstatus rangieren. Hier gibt es eine Übersicht der Rating-Skala.

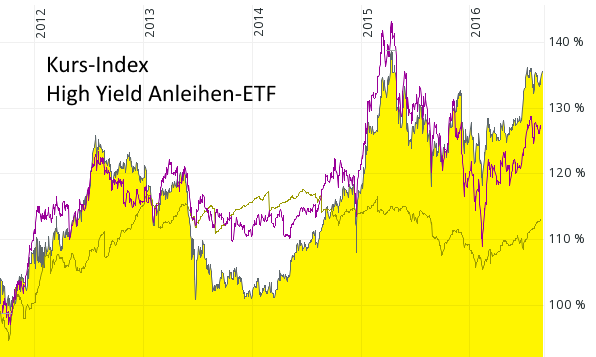

Blicken wir zunächst auf die Kursentwicklung der drei ETFs.

Kurs-Indizes von iShares JPMorgan $ Emerging Markets Bond Fund (schwarze Kurve),

iShares Markit IBoxx Euro High Yield (beige Kurve), iShares Markit iBoxx $ High Yield Capped Bond (violette Kurve) von August 2011 bis August 2016 – Quelle: comdirect.de

Zunächst einmal die beruhigende Nachricht, trotz der riskanten Wertpapieren in den ETFs, haben alle drei in diesem 5 Jahres-Zeitraum eine positive Performance erzielt. Ein Grund für das bessere Ergebnis der in US-Dollar geführten ETFs ist vermutlich der schwächere Euro. Schauen wir nun auf die Performance-Indizes, also inklusive der ausgezahlten Zinsen.

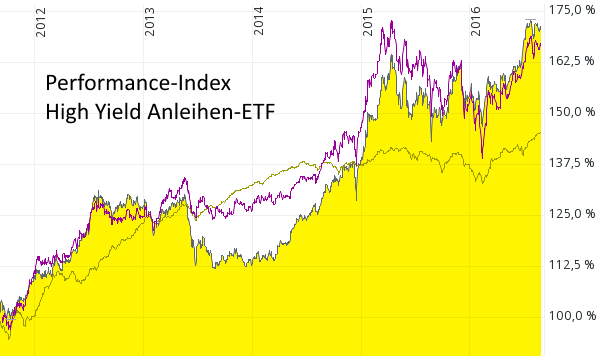

Performance-Indizes von iShares JPMorgan $ Emerging Markets Bond Fund (schwarze Kurve),

iShares Markit IBoxx Euro High Yield (beige Kurve), iShares Markit iBoxx $ High Yield Capped Bond (violette Kurve) von August 2011 bis August 2016 – Quelle: comdirect.de

Auch hier ist das Bild ähnlich, natürlich wegen der mit berücksichtigten Zinsen auf deutlich höherem Niveau. Ab dem Jahr 2013 wurde bekannt, dass die USA ihre Staatsanleihenkäufe zurückfahren werden und in der Folge sogar ein Zinsanstiegszyklus einsetzen könnte. Dies ist mit besonders deutlichen Kursrückgangen von Staatsanleihen der Emerging Markets zu sehen. Hier befürchteten viele Marktbeobachter, dass ein Zinsanstieg in den USA zu Zahlungsausfällen in einen Schwellenländern kommen könnte. Wie wir heute wissen, gibt es in den USA derzeit einerseits keinen besonders starken Drang die Leitzinsen zu erhöhen, zum anderen hat sich die wirtschaftliche Situation in vielen Schwellenländern mittlerweile etwas verbessert.

Wie sehen Staatsanleihen mit Investmentstatus im Vergleich dazu aus?

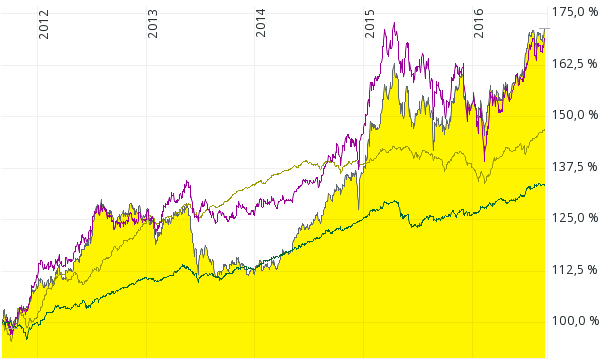

Als nächstes nehmen wir einen breiten Anleihen-ETF, der Staatsanleihen und Unternehmensanleihen beinhaltet, die innerhalb des Investmentsstatus liegen, also Ratings von A, AA, AAA und BBB aufweisen. Hier nehmen wir den auf dem Blog schon häufiger genannten iShares Euro Aggregate Bond UCITS ETF (ISIN: IE00B3DKXQ41)

Performance-Indizes von iShares JPMorgan $ Emerging Markets Bond Fund (schwarze Kurve),

iShares Markit IBoxx Euro High Yield (beige Kurve), iShares Markit iBoxx $ High Yield Capped Bond (violette Kurve) und Euro Aggregate Bond (dunkelgrüne Kurve) von August 2011 bis August 2016 – Quelle: comdirect.de

Hier fällt erstens auf, dass ein Anleger selbst mit Anleihen von „sicheren“ Ländern und Unternehmen noch Geld verdienen kann, obgleich bereits seit mehreren Jahren behauptet wird, dass dies nicht möglich sei. Jedoch haben sämtliche drei High Yield Anleihen-ETFs eine bessere Performance gebracht – getreu der Regel: Mehr Risiko, mehr Rendite.

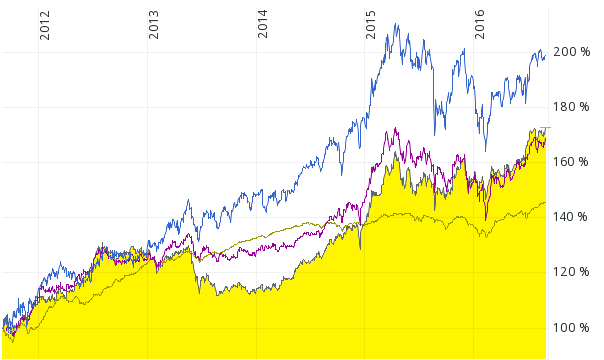

Zum Schluss noch ein direkter Vergleich mit dem Aktienmarkt, dazu verwende ich den MSCI ACWI.

Performance-Indizes von iShares JPMorgan $ Emerging Markets Bond Fund (schwarze Kurve),

iShares Markit IBoxx Euro High Yield (beige Kurve), iShares Markit iBoxx $ High Yield Capped Bond (violette Kurve) und Aktien-Index MSCI ACWI (blaue Kurve) von August 2011 bis August 2016 – Quelle: comdirect.de

Der hier betrachtete Zeitraum war für Aktien trotz des Durchhängers ab Frühling 2015 sehr erfolgreich. Entsprechend hat der globale Aktien-Index MSCI ACWI ziemlich deutlich die Nase vorn. Ein Anleger muss für sich sowieso die Frage klären, wie weit es sinnvoll ist Aktien und Unternehmensanleihen zu kombinieren, da zwischen diesen beiden Anlageklassen eine nicht unerhebliche Abhängigkeit besteht. Für meinen Geschmack betrachte ich Unternehmensanleihen lediglich als Beimischung. Das heißt ihr Anteil im Portfolio überschreitet im Standardfall die 10%-Marke nicht, wie ich auf der Seite Asset Allocation von Passiver Geldfluss präsentiert hatte.

Fazit

Der Betrachtungszeitraum ist mit 5 Jahren sicher nicht allzu lang, jedoch für einen ersten Eindruck ausreichend. Aus meiner Sicht sind die immer noch teilweise großen Bedenken gegenüber Junk Bonds wenig begründbar. Voraussetzung ist jedoch, dass man diese in ETF-Form erwirbt und sich nicht gleich das gesamte Depot vollkauft. Die Frage wie viel Unternehmensanleihen neben Aktien im Portfolio sinnvoll sind, muss jeder Anleger mit sich selbst abklären und die Antwort hängt auch davon ab, ob jemand als Gläubiger oder Anteilseigner agieren möchte. Wovon ich selbst sehr angetan bin ist die Möglichkeit Schwellenländer-Staatsanleihen gebündelt via ETF im Depot zu haben. Nicht zuletzt die monatliche Zinszahlung haben dazu geführt, dass dieser ETF einer meiner größten Positionen im Depot ist.

- Sie wollen grundsätzlich mehr aus Ihrem Geld machen?

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Zum Weiterlesen:

- Was taugen Anleihen und Gold in Krisenzeiten?

- ETFs mit Staatsanleihen

- Norweger Staatsfonds ist der größte der Welt

- Es gibt kein Anrecht auf hohe Verzinsung

- Comstage Alpha Dividende Plus ETF – ein aktiver Dividenden-ETF mit Absicherung?

- Was bringt die Asset Allocation?

- Was bedeutet Deflation in der Eurozone für uns? Teil 4 – Welche Anlageklassen sind zu bevorzugen?

Mich würden dabei eigentlich auch mal, abseits von nur gedanklichen Mutmaßungen über die tatsächliche Ausfallwahrscheinlichkeit solcher sogenannter „Schrott-Anleihen“ mal lieber echte Zahlen dazu aus der Vergangenheit interessieren.

Wenn man mal nach „Junk Bonds default rate“ o.ä. googelt, findet man zB Daten wie diese hier:

http://www.highyieldbond.com/wp-content/uploads/2016/06/Screenshot_26.jpg (Beispiel für US Junk Bonds)

womit sich schon besser ein wesentlicherer Eindruck über das Krisenverhalten dieser Anlage bekommen lässt.

Längerfristige (Dollar-)Performance des amerikanischen High Yield -ETFs lässt sich auch auf der entsprechenden US-iShares Seite nachvollziehen:

https://www.ishares.com/us/products/239565/ishares-iboxx-high-yield-corporate-bond-etf#chartDialog

2008 gab es jedenfalls einen Verlust von etwa -25%, was auch in etwa eine erste erwartungsmäßige Hausnummer zur Orientierung in künftigen Krisenzeiten geben kann, und auch 2014-15 gab es wieder schon einen etwa -20%igen Drawdown (da hing auch viel mit dem Ölpreis-Verfall zusammen).

Nunja, als langfristige und eher einkommensorientierte Investoren können Uns ja solche Kursschwankungen eigentlich relativ egal sein. ^^

Kleine Anmerkung noch dazu, der Euro Aggregate Bond investiert ja nicht nur in Staatanleihen, sondern auch in Unternehmensanleihen, halbstaatliche Institutionen und besicherte Anleihen.

Danke für die Ergänzungen, auch für die Korrektur zum Euro Aggregate Bond, ist im Text korrigiert. Ich denke, wir sind uns einig, dass Junk Bonds nicht als Kern-Investment zu sehen ist, sondern als würzige Beimischung. 🙂

Guten Morgen,

vielen Dank für den Beitrag.

Selbst habe ich mir auch eine kleine Position vom iShares JPMorgan $ Emerging Markets Bond Fund gekauft. Die monatliche Auszahlung im Vergleich zur Investitionssumme ist wirklich gut. Ich bin zwar spät eingestiegen, also zu einem hohen Kurs, aber ich werde mittelfristig die Position noch etwas ausbauen. Ca. 13 Jahre wird der Fond noch laufen, wenn ich das auf der iShares Seite richtig erkannt habe.

Persönlich empfinde ich das Risiko für eingehbar, ich kann es jetzt nicht prozentual ausdrücken, würde aber meinen, dass das Ausfallrisiko von Einzelaktien und einem Anleihen ETF doch relativ nah beieinader liegen.

Schönen Sonntag 🙂

Warum sollte der ETF nur noch 13 Jahre laufen? Wenn Schwellenländer-Staatsanleihen auslaufen, werden neue aufgenommen. Also, ich denke dieser ETF ist auf „open end“ ausgelegt.

„Ca. 13 Jahre wird der Fond noch laufen, wenn ich das auf der iShares Seite richtig erkannt habe.“

mhm, kanns sein dass du die Spalte „Restlaufzeit“ meinst ? Das bezieht sich ja auf die im ETF gehaltenen Anleihen, nicht den Fonds selbst 🙂

Die Anleihen werden auch ständig ausgetauscht.

„…würde aber meinen, dass das Ausfallrisiko von Einzelaktien und einem Anleihen ETF doch relativ nah beieinader liegen.“

Was ist das „Ausfallrisiko einer Einzelaktie“ ? Totalverlust bei Firmenpleite ? Für das „Ausfallrisiko“ von Unternehmen (oder zumindest dem Teil davon, wo es um Bonität geht) gibt es ja die Rating-Agenturen, die das mit ihren Buchstaben-Urteilen bewerten. Da muss man also differenzieren – manche Firmen sind eben solider als andere.

Auch kann man nicht über die Risiken von Anleihe-ETFs pauschalisieren, da es ja immer nur darauf ankommt, um welche Anleihen genau es geht 😉 „Safe Havens“ wie AAA-Staaten haben nunmal eine andere Qualität als irgendwelche D minus -Schrottfirmen.

Auch sind Anleihen ja Fremdkapital (dh. eine verbriefte Forderung dem Schuldner gegenüber) – es besteht also zumindest schonmal ein bevorrangigter Anspruch, bei der Pleite eines Unternehmens aus der Insolvenzmasse bedient zu werden (je nachdem was halt noch zu holen ist) – im Ggs zu Aktien (=Eigenkapital).

Gerade für das Tragen dieser zusätzlichen Risiken wird der Aktienanleger ja auch, der Kapitalmarkttheorie nach, langfristig mit höheren Renditen als der Anleiheanleger belohnt.