Entwicklung Dividenden-ETFs und Dividendenfonds in der schwachen Börsenzeit 2015 bis Anfang 2016

Vom Frühling 2015 bis Spätwinter 2016 war der globale Aktienmarkt im Korrekturmodus, in einigen Regionen sogar in einem Bärenmarktmodus. Zeiten mit fallenden Kursen sind besonders interessante Zeiträume der Analyse von global aufgestellten Aktien-ETFs bzw. auch Aktienfonds im Vergleich zur globalen Benchmark, dem MSCI ACWI. In diesem Fall fokussieren wir uns auf das Abschneiden sogenannter Dividenden-ETFs und Dividendenfonds, mit dem Ziel ein passives Einkommen zu erhalten. Denn einerseits sind viele Dividenden-Aktien eher defensive Titel, die vergleichsweise wenig an Wert einbüßen sollen. Zum anderen kamen während der Finanzkrise besonders die Dividenden-ETFs unter die Räder, weil sie ein Übergewicht an damals noch dividendenstarken Banken und Finanzdienstleister aufwiesen.

Performance-Entwicklung Dividenden-ETFs und Dividendenfonds

Folgende Fragen stellen sich bei dieser Betrachtung:

1.) Haben dividendenfokussierte Wertpapiere einen geringeren Kursrückgang vollzogen als dies beim allgemeinen Aktien-Index der Fall war? Denn im letzteren befinden sich auch Wachstumswerte, deren Schwankungsfreudigkeit (Volatilität) im Standardfall als höher angesehen wird als bei Dividenden-Werten.

2.) Gab es einen signifikanten Performance-Unterschied, ob ein Anleger in den letzten zwei Jahren einen globalen Dividenden-ETF bzw. Dividendenfonds oder einen globalen Aktien-ETFs im Portfolio hatte?

Um die kurze Untersuchung übersichtlich zu halten, wurden lediglich zwei Vertreter von globalen Dividenden-ETFs und ein Vertreter aus der Rubrik Dividendenfonds verwendet. Mit Klick auf den jeweiligen Link erhalten Sie weitere Informationen über das jeweilige Wertpapier.

- iShares STOXX Global Select Dividend 100 ETF (ISIN: DE000A0F5UH1)

- SPDR Global Dividend Aristocrats ETF (ISIN: IE00B9CQXS71)

- DWS Top Dividende (ISIN: DE0009848119)

- MSCI ACWI

Ein Freund von Dividenden-ETFs findet hinter den folgenden Verlinkungen weitere globale Dividenden-ETFs und weitere globale Dividendenfonds. Dort kann jeder dann zusätzliche Vergleiche zu den hier verwendeten Repräsentanten der Untersuchung durchführen.

Zeitraum Dezember 2014 bis Dezember 2016

Blicken wir auf den zurückliegenden Zweijahres-Zeitraum von Ende 2014 bis Ende 2016

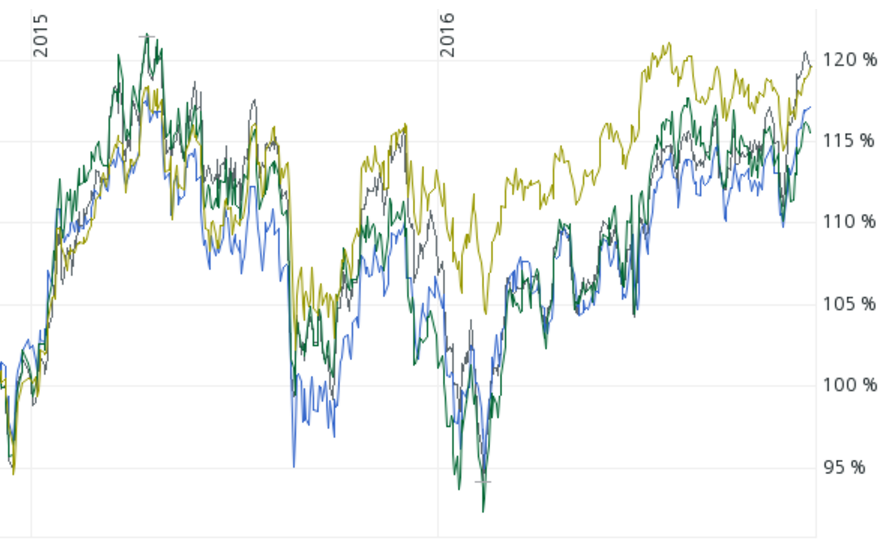

Performance-Vergleich (Kursentwicklung + Dividende) des iShares STOXX Global Select Dividend 100 ETF (blau), SPDR Global Dividend Aristocrats ETF (dunkelgrün), DWS Top Dividende (beige) und MSCI ACWI (schwarz). Quelle: comdirect.de

Zunächst einmal fällt der geringe Performance-Unterschied aller Teilnehmer in diesem Zweijahres-Zeitraum auf. Berücksichtigt man die Kursentwicklung inklusive der entsprechenden Dividendenzahlung, konnten Anleger zwischen 16 und 19% Gewinn erzielen, unabhängig davon welches Wertpapier jemand im Depot hatte. Im Detail gab es jedoch schon einige Besonderheiten. So fällt auf, dass der mit einigen hochausschüttenden Dividendenzahlern bestückte Global Select Dividend 100 ETF im ersten Abwärtsschwung schwächer abgeschnitten hat als beim zweiten Kursrutsch zum Jahreswechsel 2015/2016. Dagegen nutzte der aktive gemanagte Dividendenfonds von DWS beim Rutsch im August 2015, erst recht beim Rückgang Januar/Februar 2016, offenbar zusätzliche Strategien, um die Verluste zu begrenzen. Beim Tiefpunkt im Februar 2016 stand dieser Fonds zwischenzeitlich 10% besser da als andere anderen Untersuchungs-Teilnehmer.

Etwas überraschend ist die fehlende Outperformance des MSCI ACWI im Zeitraum ab März 2016. Denn gerade Wachstums-Werte, die im globalen Aktien-Index deutlich vertreten sind, sollten doch in Aufwärtrends besser performen als die schwergewichtigeren Dividenden-Aktien. Einen Umstand den wir in der Vergangenheit auch im Newsletter immer mal wieder herausgestellt hatten. Erst im Herbst 2016 beschleunigte der MSCI ACWI seinen Spurt und zog sogar mit dem DWS Top Dividenden gleich. Der Fondsmanager des „Top Dividende“ wird sich – nach der zugegeben guten Arbeit in den Abwärtsphasen – von kritischen Kunden die Frage stellen lassen müssen, warum er einen Großteil des Vorsprungs in der Aufwärtsbewegung gegenüber den Dividenden-ETFs wieder abgegeben hat.

Nüchtern betrachtet sieht der obige Kursverlauf der Aktien-Wertpapiere noch nicht einmal besonders spektakulär aus. Zugespitzt könnte man auch sagen: „Was soll die ganze Aufregung, ist doch nichts passiert“. Dennoch sollten wir uns noch einmal einige Punkte vergegenwärtigen, die in dieser Zeit stattgefunden und viele Menschen emotional sehr bewegt haben: EZB kauft im großen Stil Staatsanleihen, VW Abgas-Affäre, Flüchtlingskrise in Europa, Crash in China, zunehmender Nationalismus in Europa, Brexit-Votum, Fed erhöht erstmals seit Jahren die Zinsen, Wahlkampf in den USA mit Sieger Donald Trump, um nur einige zu nennen…

Fazit

Nach dem langen Aufwärtstrend von 2011 bis Anfang 2015 war die fast einjährige Korrektur- oder Bärenmarktphase für viele Einsteiger eine neue Erfahrung. Bei langfristiger Haltedauer von mindestens 10, besser mehr als 15 Jahren spielt solch ein Jahr keine große Rolle. Innerhalb solch eines Zeitraumes ist die Unsicherheit der Marktteilnehmer jedoch groß und gerade hier werden rückwirkend betrachtet oft die entscheidenden Anlage-Fehler gemacht. Das wird mir in Gesprächen immer wieder bestätigt. Einer der Hauptgründe für größere Verluste am Aktienmarkt sind Verkäufe nach längeren oder größeren Kursrückgängen, weil man es nervlich nicht mehr ertragen hat.

Die gute Nachricht: Für Anleger hätte es keinen großen Unterschied gemacht, in welchem dieser Wertpapiere für den globalen Aktienmarkt er sein Geld investiert hätte. Unterschiede von 3,0 bis 3,5% in zwei Jahren liegen eher noch im Bereich des Zufalls. Die rund ein Prozent pro Jahr höheren Gebühren des aktiv gemanagten DWS Top Dividende haben jedenfalls dazu geführt, dass dieser Fonds am Ende nicht alleine die Nase ganz vorne hat. Den Gebühren-Unterschied merkt man auch darin, was bei Anlegern an Dividendenrendite ankommt. Während die beiden globalen Dividenden-ETFs auf rund 4,0% Dividendenrendite im Jahr 2016 kommen, kann der Dividendenfonds lediglich 2,6% Dividendenrendite vorweisen.

In der Passiver Geldfluss Academy erhalten Sie einmal pro Monat einen Überblick über den globalen Kapitalmarkt.

- Sie wollen grundsätzlich mehr aus Ihrem Geld machen?

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Zum Weiterlesen:

- Aktualisierung Strategie-ETF-Mix versus globaler Aktienindex MSCI ACWI

- Ist die Dividende von Aktien die neue Miete?

- Warum Rentenlücke und Altersarmut nicht einfach mit Aktien beseitigen?

- Vermögensaufbau mit System

- Langjähriger Vergleich Aktienfonds zum jeweiligen Vergleichsindex

- Performancevergleich von Mischfonds mit vergleichbaren ETFs

- Vermögensaufbau und Altersvorsorge für Selbständige

- Wie lange können Seitwärtsbewegungen am Aktienmarkt andauern?

Neueste Kommentare