Entdecke Deine individuellen Möglichkeiten ein passives Einkommen mit Dividenden aufzubauen

Mein Name ist Frederik vom – Team Krawattenlos – und ich freue mich heute einen Gastbeitrag bei Lars, zum Thema passives Einkommen mit Dividenden, veröffentlichen zu dürfen.

Seit vielen Jahren beschäftige ich mich mit dem Thema ein weiteres Einkommen, neben meinem klassischen 9 to 5 Job als kaufmännischer Angestellter, aufzubauen. Nach langen Recherchen und ersten Erfahrungen mit Dividendenaktien, habe ich die Dividendenstrategie für mich entdeckt. Heute, Jahre später, zeigt es sich, dass die Strategie nicht nur in der Theorie, sondern auch in der Praxis für mich hervorragend funktioniert. Was mir ganz besonders an der Strategie gefällt, die Erträge erfolgen passiv und der Aufwand sowie Kosten der Portfolio Verwaltung ist beim Buy & Hold Ansatz gering. Hat man sich über die Jahre erst einmal den Grundstein gelegt, ein diversifiziertes Depot mit Dividenden-Aktien bzw. Dividenden-ETFs aufgebaut, dann kann man den Erträgen von Jahr zu Jahr, dank Zinseszinseffekt, beim Wachsen zuschauen.

Finanzielle Freiheit mit der Dividendenstrategie erreichen

Wie ich, verfolgen vielleicht auch Sie das Ziel, ab einem bestimmten Zeitpunkt im Leben finanzielle Freiheit zu erreichen. Der Weg dahin kann durch verschiedenste Strategien erreicht werden. Sei es durch Unternehmertum, Immobilien- oder Aktieninvestments oder gar einer Kombination der zuvor genannten. Egal für welchen Weg man sich entscheidet, unser aller Leben verläuft individuell und was bei dem Einen schnell klappt, geht bei einem anderen evtl. nur sehr langsam. So ist es auch mit der Dividendenstrategie. Hat man sich einmal dafür entschieden, mit Dividendenaktien das Ziel der finanziellen Freiheit zu erreichen, dann geht es darum, einen Strategieplan, maßgeschneidert auf die eigenen Bedürfnisse und Möglichkeiten zu entwickeln. Wichtig ist es, für die entscheidenden Faktoren wie zum Beispiel Anlagehorizont, monatliche Einnahmen und Ausgaben, Sparquoten, Transaktionskosten, Renditeerwartungen sowie individuelle Zielvorgaben zu definieren. Diese sollten über den Strategiezeitraum nur dann angepasst werden, sollte im Laufe der Zeit die gesetzten Meilensteine (z.B. monatliche Dividendenzuflüsse oder Depotwertentwicklung) vom strategischen Pfad abweichen.

Was kommt am Ende heraus und wann bin ich endlich finanziell frei?

Eine gute Möglichkeit zu prüfen, in wie fern ein passives Einkommen oder gar die individuelle Freiheit mit Dividendenaktien auf Basis der eigenen Lebenssituation möglich ist, ist die Simulation eines individuellen Szenarios. Wir alle haben zu Beginn unserer Reise unterschiedliche Ausgangssituationen, welche es zu berücksichtigen gilt. Manche starten bereits mit einem Vermögen, andere erzielen hohe Arbeitseinkommen, wieder andere sind bereit Ihren Konsum zurückzufahren und erzielen somit höhere Sparquoten und so weiter. Die Liste lässt sich beliebig fortsetzen. Am Ende gilt allerdings für alle das Gleiche. Jeder muss seine Strategie über einen langen Zeitraum durchführen und durchhalten, um sein persönliches Ziel der individuellen Freiheit zu erreichen!

Anhand der folgenden Simulation können wir prüfen, ob die finanzielle Freiheit mit Dividendenaktien, auch für Menschen möglich ist, welche einem normalen Job nachgehen, trotzdem aber ehrgeizig und karriereorientiert sind. Hierzu können wir die Simulation anhand des folgenden Beispiels durchführen:

Konkretes Beispiel eines Familienvaters

Kai ist 25 Jahre und möchte mit der Dividendenstrategie die finanzielle Freiheit erreichen. Er hat studiert und arbeitet nun in einem internationalen Konzern als kaufmännischer Angestellter. Seine Frau ist ebenfalls berufstätig und leistet somit einen aktiven Beitrag zum Haushaltseinkommen.

Seine Inflationsannahme liegt bei 1,5% im Jahr. Sein Einstiegsgehalt beträgt 2.200 EUR netto pro Monat und steigt jährlich mit 2,3%. Er erwartet einen Karrieresprung im Alter von 28 Jahren (neues Nettoeinkommen 2.700 EUR), mit 33 Jahren (neues Nettoeinkommen 3.400 EUR) und mit 36 Jahren (neues Nettoeinkommen 3.850 EUR).

Im Alter von 35 Jahren wird er Vater und reduziert seine Arbeitszeit für ein Jahr auf 80% (neues Nettoeinkommen 2.720 EUR). Seine laufenden Ausgaben steigen jährlich mit 2% und belaufen sich auf anfänglich 1.100 EUR. Diese steigen aufgrund eines Wohnungskaufes im Jahr 2022 auf 1.500 EUR pro Monat. Für den Kauf der Wohnung benötigt er Eigenkapital in Höhe von 30.000 EUR, welches er mit einer Depotentnahme im Jahre 2022 bereitstellt. Der Rest der Wohnung wird fremdfinanziert.

Im Jahr 2027 steigen seine laufenden Kosten auf 1.700 EUR. Ab dann steigen sie weiterhin jährlich mit 2%. Seine initiale Sparquote in Höhe von 25% passt er über die Jahre entsprechend seiner Lebenssituation mehrfach an. Im Jahr 2025 erhöht er die Quote auf 35% (1.190 €), 2027 zurück auf 25% (680€), 2028 wieder auf 35% (1.348 €) und ab 2030 auf 45% (1.813€).

Im Jahr 2032 nimmt er eine Depoteinzahlung abseits der Sparrate in Höhe von 50.000 € vor, welche er aus einer Erbschaft erhalten hat. Die Transaktionskosten seines Brokers liegen bei 1% vom Ordervolumen. Aktienkäufe führt er durch, sobald er 1.500 € inkl. Dividendenzahlungen angespart hat. Sämtliche Dividenden wird Kai reinvestieren. Erwartet wird ein jährliches Kurswachstum in Höhe von 4%, die erwartete Dividendenrendite nach Steuer liegt bei durchschnittlich 2.9%.

Auf Basis dieser Annahmen möchte Kai nun wissen, mit welchen Erträgen er in bestimmten Lebensjahren rechnen kann. Außerdem möchte er wissen, ob das Ziel der finanziellen Freiheit für Ihn realistisch ist. Sein primäres Ziel ist es, bereits im Alter von 50 Jahren seine laufenden Ausgaben mit Dividendenerträgen zu decken. Alternativ möchte er noch wissen, mit welchen Erträgen er rechnen kann, wenn er diese Strategie bis zum Renteneintrittsalter von 65 Jahren durchführt.

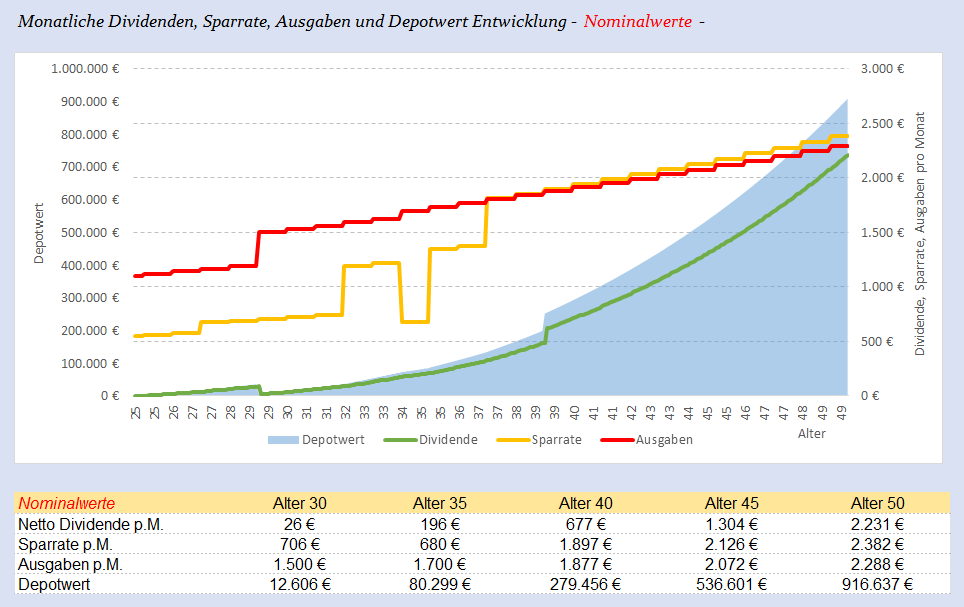

Simulationsergebnisse zum 50igsten Lebensjahr:

Auf Basis der Simulationsergebnisse mit dem – Dividenden Simulator Pro – ist Kai in der Lage zum 50igsten Lebensjahr seine laufenden Kosten durch Dividendenerträge zu decken. Allerdings benötigt er hierzu auch eine sehr hohe Sparquote, welche er sich aber aufgrund der Berufstätigkeit seiner Frau leisten kann. Ob die monatlichen Dividenden in Höhe von 2.231€ allerdings wirklich ausreichend sind, um aus dem aktiven Erwerbsleben auszusteigen, ist fraglich. Schließlich gibt es immer wieder Situationen in welchen neben laufenden Kosten auch unerwartete Kosten, wie zum Beispiel Reparaturen am Eigenheim anfallen. Der Depotwert zum 50igsten Lebensjahr hat sich beachtlich entwickelt, hier konnte trotz einer anfänglichen Entnahme in Höhe von 30.000 € zur Eigenheimfinanzierung ein Vermögen von 917.000 € aufgebaut werden.

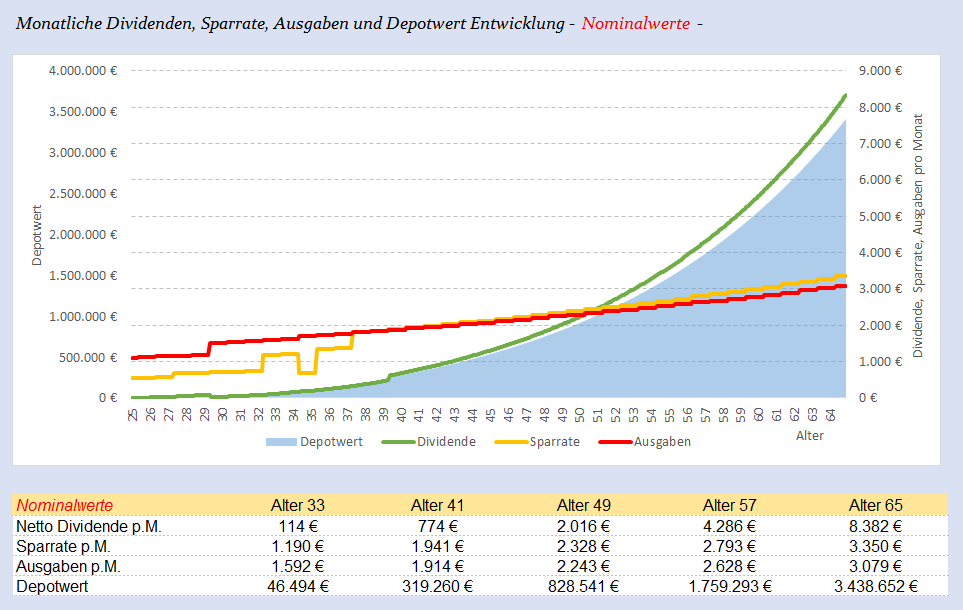

Würde Kai sich entscheiden bis zu seinem 65igsten Lebensjahr die Dividendenstrategie durchzuziehen, würde sich ein vollständig anderes Bild ergeben.

Über einen Betrachtungszeitraum von 40 Jahren kommt der Effekt des Zinseszinses voll zu tragen. Zwischen dem 57igsten und dem 65igsten Lebensjahr kann Kai seine monatlichen Dividenden von 4.286€ auf 8.382€ erhöhen, was für einen entspannten Ruhestand mehr als ausreichend sein sollte, immerhin übersteigen diese nun seine monatlichen Ausgaben um fast das Dreifache! Zusätzlich verfügt er nun über ein Depotvermögen von fast 3.5 Millionen Euro, was zu den monatlichen Dividenden auch noch entspart werden könnte.

Die Simulationsergebnisse haben gezeigt, dass eine finanzielle Freiheit selbst für normal Angestellte möglich ist. Sie erfordert allerdings ein großes Maß an Disziplin und Durchhaltevermögen. Zeit ist in einem solchen Szenario ein elementarer Faktor. Die Dividendenstrategie ist nichts für Leute, welche schnell reich werden wollen. Wer glaubt, bereits mit 40 Jahren, finanziell frei zu sein und trotzdem einem luxuriösen Lebensstil nachgehen zu können, der täuscht. Wer zu Beginn seiner Reise nicht mit ausreichend Startkapital gesegnet ist, muss seine Reise langsam aber kontinuierlich gehen, bis zu diesem Punkt an welchem der Zinseszinseffekt zum Tragen kommt. Ab dann wird der Vermögensaufbau zum Selbstläufer.

Ich hoffe sehr, die Simulationsergebnisse des – Dividenden Simulator Pro – haben Ihnen gezeigt, dass konsequentes und ausdauerndes Sparen in Dividenden Aktien bzw. ETFs sich für jeden auszahlen kann. Man muss nicht reich geboren sein, um sich selbst einen beachtlichen passiven Einkommensstrom im Laufe des Lebens aufzubauen. In diesem Sinne, bleiben Sie ehrgeizig, diszipliniert und erfolgreich.

Ihr Frederik Keilen – Team Krawattenlos –

Hinweis: Bis zum 13.08.2017 kann der – Dividenden Simulator Pro – zu einem Sonderpreis von 19,99 EUR (33% Rabatt) erworben werden – beim Bezahlen einfach den Code: FinzUmdenken

eingeben

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Hinweis: der nächste Newsletter erscheint am Sonntag, 06.08.2017. Tragen Sie sich rechtzeitig ein!

Zum Weiterlesen:

- Mit Aktien systematisch Vermögen aufbauen

- Wie viel Geld brauche ich für die Rente?

- Aktien-ETFs mit einer hohen Dividendenrendite

- Mit Aktien zur finanziellen Unabhängigkeit

- Warum meiden so viele Menschen in Deutschland Aktien?

- Vier Gründe, warum es keinen Sinn macht, seine Aktien im Sommerhalbjahr zu verkaufen

- Die Börse meiden heißt viel Geld zu verschenken

- Wie Sie individuell Ihre finanzielle Zukunft mit Aktien planen

- Warum der Vermögensaufbau bereits mit einem Euro möglich ist

- Sechs Finanz-Fehler, die ein Großteil unserer Gesellschaft begeht

Ach, der Gastautor stellt rein zufällig sein eigenes Produkt im besten Licht dar? Welch ein Zufall!

Dann wäre es vielleicht angebracht das auch entsprechend als Werbung zu kennzeichnen. Könnte der eigenen Glaubwürdigkeit ansonsten evtl. leicht abträglich sein sowas zwischen reguläre Beiträge zu mogeln.

Ich bezweifle, dass sich die Mehrheit der Leser drüber freut wenn sie einen normalen Kommentar zu lesen beginnt der dann dermaßen offensichtlich in Werbung umschwenkt…

Hallo Martin, der Beitrag dient dazu, anhand eines konkreten und individuellen Rechenbeispiels die Möglichkeiten eines passiven Einkommens durch Dividenden aufzubauen, aufzuzeigen. Das personalisierte Rechenbeispiel zeigt, es ist tatsächlich möglich, erfordert aber eine hohe Disziplin bei der Einkommenserzielung, des Sparverhaltens und des Anlagezeitraums. Wer zusätzlich zum Rechenbeispiel mehr über den – Dividenden Simulator Pro – erfahren möchte, der folgt dem Link am Ende des Artikels. Beste Grüße, Frederik

Nunja ne Sparrate von 25% finde ich persönlich absolut unrealistisch. Den für 25% Sparrate muss ich als einer der Unterdurschnittlich verdient, auf soviel Verzichten, das das Leben nicht mehr Lebenswert ist. Was bringt es mir, wenn ich überall spare, jeden Cent 2 mal umdrehe, nur um so eine Sparrate hinzubekommen. Der Dank dafür ist dann, wenn ich Arbeitslos werde ( was in der heutigen Zeit, fast jeden treffen kann) das dann wenn ich nix Finde und Hartz4 bekomme, wird das alles angerechnet. Klar kann das auch passieren, wenn ich deutlich weniger Spare, aber dann hab ich zumindest bis dahin ein gutes Leben gelebt.

Ich persönlich kann als Durschnittsverdiener maximal 10% meines Nettolohnes zurücklegen.

Aber bin dann trotzdem gefeilt, gegen Unerwarteter Reperaturen, kann spontan mal Essen gehen, und hab extra Rücklagen für das Haus, falls da mal was anfällt.

Allerdings kostet das Haus vom Kredit, auch nicht mehr als ne Ortsübliche Miete einer 4 Zimmer Wohnung.

Mein persönliches realistisches Ziel ist: Bis zum Rentenbeginn monatlich eine Dividende von circa 400-500 Euro zu bekommen.

Gruß

Manfred

Hallo Manfred,

ich glaube die passende Sparrate muss jeder für sich selbst herausfinden. Das hängt ja nicht nur von den Einkünften, sondern auch von von den Lebensumständen ab.

Ja, leider ist es tatsächlich so, dass Leute die vorsorgen bzw. Vermögen aufbauen im Fall der Arbeitslosigkeit oder anderen Umständen, dann keine oder kaum Sozialleistungen erhalten. Hier wird alles über einen Kamm geschert, ob jemand wirklich nur sehr wenig Geld hat oder ob er einfach alles bis hin zu Verschuldung verprasst hat. Hier sollte es Unterschiede geben und auch diejenigen belohnen, die einige zehntausend Euro durch vernünftigen Umgang mit Geld an Rücklagen gebildet haben. Die Politik scheint die Unterscheidung nicht zu interessieren, zumindest die meisten Parteien nicht.

Grüße

Lars

Und, 400 bis 500 Euro pro Monat durch Dividenden zu bekommen ist doch schon eine tolle Leistung. Viel Erfolg dabei!

Hallo Manfred, die Sparrate von 25% ist durchaus ambitioniert. Das Ziel der finanziellen Freiheit ist allerdings auch nur mit einem ambitionierten Strategiepfad zu erreichen. Die finanzielle Freiheit mit niedriger Sparquote und niedrigem Einkommen ist nicht machbar. Ich bin da voll bei Dir. Es ist durchaus sinnvoller sich ein realistisches Ziel, z.B. 500 – 1.000EUR Dividende zum Renteneintrittsalter, zu setzen und bis dahin ein gutes Leben ohne allzu viel Einschränkungen zu leben, als sich den Teufel abzusparen, mit 55 finanziell unabhängig zu sein, um dann mit 60 zu erkranken und nichts mehr von seiner jahrelangen Disziplin zu haben. Eine 10% Sparquote ist der gesunde Mittelweg, sich langfristig ein Vermögen aufzubauen und das Leben dennoch zu genießen. Weiterhin viel Erfolg auf Deinem Weg, Frederik

Schönes Rechnung aber von einem „normalen Angestellten“ zu reden der über 3000 Netto verdienst ist wohl unrealistisch. Ich finde es sollten Werte genommen werden mit der auch die Allgemeinheit was mit anfangen kann.

Hallo Nik, ja, Dein Einwand des Nettoverdienstes ist durchaus richtig. Das Szenario ist individuell auf eine Person zugeschnitten, welche Ihre Karriere in einem DAX Konzern macht. Hier sind genannte Einkommen durchaus möglich. Natürlich ließe sich das Szenario auch auf Karrieren im Mittelstand oder in Kleinbetrieben anpassen. Beste Grüße, Frederik

Danke Lars,

das einzige Problem sehe ich noch dabei, das man das Geld nicht jeden Monat bekommt, sondern, z.B. 1200 Euro im Quartal.

Ist zwar auch nicht schlecht, aber monatlich wäre es mir einfach lieber.

Nur leider gibt es zuwenig Unternehmen, die monatliche Dividenden zahlen.

Daher schaue ich persönlich auf Unternehmen, die Vorwiegend Quartalsweise ausschütten. Halbjährliche Ausschütter, hab ich nur ne Handvoll, und von den jährlichen Dividendenzahlern, hab ich mich inzwischen sogar komplett getrennt.

Gruß

Manfred

P.S.

Im Moment bin ich am umstellen, auf Etfs, da ich dadurch einfach eine breitere Streuung habe. Den in Einzelaktien, bin ich viel zu sehr England-Lastig ausgelegt, und wer weis, wie sich der Brexit auswirkt.

Ausserdem hab ich ein starkes Übergewicht, an Rohstoff-Unternehmen und Versorgern.

Gruß

Manfred

Hi,

Zu dem Artikel. Ich denke das die Löhne/Gehälter zu hoch angenommen werden. Also in meinen Bekanntenkreis verdient sowas gerade mal ein Schichtarbeiter. Ich glaube nicht das da ein so grosser Unterschied zu Deutschland besteht. Also Gehalt/Lohn unrealistisch.

Sparrate von 25% funktioniert nur wenn man einen passenden Partner hat. Sonst eher 10% realistisch.

Inflation bei 1,5% (klar, die geschönte ofizielle vieleicht) und Gehaltsteigerungen 2,3% (ähm, glaub ich nicht).

= viel zu sehr geschönt. Es ist zwar eine nette Strategie, aber zu sehr geschönt.

Hallo Chrisi,

die Gehälter orientieren sich in diesem Szneario an Einkommen welche für außertarifliche Mitarbeiter in DAX Konzernen bezahlt werden. Für den Mittelstand oder Kleinunternehmen gelten natütrlich andere Annahmen.

Bzgl. Inflation. Seit 2010 beträgt die jährliche Inflation in Deutschland ca. 1.2%, seit 1990 ca. 1.8%.

Die jährliche Gehaltssteigerung in Höhe von 2.3% entspricht der tatsächlichen Nominallohn Entwicklung in Deutschland seit dem Jahr 2008.

VG, Frederik

PS: @ Mafred,

es ist doch egal ob man die Dividende 12x im Jahr oder nur 1x im Jahr bekommt. Solange sie regelmässig und planbar kommt. Man braucht ja nicht alles auf einmal auszugeben. Ich werde sicher keine Aktie kaufen, nur weil sie am passenden Monat auszahlt. Ist so schon schwer genug eine passende Firma zu finden.

@Chrisi

Klar damit hast du schon recht.

Nur ich persönlich hab halt ein besseres Gefühl wenn ich mehrmals im Jahr eine Dividende bekomme.

Stimmt passende Firmen zu finden, ist echt nicht einfach. Aber ich tendiere in letzter Zeit, eh eher in ETFs. Den wenn ich sehe das in einem Dividenden-Etf eh alle Titel vorhanden sind, die ich als Einzel-Aktie besitze und noch zusätzlich viele viele mehr, hab ich einfach weniger Arbeit damit.