Langjähriger Vergleich Aktienfonds zum jeweiligen Vergleichsindex

Artikel wurde von Chis verfasst.

Nachdem wir bereits einen Vergleich von aktiven Mischfonds und ihren passiven Benchmark-Indizes gemacht haben, möchte ich Ihnen nun eine ähnliche Untersuchung für reine Aktienfonds präsentieren. Dabei greifen wir auf „Kategorie“-Daten der Fondsplattform Morningstar zurück, um feststellen zu können, ob die Masse der Fonds langfristig für uns Anleger einen wesentlichen Mehrwert gegenüber passiven Index-Produkten gebracht haben würde oder nicht.

Die Betrachtung von ganzen Fonds-Kategorien in der Gesamtheit ist deshalb wichtig, um nicht nur stichprobenartig einige (positive oder negative) Einzelbeispiele zu vergleichen und daraus nur eingeschränkte Schlüsse ziehen zu können. Bei Morningstar werden dazu die Performances von teilweise mehreren hundert Fonds zu einer jeweiligen Kategorie (zum Beispiel Standardaktien Europa, oder Schwellenländer, etc.) aggregiert, und so lassen sich auch einigermaßen verallgemeinerbare Tendenzen über die durchschnittliche Entwicklung der Fonds insgesamt machen.

Wir betrachten dazu folgende Fonds-Kategorien:

- Aktien weltweit Standardwerte Blend (1524 Fonds)

Vergleichsindex dazu ist der MSCI World NR USD. Für weltweit anlegende Aktien-ETFs finden Sie in unserer Artikelserie „Aktien-ETFs aus aller Welt“ viele mögliche Produktbeispiele. - Aktien USA Standardwerte Blend (711 Fonds)

Vergleichsindex dazu ist der Russell 1000 TR USD. Hier finden Sie Produktbeispiele für ETFs auf amerikanische Aktien. - Aktien Europa Standardwerte Blend (903 Fonds)

Vergleichsindex dazu ist der MSCI Europe NR EUR. Hier finden Sie Produktbeispiele für ETFs auf europäische Aktien. - Aktien Asien Pazifik mit Japan (125 Fonds)

Vergleichsindex dazu ist der MSCI AC Asia Pacific NR USD. Hier finden Sie Produktbeispiele für ETFs auf asiatische Aktien. - Aktien Schwellenländer weltweit (1338 Fonds)

Vergleichsindex dazu ist der MSCI Emerging Markets NR USD. Hier finden Sie Produktbeispiele für ETFs auf Schwellenländer-Aktien

In den Performancevergleichs-Charts ist dabei der passive Benchmark-Index die rote Linie und die Durchschnittsperformance aller Fonds einer Kategorie die blaue Linie. Quelle jeweils Morningstar.de

Vergleich Aktien Weltweit

Vergleich Aktien USA

Vergleich Aktien Europa

Vergleich Aktien Asien-Pazifik

Vergleich Aktien Schwellenländer

Wie wir sehen konnten in keiner der Kategorien die Masse der aktiven Fonds langfristig einen wesentlichen Mehrwert gegenüber ihrem passiven Benchmark-Index erbringen. Die Unterperformance war dabei besonders ausgeprägt im Bereich der Aktien entwickelter Industrieländer, USA und Europa, während es in den Kategorien Asien und Schwellenländer die Fonds gerade mal so geschafft haben, relativ nah dran zu bleiben.

Ergebnis für aktives Fondsmanagement ernüchternd

Eine beliebte Erklärung für dieses schon häufiger beobachtete Phänomen ist, dass aktives Management seine Stärken weniger in den effizienten und informationsdurchdrungenen westlichen Märkten ausspielen kann, sondern besser in den ineffizienten und illiquideren Segmenten, wo es wirklich noch menschliche Vorteile durch Informationsvorsprünge geben kann, und es schwieriger ist, die „guten“ Aktien zu identifizieren und von den „schlechten“ zu unterscheiden. Das mag so sein oder nicht, aber wenn man sich den Vergleich der Gesamtperformance anschaut, darf man sich auch fragen, warum man noch einen aktiven Manager teuer dafür bezahlen soll, wenn er am Ende wahrscheinlich gerade mal „genauso gut“ wie ein passives Index-Produkt abschneidet.

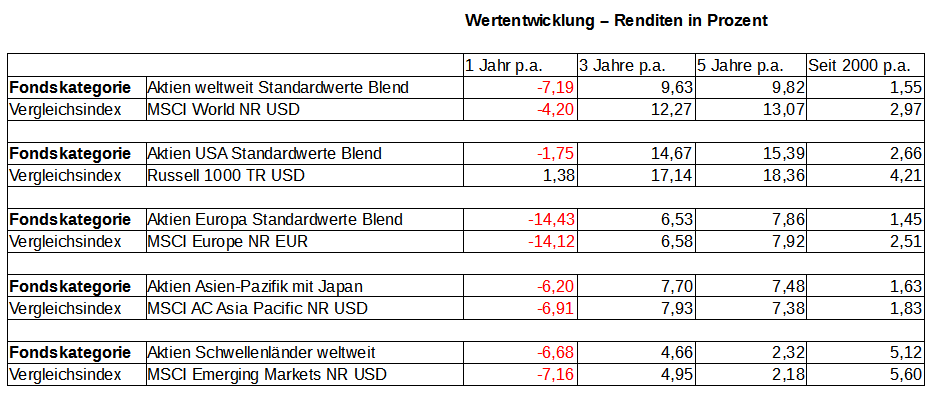

Die Renditen für verschiedene zurückliegende Zeiträume wurden dazu auch noch einmal in einer Tabelle übersichtlich angeordnet:

Auch hier ist wieder die allgemeine Tendenz zu erkennen. Die Masse der aktiven Fonds haben langfristig keinen Renditevorsprung gegenüber ihren Benchmarks gebracht. Natürlich unterscheiden sich die Details immer etwas, je nachdem welche Kategorie und welchen Zeitraum man betrachtet, aber diese Tatsache wird generell bestätigt.

Wer sich übrigens wundert, warum die Renditezahlen aus dem Jahr 2000 kleiner als was wir als eigentliche langfristige Durchschnittsrendite doch von Aktien überhaupt „erwarten“ – dies war einfach der frühstmögliche Zeitpunkt, zu dem mir gemeinsame Vergleichsdaten von allen Kategorien vorlagen. Würde man die Betrachtung fünf Jahre vor oder zurück verschieben, ändern sich die genauen Prozentzahlen natürlich etwas weiter ins positive, aber nicht die allgemeine Erkenntnis, dass die Masse der Fonds ihrem Benchmark meist hinterher hinkt. Aber auch generell ist es nicht schlecht, daran zu erinnern dass es auch solche „ungünstigen“ Phasen geben kann: Das Jahr 2000 war ausgerechnet ein Blasenhöhepunkt und dazwischen lag ein „verlorenes Jahrzehnt“ mit zwei tieferen Abschwüngen, welche die langfristige Rendite für diesen Zeitraum eben mehr an den unteren Rand des üblichen Durchschnitts-Spektrums gedrückt haben.

Fazit

Man kann sich lange mit der Frage beschäftigen, warum die Mehrheit der Fondsmanager – die ja alle hochstudiert und hochbezahlt sind und mit ganzen Mannschaften von Analyseteams den ganzen Tag nichts anderes betreiben als die „besten“ Aktien ausfindig zu machen – es nach all ihrer Arbeit langfristig trotzdem meist nicht schaffen, den Index langfristig zu übertreffen. Indizes wohlgemerkt, die einfach konstruiert, starr und „dumm“ sind, also einfach nur alle Aktien auf einmal hineingeworfen und dann sich selbst überlassen. Keine Antwort, aber vielleicht einen wirksameren Kompromiss bei der Suche nach langfristiger Outperformance könnten dabei auch neue Smart Beta ETF -Konzepte liefern, die verschiedene regelbasierte Unternehmensauswahlmethoden in schlanken passiven Indexgerüsten kombinieren.

- Sie wollen grundsätzlich mehr aus Ihrem Geld machen?

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Zum Weiterlesen:

- Schritt für Schritt systematisch zur finanziellen Unabhängigkeit

- ETFs mit hoher Dividendenrendite und ETFs mit hoher Zinsausschüttung

- Kurzzeitvergleich Strategie-ETF-Mix versus Welt-Index MSCI ACWI

- Warum Rentenlücke und Altersarmut nicht einfach mit Aktien beseitigen?

- Vermögensaufbau mit System

- Performancevergleich von Mischfonds mit vergleichbaren ETFs

- Vermögensaufbau und Altersvorsorge für Selbständige

4 Antworten

[…] >> weiterlesen / zum Artikel […]

[…] man für Standard-ETFs bezahlen muss) und können wirklich als Erklärung für die oft beobachtete Unterperformance der Masse von Fonds gebraucht werden. Wenn es jedoch um den Vergleich von Kosten zwischen ETFs untereinander geht, […]

[…] Langjähriger Vergleich Aktienfonds zum jeweiligen Vergleichsindex […]

[…] dazu, warum ich Aktien-ETFs vor Aktien-Fonds bevorzuge. Diverse Untersuchungen haben gezeigt, dass Fondsmanager höchstens für einzelne Jahre ihren Vergleichsindex übertreffen können, aber nicht für längere Zeiträume über 5 Jahre, schon gar nicht bei der hier […]