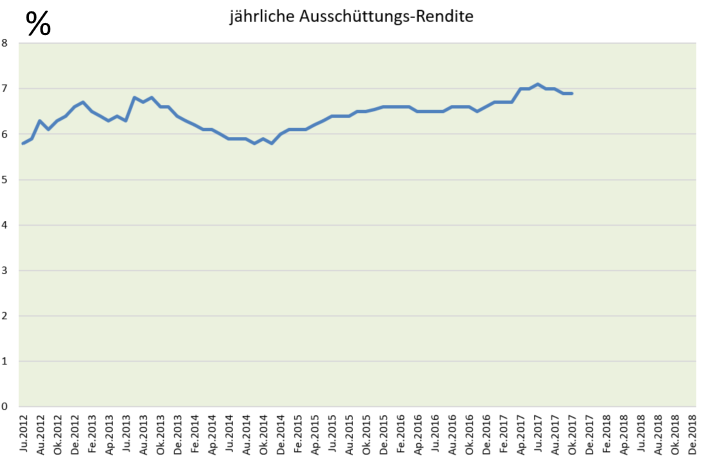

Hohe Rendite mit ETF – 6,9% Ertragsrendite im Oktober 2017

Das High Yield/Dividend Depot – ein Musterdepot mit dem Ziel hohe Rendite mit ETF zu erzielen – konnte im Oktober 2017 eine hohe Dividendenrendite von 6,9% p.a. aufweisen. Dieses Musterdepot wurde 2011 ins Leben gerufen, mit dem Ziel für Anleger eine hohe Ertragsrendite in Form von Zinsen und Dividenden zu erzielen. Die Bündelung von mehreren Dutzend oder sogar mehrere hundert riskanteren Aktien und Anleihen in einem ETF, sorgt für Privatanleger für ein möglichst hohes passives Einkommen, ohne dabei gleichzeitig zuviel Risiko einzugehen. Damit können diejenigen profitieren, die weniger Wert auf den Vermögensaufbau, sondern mehr auf den Ertrag legen, wie beispielsweise Leute im Ruhestand oder Menschen in der finanziellen Freiheit, wie ein Privatier oder alle, die einfach ihre monatliche Einkünfte aufbessern möchten.

Zur Erinnerung: Das High Yield/Dividend Depot ist als eine Komponente bzw. Ergänzung eines diversifizierten Portfolios zu sehen und dient als Schwerpunktsetzung eines Wertpapier-Portfolios, welches als Kerninvestments Standard-Indizes oder eine über Länder und Regionen diversifizierte Auswahl an Aktien beinhaltet. Bei einer Übergewichtung solcher Investments besteht im Laufe der Zeit sonst durchaus das reale Risiko einer Underperformance gegenüber dem Gesamtmarkt von Aktien und Anleihen.

Die Ertragsausschüttung des Muster-Depots lag im Oktober 2017 bei 6,9% p.a. Das ohnehin schon hohe Niveau der Dividendenzahlung und Zinszahlung wurde somit bestätigt. Wie bereits in der letzten Aktualisierung des Ertrags-Depots im Juli 2017 ausführlich besprochen, gab es im April 2017 bei einigen Aktien-ETFs von iShares eine Sonderausschüttung, weshalb das Niveau der Ausschüttungsrendite im Frühjahr und Sommer 2018 leicht absinken dürfte.

Welch üppigen Erträge Privatanleger auf diese Weise pro Monat durch derartige Investments erwarten können, hatte ich in den früheren Artikeln: Größenordnung der monatlichen Ertragsrendite bei Dividenden-Aktien und Merken Sie sich den Wert 3,50 Euro vorgerechnet.

Gesamtperformance mit anderen ETFs und Indizes

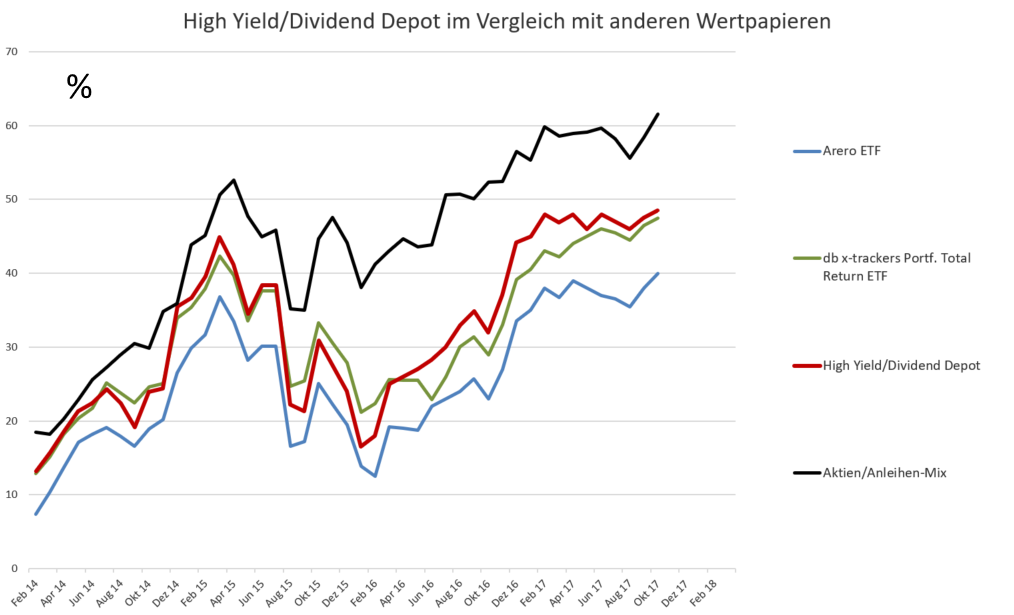

Auf der Seite des Ertrag-Depots High Yield/Dividend Depot gibt es jeweils eine Gegenüberstellung mit anderen Anlageklassen oder ETFs mit mehreren Anlageklassen. Bereits zum Beginn des Ertrags-Depots sagte ich, dass dieser Vergleich kein sportlicher Wettkampf werden soll. Aber Vergleiche und Gegenüberstellungen sind hier sehr hilfreich, um zu überprüfen, wie die Entwicklung des Ertrag-Depots verläuft. Vor allem bei einer deutlichen Underperformance gegenüber vergleichbaren Investments wäre das Ende dieses Projekts ziemlich nahe.

Zu sehen ist in der Grafik jeweils die Gesamtperformance in Prozent – also Kursveränderung plus Ausschüttungen. Start war bereits der Juli 2011 und die Werte zum Start sind bekannt, jedoch sind von 2011 bis 2013 zu viele Monate dabei, in denen die Gesamtperformance nicht explizit festgehalten worden ist. Aus diesem Grund beginnen diese Investments in der Grafik auch nicht am selben Ausgangswert, was sie jedoch im Juli 2011 getan haben. Das High Yield/Dividend Depot ist an der roten Kurve zu sehen.

Das erste, was hier auffällt, ist die Outperformance eines 50/50 Aktien/Anleihen-Mix (schwarz). Der Anleihen-Anteil sind hier Staatsanleihen der Eurozone mit Investmentgrade. Insbesondere im Korrekturjahr von März 2015 bis Februar 2016 verlor dieses gleichgewichtete Pärchen wesentlich weniger an Wert als die anderen hier aufgeführten Investments. In den darauffolgenden Hausse-Monaten am Aktienmarkt holten die anderen ETFs mit vermögensverwaltenden Charakter und das Ertrags-Depot wieder etwas auf, ohne den „trivialen“ Aktien-/Anleihen-Mix einzuholen.

An dieser Stelle noch der Hinweis, dass solch ein trivialer Aktien-Anleihen-Mix in erster Näherung als Benchmark für sogenannte Mischfonds eine gute Hilfe gibt. Denn Mischfonds sind bei Privatanlegern noch immer die beliebtesten Investment-Instrumente, da hier ein aktives Management zur richtigen Zeit die richtige Anlageklasse übergewichten soll. Ob dies auch wirklich gelingt, haben wir im früheren Artikel Performance von Mischfonds berichtet.

Was mich hier zusätzlich interessiert, ist der Vergleich mit anderen ETFs, die eher vermögensverwaltenden Charakter haben, also auch Anleihen und Rohstoffe enthalten. Arero und Portfolio Total Return von db x-trackers sind ziemlich prominent und über beide wird häufiger in Artikel und Fachzeitschriften berichtet. Das Muster-Depot enthält ebenfalls Anleihen, die jedoch durchaus unterhalb des Investmentgrade liegen (Junk Bonds).

In den letzten Monaten verkürzte sich der Abstand zum Portfolio Total Return von db x-trackers. Ein Grund mag darin liegen, dass derzeit die Liquidität im Depot relativ hoch ist und damit der Anstieg am Aktienmarkt nicht in vollem Umfang beim Muster-Depot angekommen ist.

Trotz der „sportlichen“ Ausrichtung der ETFs im Musterdepot, braucht es sich also bislang vor anderen Indizes oder Anlageklassen nicht zu verstecken. „Bislang“ deshalb, weil eine echte Bewährungsprobe wie ein globaler Anstieg der Leitzinsen oder ein Bärenmarkt noch aussteht. Darauf bezogen sich meine obigen Aussagen zum Risiko, weil High Yield-Investments in wirtschaftlich schwierigen Zeiten im Standardfall mehr leiden als solide Unternehmen mit einer komfortablen Gewinnmarge.

Weitere Hintergründe zu ETFs mit hoher Ertragsrendite in diesem Video

Meine Bewertung der ETFs im Ertrags-Depot

In der letzten Aktualisierung im Juli 2017 habe ich meine Einschätzung der ETFs im Ertrags-Depot für die zurückliegenden fünf Jahren gegeben. Diesen Service möchte ich an dieser Stelle fortsetzen, aber mit dem Abschneiden der ETFs innerhalb des zurückliegenden Jahres. Es wäre natürlich zu einfach, nur die reine Entwicklung des ETFs zu beurteilen. Wenn z.B. die USA schwach performt haben sollten, dann werden voraussichtlich auch die ETFs mit Aktien aus den USA nicht besonders gut abgeschnitten haben. Allerdings wäre eine Outperformance gegenüber dem Gesamt-Markt schon ein Grund für eine positive Beurteilung, trotz vielleicht insgesamt negativer Jahresentwicklung.

Dazu habe ich drei Kategorien errichtet: Positiv – neutral – negativ. Neutral bedeutet, der ETF hat insgesamt seine Arbeit ordentlich gemacht, aber es gibt weder Glanzleistungen noch größere negative Ereignisse. Da hier nicht viel zu berichten gibt, beschränke ich mich auf die Kategorie positiv und negativ.

Folgende ETFs des High Yield/Dividend-Depots haben mir gut gefallen

- Wisdomtree Europe Equity Income UCITS ETF (DE000A14ND38)

Der Aktien-ETF mit Fokus auf europäische Dividenden-Aktien konnte besonders in den letzten Monaten seine Vorzüge ausspielen. Denn er holte seinen bis zum Frühling 2017 aufgebauten Rückstand zum Gesamtmarkt StoxxEurope 600 bis heute praktisch auf (-0,5% betrug der Rückstand beim Erstellen dieses Artikels). Nicht nur das, er ließ seinen Mitstreiter den iShares STOXX Europe Select Dividend 30 auf Jahresfrist um 5% hinter sich. Um den 10.November 2017 erscheint im Mitgliederbereich der Passiver Geldfluss Academy eine Gegenüberstellung bzw. ein Vergleich von Europäischen Aktien-ETF.

Folgende ETFs des High Yield/Dividend-Depots haben mir nicht so gut gefallen

- SPDR S&P US Dividend Aristocrats UCITS ETF (IE00B6YX5D40)

Schon der Vergleich des Performance-Charts des ETFs (also inklusive Dividenden) mit dem Kurs-Chart des S&P 500 ergab eine Underperformance von rund 5%. Mit Dividenden wäre der S&P 500 also rund 7% besser gelaufen als der Aristokraten-Index. - Arrow Dow Jones Global Yield ETF (ISIN: US04273H1041)

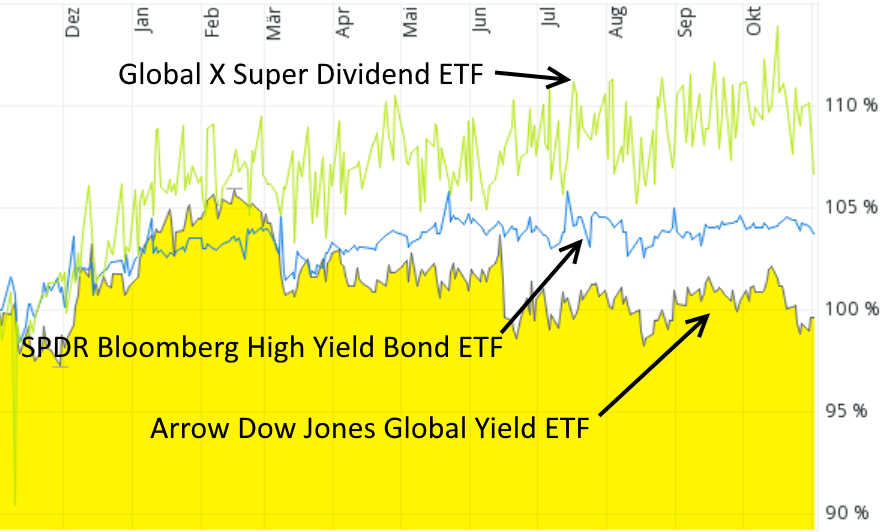

Schon alleine der Name Global Yield ETF mit fünf Anlageklassen, nämlich: Globale Aktien mit Schwerpunkt auf hohe Dividendenrendite, globale Immobilien, Staatsanleihen aus aller Welt, globale Unternehmensanleihen und alternative Investments, hört sich an wie Sportwagen und Familienauto in einem. In diesem Artikel hatte ich über den Arrow Dow Jones Global Yield ETF (ISIN: US04273H1041) kurz berichtet. Die Ausschüttungsrendite von 7% oder etwas darüber ist wirklich toll. Aber die Gesamtperformance lässt zu wünschen übrig. Natürlich kann man bei einer derartig hohen Ertragsrendite kein Kursfeuerwerk erwarten, aber in einem in mehreren Assetklassen steigenden Markt darf schon mehr herauskommen als eine rote Null. Durch die Eurobrille betrachtet steht sogar ein kleine Minus zubuche, da der Euro besonders in der ersten Hälfte 2017 gegenüber dem US-Dollar deutlich an Wert gewonnen hat. Die Grafik zeigt die Kursentwicklung dieses ETFs im Vergleich mit dem Global X Super Dividend (Aktien-ETF) und SPDR Bloomberg High Yield Bond ETF (Hochzinsanleihen US-Dollar-Raum).

Kursentwicklung Arrow Dow Jones Global Yield ETF im Vergleich zu Global X Super Dividend ETF und SPDR Bloomberg High Yield Bond ETF von November 2016 bis November 2017. Jeweils in USD und ohne Berücksichtigung der ausgezahlten Erträge.

- SPDR S&P Emerging Markets Dividend ETF (ISIN: IE00B6YX5B26)

Das Ausscheiden dieses ETFs aus dem Muster-Depot hatte ich bereits im Juli 2017 angekündigt und wird zum Ende des Jahres 2017 umgesetzt. Schon alleine die Underperformance zu seinem ebenfalls im Muster-Depot befindlichen „Kollegen“ von iShares von 7% binnen einen Jahres lässt mich die Entscheidung nicht bereuen. - Deka DAXPlus Maximum Dividend ETF (ISIN: DE000ETFL235)

Ebenfalls zum Ende des Jahres aus dem Muter-Depot ausscheiden wird dieser ETF. Hier die Begründung in der Aktualisierung von Juli 2017. Alleine in den letzten 12 Monaten betrug die Underperformance (Kursveränderung inklusive Dividendenzahlungen) gegenüber dem zugrunde liegenden HDAX erneut 8%.

Was steht an im Ertrags-Depot?

- Das Ausscheiden des SPDR S&P Emerging Markets Dividend ETF und Deka DAXPlus Maximum Dividend ETF hatte ich für Ende 2017 bereits angekündigt. Die frei gewordene Liquidität wird zeitgleich auch wieder investiert. Entweder in neue ETFs und wenn keine geeigneten verfügbar sind, wird das Geld auf die bestehenden ETFs aufgeteilt.

Wer spannende neue ETFs gefunden hat, darf sie gerne unter diesem Artikel als Kommentar als Alternativen vorschlagen. - Mittlerweile ist wieder einiges an Cash angefallen, ebenfalls zum großen Teil zum Jahresende 2017 wieder reinvestiert wird.

- Es klang im Artikel an einigen Stellen an. Die reine Fokussierung auf Dividenden-Aktien und das Fehlen jüngerer Wachstumsunternehmen führt über längere Zeiträume mit erhöhter Wahrscheinlichkeit zu einer Underperformance zum Gesamtmarkt. Das betraf im zurückliegenden Jahr auch Dividenden-Aristokraten aus den USA, wie weiter oben beschrieben. Diesen Umstand habe ich hier oder im Newsletter schon häufiger gezeigt. Daher dient ein solches wie hier besprochene Ertrags-Depot lediglich als Beimischung. So praktiziere ich es selbst ebenfalls in meinem Portfolio.

- Im High Yield/Dividend Depot befinden sich zwar noch einige ETFs, die als steuerlich intransparent gelten, jedoch wird diese Besonderheit in Deutschland mit der Änderung der Besteuerung von Investmentfonds wohl Geschichte sein. Ab 2018 spielen steuerliche Besonderheiten keine größere Rolle mehr, und ein Anleger kann sich wieder mehr auf die Inhalte der Investments fokussieren, als Angst davor haben zu müssen, für eine Investition mit zusätzlichen Steuern bestraft zu werden.

- Sie wollen grundsätzlich mehr aus Ihrem Geld machen?

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Zum Weiterlesen:

- Mit Aktien zum finanziellen Wohlstand

- Warum meiden so viele Menschen in Deutschland Aktien?

- Aktien kaufen für Anfänger – Einmalzahlung oder schrittweise investieren?

- Warum steigt der Kurs von Aktien, obwohl das Unternehmen keinen Gewinn erzielt?

- Aktien oder Aktien-ETFs oder beides?

- Quantitative Analyse – Gemeinsamkeiten von Gewinner-Aktien

- Bargeld statt Buchgewinn – Mit Hochdividendenwerten zum passiven Monatseinkommen

- Das Leben in der finanziellen Unabhängigkeit – Teil 1: Unendlich viel Freizeit

- Schritt für Schritt zur finanziellen Unabhängigkeit

- Über 60 Aktien-ETFs und Anleihen-ETFs mit hoher Ausschüttungsrendite

- Wertzuwachs von Kapitalvermögen ist höher als bei Arbeitseinkommen

- Hohe Dividendenrendite oder hohes Dividendenwachstum?

Hallo,

mein neuer Favorit ist der Vanguard FTSE All-World UCITS ETF.

Es schüttet vierteljährlich aus und deckt über 3.000 Unternehmen ab. Bei der MSCI-World-AC-Serie gibt es dies noch nicht.

Er beinhaltet sowohl Industrie- als auch Schwellenländer. Breiter kann man den Markt sicherlich nicht abbilden. Kostenquote: 0,25%

Vanguard FTSE All-World UCITS ETF ISIN: IE00B3RBWM25, WKN A1JX52

PS: Vielen Dank für deine hilfreichen Beiträge !!!

Ja, diesen ETF, der den MSCI ACWI abdeckt und ausschüttend ist, habe ich ebenfalls im Depot. Leider ist dieser in Deutschland bislang nur mit großen Spreads (Unterschied zwischen Kauf und Verkaufpreis) zu kaufen, so dass es für mich mehr gelohnt hat, ihn trotz der höheren Ordergebühren im Ausland zu erwerben. Das wird jetzt bald wohl besser (=günstiger) werden, weil Vanguard beabsichtigt seinen Vertrieb auch nach Europa auszuweiten. http://www.sueddeutsche.de/wirtschaft/frankfurt-angriff-eines-geld-giganten-1.3723765

Hallo Lars,

seit dem 28.10.2017 ist der ETF in Deutschland ohne Probleme handelbar und die Spreads kommen mir persönlich ganz normal vor. Der Vorteil ist einfach die breite Abdeckung, die Ausschüttung, die Größe des ETFs und dies mit minimalen Kosten. Weiterhin ist die Vanguard-Gruppe (John Bogle) ja mehr oder weniger der Erfinder der ETFs, also sehr vertrauenswürdig.

Link:

https://www.extra-funds.de/news/etf-news/vanguard-startet-in-deutschland/

Hallo Timm,

ja, ich habe es eben auch gesehen. Das ist ja prima 🙂 Danke für die Info!

Hallo zusammen,

ich möchte mein Depot auch gern nach und nach auf ETF umrüsten und habe nun viele Postitionen mit aktiven Fond´s verkauft. Hier lagen die Kosten bei ca 1,5-1,8 %. Als Basis haben ich den ETF 001 mit einer Ausschüttung von ca 2,8% ausgewählt. Der v.g. MSCI ACWI hat nur eine Ausschüttung von 2% oder habe ich mich verrechnet.

Danke und Grüße

Maik

Hallo Maik,

das MSCI ACWI schüttet gar nicht aus. Er thesauriert alles komplett.

Gruß Timm

Hey Lars 🙂

Was ich mich bei deinem Highyield/Dividend-ETF Depot schon immer mal gefragt habe – welche Struktur steht eigentlich hinter der Zusammenstellung ? Also waren die Gedanken dabei eher „top-down“ oder „bottom-up“ ?

Ein (sicher überspitztes, aber zu Illustrationszwecken) Beispiel für „bottom-up“ ist ja einfach alles reinzuwerfen ohne besonderen Plan oder Struktur, also einfach nur „der ETF schüttet hoch aus, nehmen wir den mal… oh, dieser schüttet auch hoch aus, nehmen wir den auch mal mit dazu… usw…“

„Top-Down“ ist halt von den oberen Ebenen nach unten arbeiten.

1.) Generelle Assetklassen-Verteilung: Wieviel Prozent des Allokationskapitals sollen für Aktien verwendet werden, wieviel Prozent für Anleihen, und wieviel für „alternatives“ (also alles was nicht einfach nur Aktien oder Anleihen sind) – und vor allem: Warum ? Also welche übergeordneten Master-Gedanken stehen als Begründungen hinter den Prozentverteilungen ?

(Bei „normalen“, nicht strategiebasierten Passiv-Portfolios ist das ja noch recht einfach zu regeln, da stehen hinter der Aktien/Anleihen-Allokation ja meist risikotoleranz-basierte Überlegungen (zB „-50% Crashtest“)…. aber wie ist das bei einkommensbasierten Strategien, nach welchen Prinzipien gehst du da vor? Unterstellen wir dabei mal das eine reine naive „einfach nur die Ausschüttungsrenditen maximieren“-Vorgehensweise nicht zielführend ist)

2.) Verteilung innerhalb der Anlageklassen: bekanntestes Beispiel ja zB die Aktien. Ein globaler ETF ? Oder zwei, Developed/Emerging? Oder Regionensplit auf US, Europa, Pacific, Emergings ?

Und auch immer, warum, also mit welcher Begründung, welcher theoretische Ansatz steht dahinter?

Und wie gewichtet man die einzelnen Regionen (auch so ein beliebtes Diskussionsthema) ? Nach Marktkapitalisierung, nach BIP, einfach gleichgewichten, oder zB nach Div-Rendite (zur Maximierung derselben). Und eben auch hier immer… warum ? Welche Strategiegedanken führen dazu (unterstellen wir mal das überhaupt eine Strategie dahintersteht und nicht einfach nur lari fari beliebige Willkür), und was soll damit bewirkt werden ? (und hat man auch mal überprüft ob die erwarteten Wirkungen tatsächlich dadurch eintreten?)

3.) erst nach diesen Ober-Gedanken kommt die einzelne Produktauswahl, nachdem also das Grundgerüst (ich weiß wieviel Prozent Aktien will ich überhaupt haben, und darunter, wieviel Prozente will ich auf die einzelnen Weltregionen verteilen) steht, wird erst nach den spezifischen Produkten zur konkreten Umsetzung des Soll-Plans gesucht.

Und auch hier wieder die Frage (also erstmal nur persönlich an dich, welche Gedanken du dir dazu machst) – wie wählst du aus den (ja oft mehreren) ETFs für ein Segment -den richtigen/passenden/überzeugendsten- zur Abdeckung der jeweiligen Assetklasse aus?

Klar, „der mit den höchsten Ausschüttungen“ könnte man ja naiv denken – dass es man es sich damit aber doch nicht zu einfach machen sollte, merkt man ja daran dass es dann aber auch oft an den Kursentwicklungen im Vgl dazu hapert (ist halt alles kein Wunschkonzert: höchste Ausschüttungen UND beste Kursentwicklungen treten zumeist ja nicht gleichzeitig auf, irgendwo müssen immer an einer Stelle Kompromisse gemacht werden müssen, man kann sich halt nur aussuchen wo).

Wie legst du persönlich bei der Beurteilung der vielen möglichen ETFs die Gewichtung der Schwerpunkte auf: Ausschüttungen, Kursentwicklungen, Total Return, „Breite des Index“ (viele beinhaltete Unternehmen vs wenige Unternehmen), Überzeugtheit von der jeweiligen Indexstrategie (gibt ja relativ „simple“ die einfach nur alle hochausschüttenden Aktien aufnehmen und sonst keine großen weiteren Selektionskriterien haben, und relativ komplexere Ansätze bei denen noch einige weitere Prüfungen mitgemacht werden (zB auch Quality, LowVol, Momentum -Kriterien, usw), oder was ist dir noch alles so wichtig dabei, und in welcher Priorität?

Und kann man diesen Beurteilungsprozess irgendwie „quantifizieren“, also anhand tabellarischer Kriterien aufranken (so damit man bei der Suche nach dem jeweils „besten ETF“ mehr zahlenbasiert, weniger subjektiv, vorgeht).

Kann es sowas überhaupt seriös geben, oder können wir da nur einfach weitermachen wie bisher (also einfach nur die verschiedenen ETF-Konzepte vorstellen, und den Leuten nur sagen „sucht euch selber aus was euch am ehesten davon zusagt“)

Das ganze ist jetzt weniger als „Kritik“ an dein bestehendes HY-Depot gemeint, sondern soll eher nochmal die dahinterliegenden Master-Gedanken zu Tage fördern (wäre ja vielleicht auch mal wieder ein schönes Thema für nen Artikel?).

Ich weiß ja das das HY-Musterdepot „historisch gewachsen“ ist, also damals aufgebaut mit den Produkten die damals eben verfügbar waren (geht ja auch nicht anders) – und man soll auch nicht zuviel dran rumfummeln, zu oft neue ETFs auswechseln würde auch unseriös wirken – aber sagen wir mal so: Wenn du heute von tabula rasa ein -frisches/neues- Ausschüttungsdepot von Grundauf erstellen müssen würdest: Wie würdest du es machen? Also welche Gedanken stehen hinter dem Aufbau (das „warum“ bei jedem Schritt) der beschrieben 3 Top-Down Ebenen. Welche Assetklassen-Verteilung (und warum?) – Welche Subasset-Regionen-Verteilung (und warum?) – und am Ende, welcher ETF als bester/passendster/überzeugendster zur Abdeckung/Umsetzung der jeweiligen Subasset-Kategorie (und wie immer, warum?).

Ich hatte ja schon vor langer Zeit mal gewisse „Doppelungen“ angemerkt (2 ETFs für Europa, 2 ETFs für EMs, usw. Auch in den „globalen“ ETFs wird es einige Überschneidungen zu bestehendem geben), und da auch noch nicht so richtig verstanden welche strukturierten Begründungen dahinterstehen (ausser halt – ja die entwickeln sich halt noch ein bischen unterschiedlich, also könnte man das ja noch als „Diversifikation“ meinen, aber bringt so ein Vorgehen wirklich langfristig Mehrwert?).

Um allen solchen Doppelungen (und wie die einzelnen Regionen innerhalb der globalen ETFs wirklich verteilt sind) auf die Spur zu kommen hab ich dein Portfolio mal durch einige Analysetools gezogen, es gibt da zB eine relative Europa-Übergewichtung, von der ich nicht weiß ob die dir so bewußt oder gewollt war.

Naja, lange Rede kurzer Sinn. Erzähl mal was dazu mit welchen Gedanken du dabei vorgegangen bist (bzw. falls sich was von deiner Vorgehensweise mittlerweile geändert hätte, erzähl mal wie mit welchen Schritten/Herleitungen du heute ein neues frisches HY-Depot aufbauen würdest) 🙂

Hi Chris,

danke für Deine guten Anmerkungen und Anregungen zur Struktur des Ertragsdepots. Ich hoffe, ich bekomme es noch zusammen, wie genau ich damals vor 5 bis 6 Jahren (hui, wie die Zeit vergeht 😉 ) vorgegangen bin.

Aktuell gibt es ja einige Veränderungen (zwei ETFs müssen das Depot verlassen), womit sich auch der Europa und Emerging Markets Anteil verringern wird.

Zu jeder Aktualisierung via Blogartikel gibt es ja immer auch zusätzliche Informationen. Einige Deiner Fragen werde ich dann mit der nächsten Aktualisierung (wahrscheinlich im Januar 2018) versuchen zu beantworten.

Vielleicht kannst Du noch kurz konkretisieren, ob Du beim Neuaufbau rein das High Yield Depot meinst oder wie ich heutzutage generell ein Aktien-Depot zusammenstellen würde? Das wären ja schon insgesamt drei Blog-Artikel 😉

Viele Grüße

Lars

„Vielleicht kannst Du noch kurz konkretisieren, ob Du beim Neuaufbau rein das High Yield Depot meinst oder wie ich heutzutage generell ein Aktien-Depot zusammenstellen würde?“

Ich meinte schon speziell ein High Yied / Ausschüttungs -Depot.

Bei „generelle Aktiendepots“ wissen wir ja schon einigermaßen wie wir da vorgehen:

– die allgemeine Aktienquote wird vor allem unter risikotoleranz-basierten Gesichtspunkten festgelegt (-50% Crashtest)

– Ob man die Aktien einfach nur ACWI, World+EM, oder 4-Regionen-Split machen möchte, kann sich jeder aus seinen persönlichen Ansprüchen und Bedürfnissen passend aussuchen (je nachdem wie sehr er es vor allem simpel und für kleines Geld geeignet haben möchte, oder auch lieber mehr Einstellungsmöglichkeiten haben will um sich ausleben zu können, und dafür auch für den gewissen Mehraufwand bereit ist).

Im Gegensatz dazu ist ja bei einem spezielleren HY-Depot eher die Frage, ob man generell auch diese gleiche Vorgehensweise wie vom „normalen“ Depotaufbau anwenden kann, oder eher nicht und einen anderen Ansatz, wg bestimmten Besonderheiten beachten, wählen müsste (welchen, und warum?)

Ich hatte das ja, weil ich weiß das das ansonsten nach einer viel zu komplizierten Frage klingen könnte (über die man sicherlich viel schreiben kann) vereinfacht abgekürzt mit:

Stell dir vor, es wäre tabula rasa, dein „altes“ HY-Depot ist weg, und du ständest vor der Aufgabe, jetzt nochmal ein neues aufbauen zu müssen.

Wie würde das aussehen ?

Nach welchen Top-Down Gedanken gehst du da vor (welche Assets kommen mit rein, in welcher Gewichtung, wie und warum ? Welche der aktuellen(!) ETF-Produkte würdest du heute zur Abdeckung der Assets benutzen, und auch hier wieder warum?)

Würde dein „neues“ HY-Depot eigentlich groß anders aussehen als das „alte“ – zB weil sich deine Gedanken darüber inzwischen weiterentwickelt haben – und wenn ja, warum, also lass uns an deinen Gedanken teilhaben.

Selbst wenn das nur ne theoretische Spielübung aus rein intellektuellem Interesse ist, wäre es doch mal sehr reizvoll zu erfahren 🙂

Hallo Timm,

wenn Du schon sooo schwärmst vom „Vanguard FTSE All-World UCITS ETF ISIN: IE00B3RBWM25,

WKN A1JX52“ , warum gibst Du nicht auch die Dividenderendite an?

Würde mich schon sehr interssieren.

Karl.