Wann sollte ich Aktien verkaufen?

Die meisten Marktteilnehmer haben zwar ein bestimmtes Vorgehen, wie sie Aktien kaufen, aber haben keine Strategie, wann sie Aktien verkaufen sollten. Da mir diese Frage gelegentlich auch gestellt wird, möchte ich in diesem Artikel einige Wege nennen, zu welchen Zeitpunkten man Aktien auch wieder verkaufen kann.

Im Artikel „Der Zeithorizont bei der Geldanlage“ sprach ich darüber, dass man Aktien oder Aktien-ETF aus unterschiedlichen Gründen halten kann. Vom kurzfristigen Trading über den Turnaround-Gelegenheiten und der Trendfolge bis hin zum „buy and hold“ reicht die mögliche Spanne. Der Fokus dieses Artikels liegt auf das langfristige Investieren, dass also Aktien oder Aktien-ETF für viele Jahre oder sogar Jahrzehnte im Depot gehalten werden sollen.

Der Vorteil dieser Vorgehensweise ist die geringe Relevanz von wirtschaftlichen Zyklen, mit den damit verbundenen Marktschwankungen und der bei längeren Zeitraum immer stärker spürbare Effekt des Zinseszins. Wer hingegen häufig Wertpapiere handelt, zahlt eben immer auch Gebühren und ggf. Steuern und hat immer gewisse Nachteile wegen des angebotenen Spreads beim Handeln. Zum anderen gehört mit dem Erwerb einer Aktie ein winziger Teil der Firma auch dem Besitzer dieser Anteilsscheine. Hier kann sich jeder auch einmal die Frage stellen, ob er eine Firma, die er erworben hat innerhalb weniger Monate wieder verkaufen würde.

Bevor ich zum Verkauf von einzelnen Aktien komme, möchte ich noch kurz auf den Verkauf von Aktien-ETF eingehen.

Wann Aktien-ETF verkaufen?

Ein Aktien-ETF ist grundsätzlich für die längerfristige Geldanlage konzipiert. Mittels Einmalzahlung, regelmäßigen Käufen oder Sparplänen wird die Anlagesumme fortwährend erhöht. Durch die bereits vorhandene Diversifizierung der Postionen im ETF braucht man sich prinzipiell nach dem vollzogenen Kauf oder eingerichteten Sparpln um fast nichts mehr kümmern. Für Anleger, die Börse und Unternehmensbilanzen nicht zum Hobby haben, können dennoch jahrelang ihrem Geld beim Wachsen zuschauen oder/und einen regelmäßigen Ertrag in Form einer Dividendenzahlung erhalten. Denn anders als bei einer Aktie kann ein Aktien-ETF grundsätzlich nicht wertlos werden – sofern dieser Indizes von größeren Regionen oder Branchen abdeckt.

Ein Verkauf von Aktien-ETF kann nur in folgenden Fällen sinnvoll sein:

- Man benötigt das investierte Kapital

- Die Rahmenbedingungen des ETF haben sich geändert (z.B. statt ausschüttend zukünftig thesaurierend oder Änderung der Anlagestrategie)

- andere vergleichbare ETF sind von der Jahresgebühr (TER) her (deutlich) günstiger oder entwickeln sich merklich besser

- ETF wird wegen zu geringem Fondsvolumen liquidiert (Verkauf geschieht dann automatisch)

Wann kann es sinnvoll sein, um Aktien zu verkaufen?

Über dieses Thema könnte ich ohne Probleme auch ein ganzes Buch schreiben, dennoch versuche ich mich auf die wesentlichen Punkte zu beschränken. Je nach Anlagehorizont kann es sein, dass jemand in einer Situation Aktien verkaufen möchte (z.B. nach einem deutlichen Kursverlust), während andere diese gerade dann gerne kaufen (Turnaround- oder Value-Fans). Daher sehe ich meine Ausführungen hier als groben Richtwert bzw. als Inspiration für eine eigene Ausstiegsstrategie. Und genau letztere sollte sich meiner Meinung nach jeder schon beim Kauf von Aktien überlegen, da sonst in kniffeligen Situationen nicht konsequent und entschlossen genug gehandelt wird.

1.) Würde ich die Aktie heute wieder kaufen oder nicht?

Ist eine Aktie erst einmal im eigenen Depot gelandet, sollte man sich von Zeit zu Zeit fragen, ob die einstigen Beweggründe für den Kauf heute immer noch gültig sind. Sofern dies nicht mehr der Fall ist, dann bereitet man diese Aktie für den baldigen Verkauf vor.

Sollte die Aktie einen Gewinn erzielt haben, dann wird sie entweder sofort verkauft oder man setzt eine relativ dichten Stop-Loss-Order und lässt den Markt entscheiden. Entweder die Aktie wird dann recht bald verkauft oder sie steigt im Wert weiter und zieht dann entsprechend die Stop-Loss-Order nach. Grundsätzlich bin ich kein Fan von Stop-Loss-Order, aber in diesem Fall können diese Sinn machen.

Hier tun sich viele Anleger mangels Ausstiegsstratgie oder Entscheidungsfreude schwer mit der Umsetzung. Nicht selten rächt sich die nicht getroffene Entscheidung später in Form von Low-Performer im Depot.

2.) Verkauf im Rahmen eines Rebalancing

Rebalancing kann grob auf zwei Wegen durchgeführt werden. Entweder ein Anleger investiert frisches Kapital in die jeweils schwächeren Anlageklassen oder – sofern kein frische Kapital hinzukommt, z.B. im Ruhestand – verkauft einen Teil der größten Gewinnerpositionen, um mit diesem Geld in schwächere Titel zu investieren. Wird das Rebalancing bei einem reinen Aktiendepot durchgeführt, rate ich von diesem Vorgehen jedoch ab, da es durchaus gute Gründe gibt, warum einigen Aktien über viele Jahre gut performen und andere eben nicht. Sonst besteht das Risiko das meiste Geld in die Low-Performer anzulegen.

3.) Dividendenkürzung oder Dividendenstreichung

Sollte eine Aktie gerade wegen eines Dividendenertrags gekauft worden sein, dann ist eine Kürzung oder gar Streichung der Dividende ein Verkaufsgrund. Denn oft entwickelt sich auch die Aktie in der Folge eine Weile negativ. Dann lieber das Kapital für aussichtsreichere Investments nutzen, bevor die Aktie zur Depotleiche wird. Gerade bei Dividenden-Anlegern erlebe ich häufig, dass die Aktie trotz der gestutzten oder gestrichenen Dividende im Depot gehalten und auf das Prinzip Hoffnung gesetzt wird.

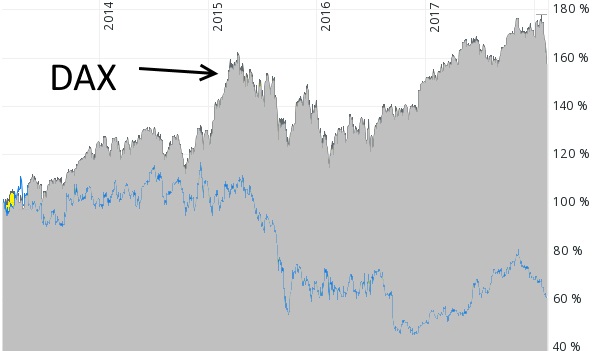

4.) starke Underperformence zum Gesamtmarkt

Wenn sich eine Aktie in einem an sich steigenden Markt auffallend schwach entwicklet, hat dies fast immer einen triftigen Grund. Als groben Richtwert nannte ich an anderer Stelle eine Underperformande von 20% vom Gesamtmarkt. Hier ist auch ein Abgleich mit dem entsprechenden Branchenindex hilfreich, um Hinweise zu erhalten, ob der Grund des schwachen Abschneides am Unternehmen selbst oder einer ganzen Branche liegt.

Wir sehen heute selbst im DAX einige Unternehmen, die 70 bis 80% von ihren einstigen Höchstkursen entfernt sind. Jeder mag für sich selbst entscheiden, ob Commerzbank, Deutsche Telekom oder E.ON bezüglich ihrer früheren Kurs-Niveaus gute Langfrist-Investments gewesen wären.

5.) Fundamentaldaten verschlechtern sich

In den Artikeln „Bessere Qualität von Aktien wird oft erst mittelfristig sichtbar“ und „Quantitative Analyse – Gemeinsamkeiten von Gewinner-Aktien“ habe ich Beispiele genannt, um mit Hilfe von Fundamentaldaten profitable Gewinner-Aktien zu finden. Gewinner-Aktie heißt nicht automatisch die beste Performance zu erzielen, sondern ein solides Investment zu finden, welches in punkto Stabilität, Kontinuität und Performance mit erhöhter Wahrscheinlichkeit eine gute Entwicklung nehmen wird. Auf der anderen Seite kann eine deutliche Verschlechterung der Fundamentaldaten als Verkaufssignal genutzt werden.

Ich denke, hier sind jetzt genug Vorschläge dabei, um sich von seinen Aktien auch wieder zu trennen. Es liegt in der Psychologie des Menschen, sich grundsätzlich nur ungern von etwas zu trennen, was einmal in seinem Besitz war. Noch stärker ist die Abneigung einen Verlust zu realisieren. Abgesehen davon, dass es in unserer Gesellschaft häufig verpönt ist, „Fehler“ zu begehen und sich solche „Fehler“ einzugestehen, ist einer unserer größten emotionalen Schmerzen, Verluste hinzunehmen.

- Sie wollen grundsätzlich mehr aus Ihrem Geld machen?

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten langfristig Vermögen aufbauen?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich rechts oben in den kostenlosen Newsletter von finanziell umdenken ein. Holen Sie sich mit der Anmeldung in den Newsletter zusätzlich das gratis eBook „Wie nahe sind Sie bereits Ihrer finanziellen Unabhängigkeit?“

Zum Weiterlesen:

- Mit Aktien zum finanziellen Wohlstand

- Sechs Möglichkeiten, um erfolgreich Aktien kaufen zu können

- Was tun mit Depotleichen?

- Mit Aktien systematisch Vermögen aufbauen

- Quantitative Analyse – Gemeinsamkeiten von Gewinner-Aktien

- Zahlreiche Börsentipps

- Es lassen sich immer Gründe finden, keine Aktien zu kaufen

- Mit Aktien zur finanziellen Unabhängigkeit

- Die Börse meiden heißt viel Geld zu verschenken

- Macht Geld glücklich?

- Warum der Vermögensaufbau bereits mit einem Euro möglich ist

Wenn man eine Position eröffnet, sollte man den Grund und die Erwartungshaltung festhalten. Man lernt etwas über die eigene Motivation zur Entscheidung und erleichtert sich die Frage „verkaufen oder nicht“ sehr, weil man später noch weiss, warum man kaufte.

Man muss zwischen Kosten und Verlusten trennen. War die Entscheidung gut, was man daran sieht, dass die notierte Analyse und Entscheidung in der Mehrheit der Fälle zu einem Gewinn führt, dann war der Verlust kein Fehler, sondern muss als Kosten betrachtet werden. Kosten gehören dazu. War die Entscheidung schlecht (fachliche Fehler, Ausführungsfehler, oder emotional ohne sachliche Analyse getrieben), dann war es ein Verlust und ein Fehler. Das nagt an der Psyche, meist mehr als am Geld, und man kann nur versuchen, die Erfahrung nicht zu vergessen, um den Fehler nicht zu wiederholen. Auf keinen Fall sollte man versuchen, etwas „zu retten“, um sich den Fehler mit einem möglichen Gewinn schönzurechnen und nicht eingestehen zu müssen. Alle Investments müssen unabhängig voneinander betrachtet werden. Zudem geht die Rettungsaktion gerne schief, weil sie nicht sachlich begründbar ist und damit machte man dann schon zwei Fehler.

Soweit die Theorie. Es wäre toll, wenn ich das immer so hinbekäme. :-/

Eine Stop Loss Order zum möglichst günstigen Ausstieg setzt faire Preise, hohe Liquidität und eher geringe Volatilität voraus, damit die resultierende Market Order nicht zu einem unerwartet niedrigen Preis ausgeführt wird. Das kann böse nach hinten losgehen und ich kann nicht dazu raten. Man muss sich klar machen, als Amateur mit hervorragend ausgebildeten und erfahrenen Akteuren zu konkurrieren. Darum wieder zum Anfang: Warum würde man eine stop loss order erteilen? Würde man zum aktuellen Kurs eine Tradingposition eröffnen mit dem Ziel bei der nächsten Trendumkehr von 0.1% unlimitiert zu verkaufen? Geben Charttechnik und Markt dafür die Berechtigung? Nein? Dann sollte man es lassen und eine direkt erfüllbare eng gesetzte Limitorder benutzen und die Ausführung kontrollieren. Nach Murphy wird der Kurs direkt danach schön ansteigen, aber es gibt Schlimmeres, als eine Position mit Gewinn zu schließen. Eine Stop Loss Order auf der Basis von „bisher super gelaufen und nun noch das letzte bisschen Gewinn rausholen“ ist rein emotional begründet, mehr nicht. Google: stop loss schlechter kurs

Jetzt ist ein guter Zeitpunkt zum Verkauf der Aktien. Wir werden 2018 einen historischen Aktiencrash erleben. Vor wenigen Tagen hatten wir ein Warnsignal, dass noch anhält. Auch wenn es wieder aufwärts geht, ist die Zeit der Aktien die nächsten zwei Jahre vorbei. Nur wenn man einen sehr langen Atem hat, wäre ein Sparplan auf einen MSCI-World ETF eine Idee. Dann erhält man für seinen festen Sparbeitrag immer mehr Anteile.