Dividendenwachstum und Gesamtperformance von Dividenden-Aristokraten-ETF

In diesem Artikel berichte ich von der Gesamtperformance von Dividenden-Aristokraten-ETF und wir schauen auf das Dividendenwachstum im Zeitraum 2014 bis 2018. Als Benchmark dient ein globaler Aktien-ETF, der sowohl die entwickelten Staaten als auch die Schwellenländer abdeckt. Solch ein ETF ist meistens unter MSCI ACWI bekannt, für diese Gegenüberstellung habe ich auf den nahezu identischen Vanguard FTSE All-World UCITS ETF zurückgegriffen.

Auf der Suche nach Qualitätsaktien sind sogenannte Dividenden-Aristokraten ein erster und einfacher Schritt. Zwar versteht jeder unter Qualitätsaktien etwas anders, aber ich verbinde diesen Begriff unter anderem mit

- einem soliden, profitablen und möglichst krisensicheren Geschäftsmodell

- einem wachsenden Unternehmen (Umsatz und Cashflow sollten Aufwärtstrends aufweisen)

- keiner jahrelangen Underperformance im Vergleich zum Marktdurchschnitt

- keiner Dividendenkürzung oder gar Dividendenstreichung

Als nächstes fehlt noch die Definition eines Dividenden-Aristokraten. Die „offizielle“ Definition ist eine kontinuierliche Dividendensteigerung über mindestens 25 Jahre. Aus meiner Sicht reicht es schon, wenn ein Unternehmen die jährliche Dividendenanhebung seit dem Jahr 2000 lückenlos vollziehen konnte. Denn in dieser Zeit gab es zwei heftige Krisen, in denen sich der Wert großer Aktien-Indizes von der Größenordnung her etwa halbiert hat.

Nun sind Investments in einzelne Aktien nicht jedermanns Sache, da selbst Qualitätsaktien eine regelmäßige Beobachtung bedürfen und daher sowohl mehr Zeit als auch deutlich mehr Know-how erfordern – sofern man sein Aktien-Depot erfolgreich betreiben möchte. Denn anders als an vielen Stellen dargestellt und von vielen Anlegern geglaubt, haben wir im Artikel „Überlebens-Rate und Turnover von Dividenden-Aristokraten“ gezeigt, dass im Durchschnitt eine jährliche Fluktuation von etwa 20% bei Dividenden-Aristokraten auftritt. Einfach die heutigen Aristokraten ins Depot kaufen und sich nicht mehr darum kümmern, wird auf Dauer also nicht funktionieren. Im Laufe der Jahre werden immer mehr einstige Aristokraten ihren Status verloren haben und schlimmstenfalls als Depotleiche das eigene Depot verunstalten. Auf der anderen Seite werden neue Dividenden-Aristokraten dazukommen, in einigen Jahren auch aus dem Technologie-Sektor.

Zunächst der Blick auf Dividendenwachstum

Daher greifen viele Anleger zu ETFs mit Dividenden-Aristokraten zurück. Hier muss man sich jedoch bei den meisten verfügbaren ETFs von der Vorstellung verabschieden, dass dort ausschließlich Aktien mit einer lückenlosen Anhebung der Dividende von 25 Jahren enthalten sind. Denn so viele dieser Aktien gibt es dann doch nicht und sie sind meist in den USA zu finden.

Von einer Ausnahme abgesehen, sind ETFs mit Dividenden-Aristokrakten noch ziemlich jung und können keine lange Historie aufweisen. Dennoch möchte ich trotz des noch frühen Stadiums ein zweites Zwischenfazit ermitteln, ob man sich als Anleger tatsächlich darauf verlassen kann, dass die Dividendenzahlung dieser ETF stetig ist oder zumindest insgesamt ansteigt. Zweites Zwischenfazit, da ich vor einem Jahr einen ähnlichen Artikel zum Dividendenwachstum von Aristokraten-ETF verfasst hatte.

Teilnehmer sind:

- SPDR S&P Global Dividend Aristocrats UCITS ETF (ISIN: IE00B9CQXS71)

- SPDR S&P US Dividend Aristocrats ETF (ISIN: IE00B6YX5D40)

- SPDR S&P Pan Asia Dividend Aristocrats UCITS ETF (ISIN: IE00B9KNR336)

- SPDR S&P Euro Dividend Aristocrats UCITS ETF (ISIN: IE00B5M1WJ87)

und als Vergleich dient der globale Aktien-ETF

- Vanguard FTSE All-World UCITS ETF (ISIN: IE00B3RBWM25)

Lediglich der ETF mit US-Dividenden-Aristokraten erfüllt das Kriterium der 25-jährige Anhebung der Dividendenzahlung seiner im Portfolio enthaltenden Aktien, bei den anderen sind es 10 Jahre oder weniger. Der US-ETF ist auch der einzige mit einer längeren Historie, während die anderen jeweils erst ab dem Jahr 2014 vollständig dabei waren. Daher umfasst das betrachtete Zeitintervall die Jahre 2014 bis 2018 und die jährlichen Erträge dieses fünfjährigen Zeitraumes sind jeweils in Euro umgerechnet.

Jährlicher Ertrag in Euro von vier Dividenden-Aristokraten-ETF und einem allgemeinem globalen Aktien-ETF – Quelle: ETF Rendite Premium

Zunächst einmal der Hinweis, dass das Niveau der dargestellten Kurven untereinander für diese Betrachtung keine Rolle spielt, sondern einzig die Entwicklung der einzelnen Graphen im Vergleich zu den vorherigen Jahren relevant ist. Dabei fällt auf, dass lediglich der ETF der US-Dividenden-Aristokraten und der allgemeine Aktien-ETF von Vanguard jedes Jahr ihren Ertrag erhöht haben. Die größten Schwankungen weist der ETF mit Aktien aus der Region Asien-Pazifik auf.

Hier können verschiedene Gründe Ursache für die fehlende Kontinuität beim Dividendenanstieg der ETF über die Jahre sein. Zum einen die Ausschüttungspolitik der ETF-Anbieter, die ja auch noch anderen übergeordneten Faktoren ausgesetzt ist. Daneben spielen noch Währungsschwankungen eine große Rolle. In diesem betrachteten Zeitraum gab es zwischen dem Euro und dem US-Dollar größere Devisenschwankungen und insgesamt notiert der Euro derzeit schwacher als im Jahr 2014. Daher kann es aus der Sicht der Eurobrille vorkommen, dass selbst der USA-ETF in einzelnen Jahren einen leichten Rückgang verzeichnet, obwohl dieser in US-Dollar seinen Ertrag im Vergleich zum Vorjahr erhöht hat, selbst wenn dies im hier betrachteten Zeitraum nicht vorkam.

Erfreulich ist, dass zumindest die Tendenz stimmt, denn alle vier betrachteten ETF konnten bezüglich Höhe des Dividendenertrags einen Aufwärtstrend entwickeln. Wobei das Dividendenwachstum beim Aktien-ETF der Eurozone mit durchschnittlich 3,5% bescheiden zu den 15,2% mittleres jährliches Dividendenwachstum beim US-Aristokraten-ETF ausfiel.

Blicken wir auch noch auf die Dividendenrendite im Jahr 2018

- 3,7%: SPDR S&P Global Dividend Aristocrats UCITS ETF (ISIN: IE00B9CQXS71)

- 3,3%: SPDR S&P Euro Dividend Aristocrats UCITS ETF (ISIN: IE00B5M1WJ87)

- 2,3%: SPDR S&P Pan Asia Dividend Aristocrats UCITS ETF (ISIN: IE00B9KNR336)

- 2,1%: SPDR S&P US Dividend Aristocrats ETF (ISIN: IE00B6YX5D40)

- 2,1%: Vanguard FTSE All-World UCITS ETF (ISIN: IE00B3RBWM25)

Wie sieht es mit der Gesamtperformance aus?

Dividendenerträge sind gut und schön, falls jedoch die Kursbewegung des Investments stagniert oder sogar abwärts verläuft, werden früher oder später auch die Erträge geringer ausfallen. Daher ist stets der Blick auf die Gesamtentwicklung der Aktien-ETF entscheidend – zumindest bei Berücksichtigung eines längeren Zeitraumes.

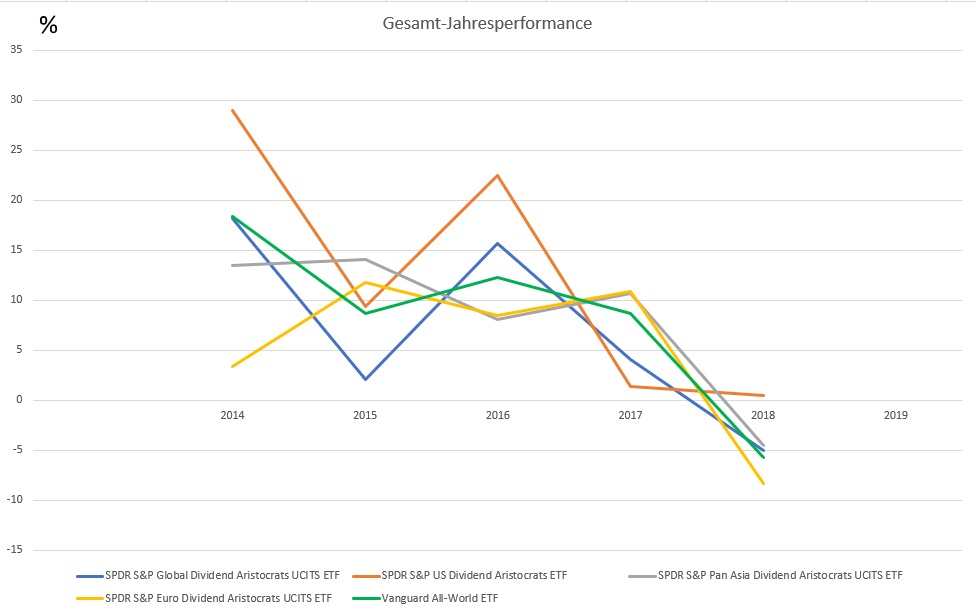

Jährliche Gesamtperformance von vier Dividenden-Aristokraten ETF und einem allgemeinen globalen Aktien-ETF von 2014 bis 2018 – Quelle: ETF Rendite Premium

Die Gesamtperformance (Kursbewegung plus Ertrag) im fünfjährigen Zeitraum von 2014 bis 2018 sieht folgendermaßen aus:

- +80,2%: SPDR S&P US Dividend Aristocrats ETF (ISIN: IE00B6YX5D40)

- +53,6%: SPDR S&P Pan Asia Dividend Aristocrats UCITS ETF (ISIN: IE00B9KNR336)

- +48,6%: Vanguard FTSE All-World UCITS ETF (ISIN: IE00B3RBWM25)

- +42,2%: SPDR S&P Global Dividend Aristocrats UCITS ETF (ISIN: IE00B9CQXS71)

- +27,2%: SPDR S&P Euro Dividend Aristocrats UCITS ETF (ISIN: IE00B5M1WJ87)

Der Aktienmarkt in den USA war in den letzten Jahren sehr stark, daher verwundert die hohe Gesamtperformance (kein einziges Jahr mit einer negativen Performance) hier weniger als zum Beispiel die durchaus ordentliche Performance des Asien-Pazifik-ETF. Die Outperformance des Vanguard-ETF zum ETF mit globalen Aristokraten dürfte zu einem großen Teil mit den im Index des Vanguard enthaltenen jüngeren Geschäftsmodellen begründbar sein. Denn gerade die zuletzt starken Technologiewerte fehlen im Aristokraten-ETF mangels langer Historie des Geschäfts und Dividendenausschüttungen.

Fazit

Eine fünfjährige Betrachtung kann nur ein Zwischenstatus sein und keinen Anspruch auf statistische Signifikanz erheben. Richtig überzeugt der Dividenden-Aristokraten ETF mit US-Aktien beim Dividendenwachstum, so stellen sich das Anleger vor. Auch der globale Aktien-ETF von Vanguard konnte zumindest in Euro umgerechnet seinen Ausschüttungsertrag jährlich steigern. Der Pan Asia ETF überraschte mich durch eine gute Gesamtperformance, allerdings ist die Dividendenausschüttung für einen ETF, der das Wort „Aristocrats“ im Namen hat, bislang eindeutig zu unstetig. Das hat auch nicht nur Ursachen im Wechselkurs Euro zu US-Dollar.

Selbst wenn man die drei ETF aus USA, Asien-Pazifik und Europa zu gleichen Anteilen im Depot hätte, läge die Gesamtperformance einige Prozentpunkte höher als bei beiden globalen Aktien-ETF. Bei einer Verteilung, die üblicherweise einen höheren US-Anteil vorsieht, wäre die Outperformance aus drei solchen ETF noch größer ausgefallen. 2014 bis 2018 waren für die Emerging Markets ein recht schwacher Zeitraum, was den globalen ETF von Vanguard sicherlich ein wenig gebremst hatte.

Keine richtige Erklärung habe ich für die hohe Dividendenrendite des globalen Aristokraten-ETF. Hier war das Jahr 2018 auch keine Ausnahme, da schon in den Vorjahren die Dividendenrendite höher war als von den drei hier betrachteten kontinentalen Dividenden-Aristokraten ETF.

Für mich persönlich ist der globale Aktien-ETF von Vanguard der hier betrachteten Investments weiterhin erste Wahl, schon alleine weil hier sowohl jüngere Geschäftsmodelle als auch die Emerging Markets mit enthalten sind. Allerdings finde ich die anderen ETF als zusätzliche kleine Beimischung interessant. Einzig der ETF mit Aktien aus der Eurozone überzeugt mich trotz der hohen Dividendenrendite nicht. Vor allem wenn der gesamteuropäischen Aktien-ETF inklusive Schweiz, Norwegen und UK, Stoxx Europe 600 (ISIN: DE0002635307), bereits eine Dividendenrendite um 3% oder darüber aufweisen kann.

Für Anleger, die eine einfache Handhabung lieben und Freunde von häufigen Ertragsausschüttungen sind könnte auch eine Kombination aus den bei den hier vorgestellten globalen Aktien-ETF, Vanguard FTSE All-World UCITS ETF (ISIN: IE00B3RBWM25) und SPDR S&P Global Dividend Aristocrats UCITS ETF (ISIN: IE00B9CQXS71) interessant sein. Denn immerhin erhielte ein Anleger auf diese Weise an acht Monaten im Jahr eine Dividendenauszahlung auf sein Konto.

Mehr Informationen zu über 25 Aktien mit einer stetigen Dividendenerhöhung seit dem Jahr 2000 gibt es auf der Seite der Dividenden-Aristokraten.

- Die Zeiten einer knappen Kasse soll bei Ihnen der Vergangenheit angehören?

- Ihr Geld soll endlich einmal hart für Sie arbeiten?

- Sie möchten mehr zu passivem Einkommen erfahren?

- Sie interessieren sich für Wege zur finanziellen Unabhängigkeit?

- Sie möchten sich über den aktuellen Status der Aktienmärkte informieren?

- Sie möchten Ihre Lebensqualität spürbar steigern?

Falls Sie mindestens eine Frage mit „Ja“ beantworten konnten, tragen Sie sich in einen der kostenlosen Newsletter von finanziell umdenken ein.

Zum Weiterlesen:

- Der einfachste Weg in Aktien zu investieren

- Die wenig bekannte Macht des Zinseszins-Effekt

- Drei notwendige Bedingungen zum Erreichen der finanziellen Unabhängigkeit

- Passives Einkommen – es gibt grob unterteilt zwei unterschiedliche Kategorien

- Eine Krise an der Börse bietet unglaublich gute Gewinnchancen

- Warum der Wunsch nach Sicherheit ein Weg in die Sackgasse ist

- Finanzielle Bildung – noch immer großer Nachholbedarf in Deutschland

- Die zehn größten Fehler beim Vermögensaufbau

- Sechs Finanz-Fehler, die ein Großteil unserer Gesellschaft begeht

- Das Leben in der finanziellen Unabhängigkeit

- Passiver Geldfluss Academy – der Weg zur finanziellen Unabhängigkeit

- Mit Aktien zum finanziellen Wohlstand

- Weltportfolio – Entwicklung und Beispiele

- Größenordnung der monatlichen Ertragsrendite bei Dividenden-Aktien

Moin Lars,

warum vergleichst du den Vanguard All World mit ~10% SmallCaps und ~13% Emerging Markets mit Standard-Dividenden-Fonds(Developed World)?

Und warum (muehsam?) von Hand?

So sieht’s mit iShares Core MSCI Wordl-ETF aus:

https://www.fondsweb.com/de/vergleichen/ansicht/isins/IE00B3RBWM25,IE00B4L5Y983

Auf 6,5 Jahre liegt der iShares core MSCI World fast 10% vorne (EM uns SC liefen nicht so doll)

https://www.fondsweb.com/de/vergleichen/ansicht/isins/IE00B9CQXS71,IE00B6YX5D40,IE00B4L5Y983

Auf 5,5 Jahre liegt der SPDR US DivAristo 26% vorne (wann kommmt die Mean Reversion?)

Der SPDR Global hinkt 24% dem iSh Core MSCI WORLD hinterher (Asia+EUROPA ziehen nach unten)

https://www.fondsweb.com/de/vergleichen/ansicht/isins/IE00B9KNR336,IE00B5M1WJ87,IE00B4L5Y983

Auf 5,5 Jahre liegt der iSh Core MSCI WORLD fast 26% vor SPDR EUROPA und PANASIA

Man kann sich auch eine gewuenschte „Dividende“ durch Anteilsverkauf zu jedem beliebigen Termin selber kreieren 😉

Dann ist man noch „freier“ und nicht vom Markt, den Unternehmen, der KAG, dem Wechselkurs, – you name it – … abhaengig, oder?

Es zaehlt dann nur die reale Rendite des Depots, der Rest ist egal.

(aber das weisst du ja alles) LG Joerg

Moin Jörg,

vielen Dank für die Ergänzungen 😉

Ja, die Gesamtrendite ist am Ende des Tages auch aus meiner Sicht entscheidend. Wie sich dann jemand seinen Ertrag auszahlen möchte, muss jeder entscheiden, mehr dazu in diesem Artikel: https://finanziell-umdenken.info/regelmaessige-dividendenzahlungen-oder-entnahmeplan-ohne-kapitalverzehr

VG

Lars