Der Aktienmarkt als Blick in die Zukunft

Ungläubiges Staunen am Kapitalmarkt in den letzten Wochen. Damit ist gar nicht einmal der Aktiencrash an sich gemeint, sondern die Aufholjagd danach. Je nach Index wurden bereits 50 bis über 70% des Kursrückgangs des Aktiencrash aufgeholt, der aufgrund der Auswirkungen des Coronavirus COVID-19 ausgelöst worden ist.

Dabei lohnt es sich schon genauer hinzusehen, denn es haben sich grob umfasst drei Gruppen von Aktien herauskristallisiert. Einmal solche mit einem neuen Allzeithoch oder in der Nähe der alten Hochs vor dem Tiefpunkt im März 2020, eine weitere Gruppe, die sich immer noch in der Nähe der März-Tiefs aufhalten und eine große Gruppe, die ähnlich aufgeholt haben wie die breiten Indizes.

Dieses selektive Vorgehen beim Kauf oder Nicht-Kauf des Marktes hat auch seinen Grund, da vor allem diejenigen Unternehmen verstärkt nachgefragt werden, deren Geschäftsmodell selbst in einigen Monaten und Jahren höchstwahrscheinlich profitabel ist. Aktien, deren Entwicklung nach dem Crash robust war, ermöglichen somit auch einen Blick in die Zukunft.

Aktien, die sich kaum erholt haben

Beginnen möchte ich mit der Gruppe von Aktien, die sich von ihrem März-Tief nur wenig oder gar nicht erholt haben. Das sind unter anderem:

- Lufthansa

- Airbus

- Aareal Bank

- Commerzbank

- K+S

- Boeing

- Ford Motor

- General Electric

- Occidental Petroleum Corp

- Walgreens Boots Alliance.

Ganz klar, große Verlierer derzeit sind Fluggesellschaften, Flugzeughersteller und Flughäfen. Sowohl bei Lufthansa als auch bei Boeing schwebt immer wieder das Gerücht umher, dass diese Fluglinien verstaatlicht werden könnten. In solch einem Fall hätte man als Aktionär natürlich wenig Freude an diesen Titeln im Depot.

Banken, aber auch Versicherungen stehen grundsätzlich vor großen Herausforderungen. Durch COVID-19 wurde die Nullzinspolitik bis auf Weiteres zementiert. Nennenswerte Rendite ist nur dann zu bekommen, wenn man ein gutes Stück ins Risiko geht. Beide Branchen werden sich neue Geschäftsfelder suchen müssen, zumal ja auch die großen Tech-Firmen, die viele Daten sammeln, immer stärker in die Bezahlprozesse der Menschen eindringen. Beispiele sind hier Alphabet, Apple und Alibaba.

Alle Geschäfte rund ums Öl haben derzeit enorme Probleme. Nicht nur wegen der ohnehin derzeit schwachen Nachfrage, sondern auch wegen des Überangebots. Es gibt grundsätzlich genug Öl und die Länder mit Erdölförderung haben ja das Luxusproblem, die Fördermenge zu drosseln, um den Preise nicht weiter zu drücken.

Bezeichnend auch, dass Royal Dutch Shell erstmals seit vielen Jahrzehnten ihre Dividende gekürzt hat. Ein Signal, was andere bislang zuverlässige Dividendenzahler (wie Exxon Mobil oder BP) ebenfalls bald zu Dividendenkürzungen nutzen könnten.

Die Aktien der großen Automobilhersteller haben sich zwar etwas von ihren Tiefs erholt, aber wirklich nach Stärke sieht das nicht aus. Schon vor der Coronavirus-Zeit hatten viele große Autofirmen etliche Herausforderungen auf der ToDo-Liste, und nun gibt es enorme Umsatzeinbußen durch den Shutdown in vielen Ländern. Trotz staatlicher Unterstützungen werden zukünftig wohl etliche Arbeitsplätze in Deutschland, USA und anderen Ländern abgebaut, auch von Automobilzulieferern.

Selbst die Aktie von Warren Buffett, Berkshire Hathaway, hat sich nach dem Crash weniger stark erholt als der S&P 500, der über 61,8% des Kursrückgangs wettmachen konnte. – Bildquelle: Tradesignalonline.com

Aktien, die in der Nähe ihrer alten Hochs liegen oder neue Allzeithochs erreicht haben

Kommen wir nun zu den Aktien, die in den jüngsten Wochen sogar neue Allzeithochs markieren konnten oder zumindest in die Nähe ihre Hochs von Anfang 2020 steigen konnten. Das sind natürlich einerseits Unternehmen, die vom Shutdown temporär profitiert haben, aber auch andere Unternehmen, die zwar aktuell Umsatz-Einbußen hinnehmen müssen, aber für die Zeit danach gut aufgestellt sind. Es sind einfach Aktien, die Stärke zeigen, weil sie vom Markt deutlich nachgefragt werden. Das sind unter anderem:

- Amazon

- Thermo Fisher Scientific

- MarketAxess Holdings

- Digital Realty Trust

- Johnson & Johnson

- Bechtle

- Sartorius

- Barrick Gold Corp.

- American Tower

Pharma-Unternehmen wie Vertex Pharmaceuticals oder Dermapharm

und Lieferservices wie HelloFresh habe ich hier zwar weggelassen, aber speziell Lieferservices könnten auf etwas niedrigerem Niveau auch in Zukunft weiter profitieren. Natürlich bleiben auch Pharma-Konzerne weiter interessant, aber der Boom dürfte erfahrungsgemäß nachlassen, sobald das Thema Coronavirus aus dem alltäglichen Leben in Form von Medienberichten verschwunden ist.

Der Bereich Medizintechnolgie oder auch Biotechnologie werden schon aus den Gründen, dass wir immer länger leben und uns an einer guten Gesundheit erfreuen können, Zukunftsthemen sein. Auch im Gesundheitssektor wird die Robotik die Mediziner zunächst unterstützen und im zweiten Schritt teilweise oder ganz ersetzen.

Bei Anbietern von Video-Konferenzen hat sich speziell Zoom Video Communications oder Teamviewer während des Shutdowns hervorgetan, allerdings könnten hier Facebook oder Microsoft möglicherweise diesen Markt stärker besetzen oder die kleineren Unternehmen möglicherweise aufkaufen.

Grundsätzlich wird das Online-Geschäft jeglicher Art weiter boomen. Natürlich gehen Menschen auch gerne die Ware „anfassen“, besonders wenn sie hochwertig sein soll oder eben Luxus-Artikel sind. Daher bin ich auch für LVMH optimistisch. Aber nicht zuletzt durch die Zeit der Ausgangsbeschränkungen sind immer mehr Menschen auf den Geschmack gekommen, sich selbst alltägliche Dinge des Lebens bequem nach Hause schicken zu lassen. Ganz vorne steht hier Amazon.

Digital Realty Trust ist ein REIT, der Daten- und Rechenzentren zur Verfügung stellt. Ein Angebot, welches selbst große bekannte Unternehmen aus den Branchen Finanzen, Informationstechnologie, Energie, Gaming, Life Science und Konsum nutzen.

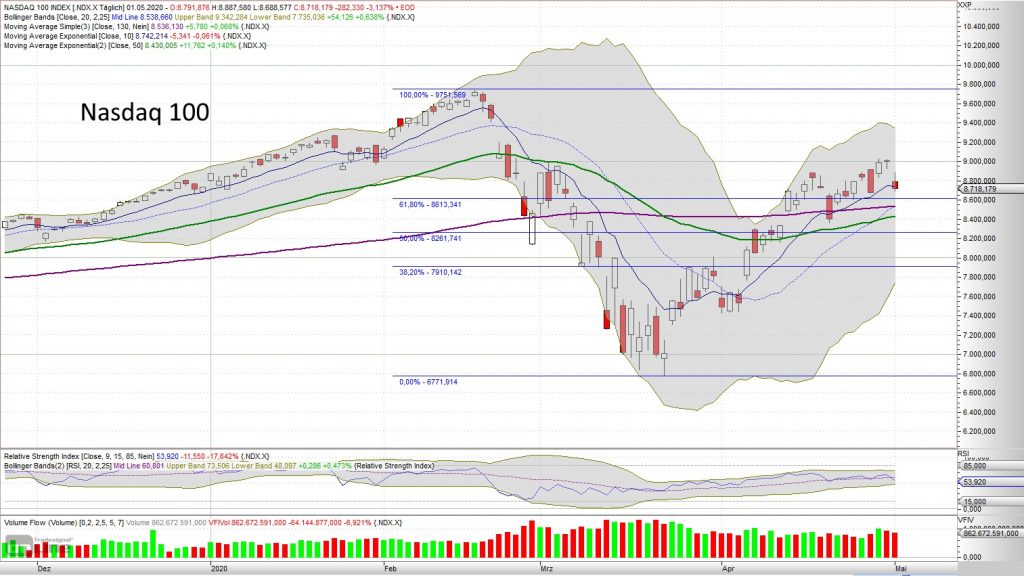

Die Digitalisierung und Technologisierung wurde in den letzten Wochen noch einmal verstärkt angeschoben, und aus meiner Sicht kann sich kein Anleger leisten, der eine gute Rendite erzielen möchte, ohne diesen Sektor im Depot auszukommen. Die Digitalisierung wird auch in den kommenden Jahren eher noch deutlich mehr in unseren Alltag integriert. Einen Korb von Technologiewerten bietet der Nasdaq 100 ETF (ISIN: DE000A0F5UF5).

Der Nasdaq 100 ETF hat sogar schon mehr als 70% seines Kursrückgangs vom März-Crash egalisiert. Bildquelle: tradesignalonline.com

Erst Deflation, dann vielleicht Inflation

Mittlerweile haben wir eine Situation geschaffen, dass die Nullzinspolitik der Notenbanken dieser Welt bis auf Weiteres für etliche Jahre zementiert ist. Zusätzlich werden die riesigen Rettungspakete unter dem Strich niemals mehr wieder beglichen werden können. Zwar haben die Notenbanken noch einige Möglichkeiten zur Wirtschaftsstimulierung in schwierigen Zeiten, allerdings lassen deren Effekt immer mehr nach. Das bedeutet auch: Unsere Währungen werden immer mehr aufgeweicht und irgendwann wird die schon lange gewollte Inflation zur Beseitigung der gigantischen Schulden kommen. Das wird nicht in diesem Jahr, möglicherweise auch noch nicht im Jahr 2021 passieren, da bis dahin deflationäre Tendenzen vorherrschen.

Aber anschließend steigt die Wahrscheinlichkeit für Inflation. Die Notenbanken werden hier nicht eingreifen können oder bestenfalls halbherzig hinterherlaufen. In solchen Situationen ist Gold neben Qualitätsaktien die Währung zum Erhalt der Kaufkraft selbst in Zeiten steigender Preise. Goldminenbetreiber wie die oben genannte Barrick Gold Corp. können hier ebenso wie Gold in physischer Form sinnvolle Investments sein. Daher halte ich Gold oder/und gute Goldminen-Aktien in Höhe von 5 bis 10% als sinnvolle Assetklasse eines diversifizierten Portfolios.

Der Kurswert der Aktie von Barrick Gold hat sich nach dem Crash seit Mitte März mittlerweile schon mehr als verdoppelt. Bildquelle: Tradesignalonline.com

Natürlich gibt es für eine globale Inflation keine 100-prozentige Sicherheit. Auch nach der Finanzkrise war die Angst vor Inflation sehr groß, aber diese blieb aus. Bis diese Erkenntnis angekommen war, stieg der Goldpreis allerdings auf Rekordniveaus und crashte dann 2013. Daher sei dir bewusst, dass sowohl der Goldpreis oder auch Goldminen-Aktien in Sachen Volatilität dem Aktienmarkt nichts nachstehen. Der iShares Gold Producers UCITS ETF – USD ACC ETF (ISIN: IE00B6R52036) hat gleich mehrere Goldminen-Aktien gebündelt.

Die besten Gewinner-Aktien, die sowohl fundamental als auch charttechnisch gesund aussehen aktualisiere ich mindestens einmal pro Monat.

Wenn du in dieser Coronavirus-Krise zu hohe Verluste erlitten hast und nun für die Zukunft mit Aktien, Aktien-ETF, Rohstoffen, Anleihen und anderen Anlageklassen systematisch Vermögen und passives Einkommen aufbauen willst, dann komm in die Passiver Geldfluss Academy.

- Die Zeiten einer knappen Kasse soll bei dir der Vergangenheit angehören?

- Dein Geld soll endlich einmal hart für dich arbeiten?

- Du möchtest mehr zu passivem Einkommen erfahren?

- Du interessierst dich für Wege zur finanziellen Unabhängigkeit?

- Du möchtest dich über den aktuellen Status der Aktienmärkte informieren?

- Du möchtest deine Lebensqualität spürbar steigern?

Falls du mindestens eine Frage mit „Ja“ beantworten konntest, trag dich in einen der kostenlosen Newsletter von finanziell umdenken ein.

Zum Weiterlesen:

- Die Welt nach der Coronavirus-Krise wird eine andere sein – mit vielen Chancen!

- Wie jetzt zusätzlich Geld verdienen?

- Welche Aktien trotzen dem Crash?

- Welche Chancen bestehen für 2020 und die Folgejahre?

- Aktien kaufen in Krisenzeiten – ein Fundament für finanzielle Unabhängigkeit!

- Die Suche nach Gewinner-Aktien

- Buy and hold oder Trendfolge?

- Drei Trendaktien mit Qualität und Dividendenwachstum

- Finanziell wohlhabende Menschen haben mehrere Geldquellen

- Ideen für eine strategische Asset Allocation

- Chartanalysen von Lars Hattwig

- Warum ich bei Aktien zukünftig ein aktiveres Management betreibe

- Der einfachste Weg in Aktien zu investieren

- Warum Privatanleger in Börsenkrisen so viel Geld verlieren

- Was ist passives Einkommen?

- Die zehn größten Fehler beim Vermögensaufbau

- Passiver Geldfluss Academy – der Weg zur finanziellen Unabhängigkeit

Gold finde ich auch sehr interessant. Wie hoch würden Sie es beimischen? Was ist mit Silber?