Performancevergleich Weltaktien-ETF in den letzten fünf Jahren.

Sie sind fast schon ein Rundumsorglos-Paket für Geldanleger, auch gerade für Einsteiger wegen einer breiten Diversifizierung geeignet, gemeint sind Weltaktien-ETF. Die bekanntesten Bezeichnungen dieser globalen Aktien-ETF sind MSCI World, MSCI ACWI oder FTSE all-World. Als Anleger beteiligt man sich mit direkten Käufen über die Börse oder via Sparplan (schon ab 50 Euro pro Monat) an den weltweit größten Unternehmen. Im früheren Artikel Der einfachste Weg in Aktien zu investieren hatte ich ausführlich darüber berichtet.

Ein gutes langfristiges Basis-Investment

Historisch betrachtet, waren mit Investitionen in den globalen Aktienmarkt mittlere jährliche Gesamtrenditen von rund 8% p.a. zu erzielen. Hier gilt es zu berücksichtigen, dass die Performance einzelner Jahre sehr deutlich schwanken kann und daher 8% p.a. wirklich als Durchschnitt über einen längeren Anlagezeitraum zu verstehen sind. Daher sage ich Interessenten für solche Geldanlage-Instrumente, dass sie das investierte Geld mindestens 10, besser mehr als 15 Jahre nicht brauchen sollten. Je länger der Anlagezeitraum, desto mehr profitiert ein Geldanleger mit dieser Renditeerwartung vom Effekt des Zinseszinses.

Kommen wir nach dieser kurzen Einleitung zum Performancevergleich. Als Standard-Werte und zugleich als Benchmark sehe ich den Weltaktien-Index der entwickelten Nationen MSCI World und den noch weiter weltumspannenden MSCI ACWI, der auch die Schwellenländer mit abdeckt. Der von Vanguard verwendete Index FTSE all-World unterscheidet sich nur im Detail minimal vom MSCI ACWI, weshalb ich diesen Index verwende.

Performancevergleich Weltaktien-ETF – drei unterschiedliche Klassen

Und hier gleich ein Ergebnis vorweg: Ob mit oder ohne Schwellenländer, der Unterschied war in den letzten fünf Jahren unter dem Strich minimal. Selbst nach fünf Jahren betrug der Unterschied lediglich 1-2%. Die Emerging Markets, deren Länder auf allen Kontinenten zu finden sind, entwickeln sich durchaus etwas anders, aber in diesem betrachteten Zeitraum von fünf Jahren büßten sie erst in den letzten Wochen ein wenig ihrer Performance ein.

Zusätzlich ergaben sich aus weiteren Weltaktien-Indizes, die etwas andere Strategien verfolgen als die nach Größe sortierten und gewichteten Standard-Indizes noch zwei zusätzliche Performance-Klassen.

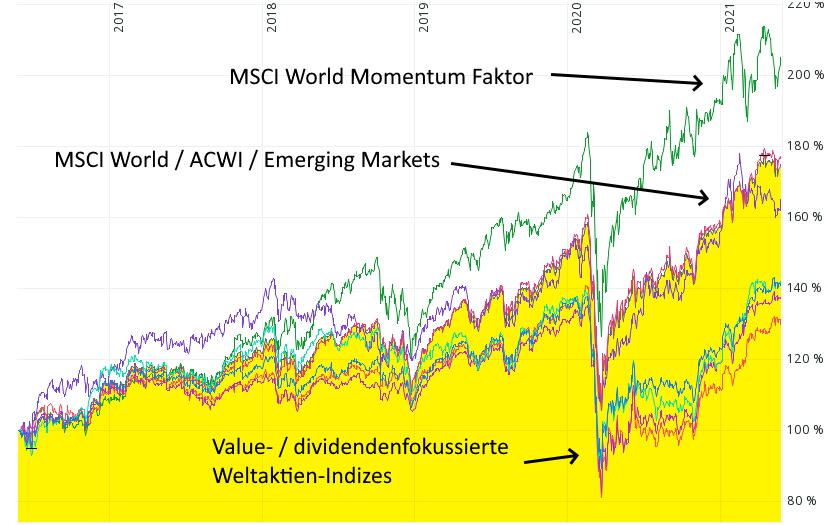

Die Gesamtperformance (inklusive ausgeschütteter Dividenden) in Euro umgerechnet von mehreren Weltaktien-Indizes im Zeitraum Mai 2016 bis Mai 2021 – Quelle: comdirect.de

Besonders beliebt sind Weltaktien-Indizes mit einem Schwerpunkt auf das Zahlen einer regelmäßigen Gewinnbeteiligung, landläufig als Dividende bekannt. Die Dividende als eine Form des passiven Einkommens ist auch bei mir sehr beliebt, vor allem wenn sowohl die Kursentwicklung als auch der Dividendenertrag im Großen und Ganzen aufwärts orientiert sind.

Bis etwa zur Mitte des zurückliegenden Jahrzehnts waren die Unterschiede zwischen globalen Standard-Indizes und dividendenfokussierten Aktien-Indizes nur gering und glichen sich über mehrere Jahre hinweg aus. In den letzten Jahren konnten typische Dividenden-ETF, worunter auch viele sogenannte Value-Aktien fallen, mit den Standard-Indizes nicht mehr mithalten. Die Ergebnisse der Gesamtperformance (also inklusive ausgezahlter Dividenden) ging zwischen diesen beiden Gruppen deutlich auseinander. Vom Frühling 2016 bis Frühling 2021 betrug der Unterschied ziemlich beachtliche 35 bis 40%. Da konnte auch die jüngste Aufholjagd von Value-Aktien im zurückliegenden halben Jahr (ab Anfang November 2020) nur noch etwas Kosmetik betreiben.

Die Spitzengruppe besteht im betrachteten Fünf-Jahres-Zeitraum aus Momentum-Aktien. Der MSCI World Momentum Faktor konnte die Standard-Welt-Aktien-Indizes um rund 25% outperformen. Der Nasdaq, der noch besser performte wurde hier nicht betrachtet, da vorwiegend der Fokus auf den USA liegt.

Hier die Ergebnisse der Gesamtperformance (inklusive ausgeschütteter Dividenden) in Euro umgerechnet von insgesamt acht global anlegenden Aktien-ETF.

- +105%: iShares Edge MSCI World Momentum Factor UCITS ETF - USD ACC (ISIN: IE00BP3QZ825)

- +77%: iShares Core MSCI World UCITS ETF - USD ACC (ISIN: IE00B4L5Y983)

- +75%: Vanguard FTSE All-World UCITS ETF - USD DIS (ISIN: IE00B3RBWM25)

- +66%: Vanguard FTSE Emerging Markets UCITS ETF - USD DIS (ISIN: IE00B3VVMM84)

- +42%: iShares Edge MSCI World Value Factor UCITS ETF - USD ACC (ISIN: IE00BP3QZB59)

- +42%: Vanguard FTSE All-World High Dividend Yield UCITS ETF - USD DIS (ISIN: IE00B8GKDB10)

- +38%: iShares STOXX Global Select Dividend 100(DE)UCITS ETF - EUR DIS (ISIN: DE000A0F5UH1)

- +31%: SPDR S&P Global Dividend Aristocrats UCITS ETF - USD DIS (ISIN: IE00B9CQXS71)

Wie könnte es weitergehen?

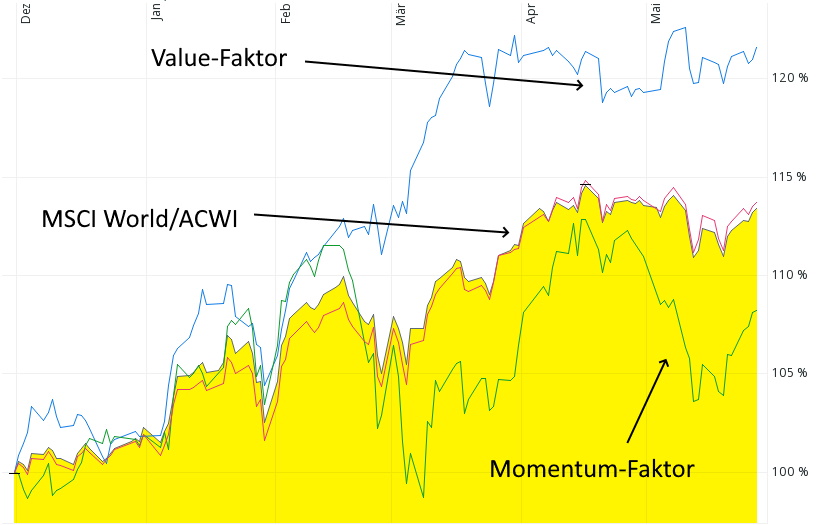

Je nach Ausmaß der Inflation (vorwiegend USA und Europa, aber auch andere G7-Staaten), werden Value-Aktien auch in der kommenden Zeit zeitweise relative Stärke aufweisen. Auf der anderen Seite zeigen Charts von Value-Aktien, dass die „Post-Corona-Aufholjagd“ mittlerweile weitgehend erledigt ist und zukünftig wohl nicht mehr alle Aktien große Aufwärtsbewegungen vollziehen dürften.

Zusätzlich konnte in den letzten Tagen beobachtet werden, dass Technologie-Aktien aus der „zweiten und dritten Reihe“ das charttechnische Tal der Tränen wieder zunehmend verlassen haben. Da wir uns derzeit in mehrfacher Hinsicht einer großen weltweiten Umbruchphase befinden und die Welt zunehmend digitalisierter ablaufen wird, fehlt mir einfach die Vorstellungskraft, dass Momentumsaktien in den nächsten Jahren eine Underperformance zeigen sollte, was an einigen anderen Stellen zu hören und lesen ist.

Value-Faktor und Momentum-Faktor November 2020 bis Mai 2021. Der Momentum-Faktor ist seit Februar ziemlich volatil, konnte zuletzt aber wieder ansteigen. Der Value-Faktor ist nach einer Rally von November 2020 bis März 2021 zuletzt in eine Seitwärtsbewegung übergegangen. Quelle: Comdirect.de

Im Zweifelsfall dürfte man als Geldanleger keine grundlegend falsche Entscheidung treffen, wenn ein Standard-Weltaktien-ETF und als Beimischung ein Momentums-Aktien-ETF oder expliziter Aktien-ETF mit zukunftsorientierten und bereits soliden Technologie-Werten ausgewählt wird.

Die Frage ist zudem, ob man lieber zu einem ETF mit etwas höherer Ertragsausschüttung greift – dafür eine geringere Gesamtperformance in Kauf nimmt, oder stattdessen mehr Wert auf eine höhere Gesamtperformance legt. Die Höhe der Dividendenzahlung sollte nicht Hauptgrund für eine Investmententscheidung sein, zumal es auch die Möglichkeiten von Entnahmepläne und Auszahlpläne gibt.

Mehrfach pro Woche wird die Börsenampel mit den Tages-Charts des S&P 500, Gold, Bitcoin und Euro / US-Dollar aktualisiert.

Einen ausführlichen Marktüberblick kannst du monatlich in der Passiver Geldfluss Academy erhalten. Hier gehe ich noch detaillierter auf Zusammenhänge und mögliche Korrelationen zwischen Anlageklassen und deren Indizes ein.

Monatlich aktualisiert: Gewinner-Aktien – Aktien von profitablen Wachstums-Unternehmen in einem Aufwärtstrend.

- Die Zeiten einer knappen Kasse soll bei dir der Vergangenheit angehören?

- Dein Geld soll endlich einmal hart für dich arbeiten?

- Du möchtest mehr zu passivem Einkommen erfahren?

- Du interessierst dich für Wege zur finanziellen Unabhängigkeit?

- Du möchtest dich über den aktuellen Status der Aktienmärkte informieren?

- Du möchtest deine Lebensqualität spürbar steigern?

Falls du mindestens eine Frage mit „Ja“ beantworten konntest, trag dich in einen der kostenlosen Newsletter von finanziell umdenken ein.

Zum Weiterlesen:

- Droht nun ein größerer Kursrückgang bei Aktien?

- Aktuelle Marktsituation Mai 2021 – Nasdaq, Rendite US-Bonds, Ethereum

- Gold ist wieder aufgewacht

- Aktien mit mehrjährigem Aufwärtstrend

- Wie soll ein Anleger bei neuen Allzeithochs vorgehen?

- Gold oder Bitcoin – welche Anlageklasse ist besser?

- Mit Aktien zur finanziellen Unabhängigkeit

- Was ist ein Vermögenswert?

- Das Investieren in Aktien bedeutet Freiheit!

- Aktien-ETF mit dynamischen Wachstumsunternehmen

- Erneut ein erfolgreiches Aktienjahr – Viele Menschen verzichten auf ein Vermögen.

- Kryptowährungen werden als neue Anlageklasse entdeckt!

- Mit welcher Ausschüttungsrendite können Einkommens-Investoren heute rechnen?

- Trend-Aktien – Aktien in einem mehrjährigem Aufwärtstrend

- Warum man das eigene Leben als Unternehmen betrachten sollte

- Gewinner-Aktien mit beachtlicher Outperformance

Neueste Kommentare