Das Jahr 2020 wird ein gutes Aktienjahr – vier Gründe dafür

Das Jahr 2019 war vor allem in den traditionellen Industriestaaten wie USA, Europa und Japan ein gutes Aktienjahr. Der DAX konnte sich immerhin bis auf 300 Punkte an sein Allzeithoch heranarbeiten, die US-Indizes erzielten sogar mehrfach neue Allzeithochs. Es gab zwar einige Korrekturen, vor allem im Mai und August, aber trotz vieler Bedenken konnten Anleger mit Investments in Aktien gutes Geld verdienen.

Wer auf Google einmal den Suchbegriff Aktiencrash 2020 eingibt, findet etliche Meinungen und auch bekannte Crashpropheten, die spätestens in der zweiten Hälfte des Jahres 2020 nicht nur eine Korrektur, sondern einen Börsencrash, teilweise „epischen Ausmaßes“ auf uns zu kommen sehen.

Im Gegensatz dazu möchte ich dir nun vier Gründe nennen, warum ich für das Jahr 2020 keinen Aktiencrash, sondern sogar ein gutes Aktienjahr erwarte.

1.) 2020 wird in den USA ein neuer Präsident gewählt

Im Herbst 2020 gibt es eine erneute Wahl des US-Präsidenten. Der Vorteil für den Aktienmarkt kurz vor der Wahl besteht darin, dass die Politik nicht mehr zu viele Entscheidungen trifft, die sich negativ auf Wirtschaft und Börse auswirken kann. Denn Politiker sind dann hauptsächlich mit dem Wahlkampf beschäftigt.

Und in der Tat, historisch betrachtet sind die Jahre, in denen ein neuer Präsident in den USA gewählt wird, gute Börsenjahre. Hier der Durchschnitt der der Aktienentwicklung in den vier Jahren eines US-Präsidentschaftszyklus. Die folgende Grafik zeigt den durchschnittlichen Verlauf des S&P 500 in den Jahren der letzten zehn Präsidentenwahlen.

Durchschnittliche Entwicklung des S&P 500 in Jahren mit der Wahl des US-Präsidenten. Quelle: seasonax.com

Dieses Mal gibt es unter Präsident Donald Trump noch eine spezielle Besonderheit. Trump identifiziert wie kaum ein Präsident vor ihm seine Leistung und Erfolge als US-Präsident mit der Entwicklung des US-Aktienmarktes, also S&P 500, Dow Jones und Nasdaq. Es wäre für ihn eine große Schmach, wenn er zur Wahl mit einem schwachen Aktienmarkt antreten würde. Daher wird es alles tun, um die US-Börse in den Wahlzeiten freundlich zu stimmen, und wenn es mit Tweets seines Twitter-Accounts ist.

2.) Die Notenbanken haben weltweit ihre Geldpolitik gelockert

Die größten Notenbanken haben ihre ohnehin lockere Geldpolitik in den letzten Monaten noch weiter gelockert. Viel Liquidität ist der Schmierstoff und das Benzin für den Aktienmarkt. Weltweit steht sehr viel Geld zur Verfügung und es sucht nach Anlagealternativen bei niedrigen Zinsen. Hier fließt ein Großteil in den Kapitalmarkt, einer der Hauptgründe für die Aktienhausse seit der letzten Finanzkrise.

Die Zinssenkungen und Maßnahmen (z.B. EZB) wurden getroffen, weil nur zur befürchten war, dass eine wirtschaftlich schwächere Zeit anbricht. Während früher die Notenbanken erst in Zeiten einer Krise den Kapitalmarkt unterstützt und stimuliert haben, tun sie es mittlerweile sogar vorbeugend. Die Aktivitäten der Zentralbanken wirken sich auf die Wirtschaft erst mit einigen Monaten Verspätung aus, also in diesem Fall erst im Jahr 2020. Das wird in besonderem Maße auch den Aktienmarkt beflügeln.

3.) Chinesische Aktien mit enormem Nachholbedarf

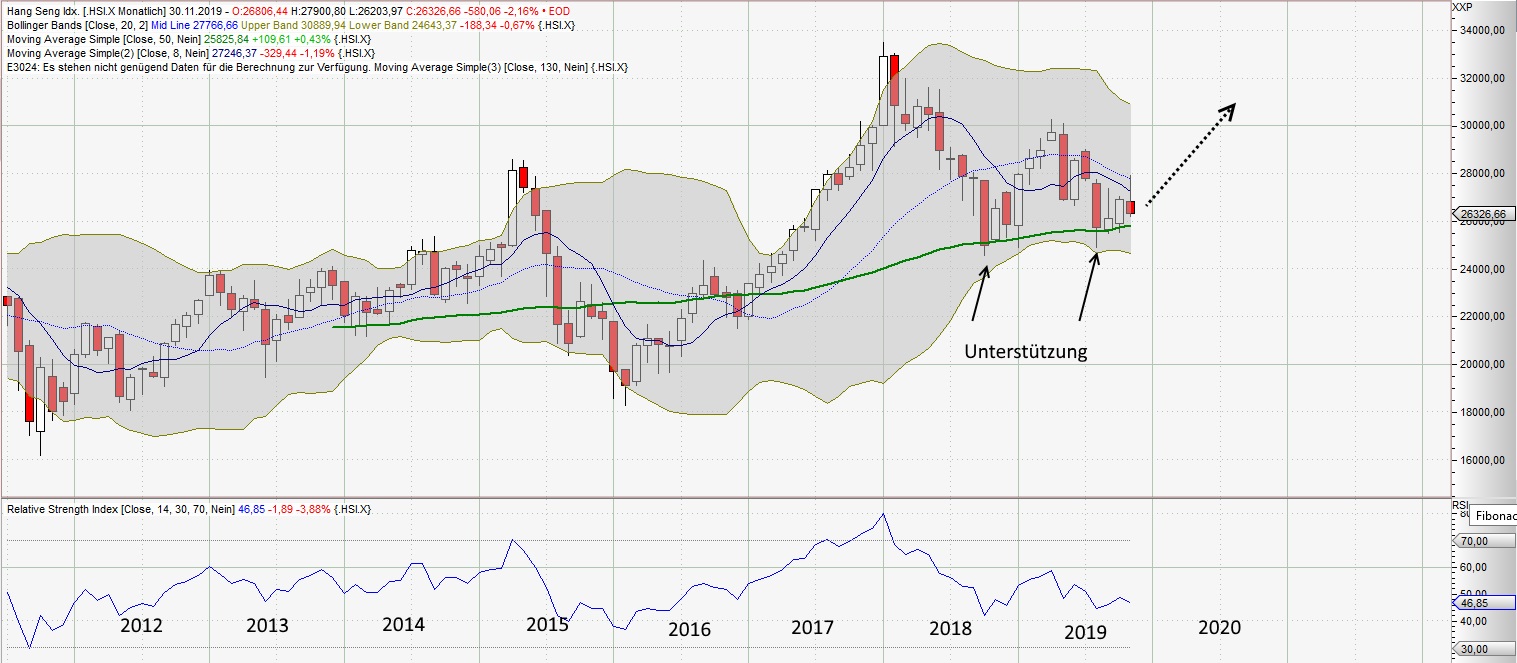

Im Gegensatz zu Europa und den USA gibt es in China schon das zweite Jahr hintereinander keinen guten Aktienmarkt. 2018 war ein Verlustjahr an der chinesischen Börse und in 2019 stieg der Hang Seng bis zum Frühsommer zwar bis auf 30.000 Indexpunkte, um anschließend jedoch wieder einen Großteil seiner Gewinne abzugeben. Nun hat sich im großen Chartbild jedoch die spannende Situation ergeben, dass der gleitende Durchschnitt der 50 Monats-Linie (grün) mehrfach angelaufen, aber nicht nachhaltig unterschritten wurde.

Monats-Chart des Hang Send – Index – Quelle: tradesignalonline.com

In vielen Fällen folgt nach so einer Konstellation ein größerer Anstieg. Dies könnte nun genau im Jahr 2020 passieren und die Chancen für eine Aktienhausse in China stehen gar nicht schlecht. Ein steigender chinesischer Aktienmarkt würde auch andere Länder – insbesondere in den Emerging Markets – beflügeln, was sich auch auf andere Regionen auswirken dürfte. Im Artikel „Ideen für die strategische Asset Allocation“ erfährst du Möglichkeiten, um von einem florierenden Aktienmarkt in China zu profitieren.

4.) Kaum jemand hat Interesse an einem Aktiencrash

Grundsätzlich sollte auch mal hinterfragt werden, wer denn überhaupt Interesse an einem stark fallenden Aktienmarkt hätte?

Die Wirtschaft? Wohl kaum.

Die Politik? Abgesehen von einigen linken Parteien auch kaum jemand, angesichts von drohender Arbeitslosigkeit mit der Folge von angespannten Sozialkassen.

Einige Crashpropheten und Weltuntergangsbeschwörer würden sich darüber freuen, nach vielen Jahren der wiederholten Ankündigung, Recht gehabt zu haben, aber die weitaus größte Mehrheit möchte letztendlich keinen starken Kurseinbruch am Kapitalmarkt.

Selbst wenn viele Politiker inklusive Finanzminister nicht unbedingt die Vorteile von Aktien erkennen, ahnen sie jedoch, dass ein Crash für das Wahlvolk größtenteils unschön wäre – vor allem, wenn dieser auch noch lange andauern sollte.

Fazit

Natürlich sind auch mir etliche wirtschaftliche Probleme bekannt, wie weiter anwachsende Verschuldung, Handelskonflikte, Disruption traditioneller Geschäftsmodelle, weltweit nachlassende Dynamik der Wirtschaft, weitgehend untätige Regierungspolitiker und zunehmende sozialistische Komponenten in Deutschland, usw.

Daher wird es irgendwann zu einer größeren Korrektur oder sogar zu einem Bärenmarkt kommen. Aber aufgrund der genannten Gründe kann ich mir mindestens bis zum Ende des Jahres 2020 sogar eine ausgesprochen gute Aktienzeit für Anleger vorstellen.

Die jetzt anstehende gewinnbringende Zeit mit Aktien solltest du aber auch dazu nutzen, um dich für einen möglichen Börsenwinter vorzubereiten. Nicht, dass ein solcher zwingend ab 2021 eintreten muss, aber irgendwann wird eine Zeit kommen, in der die Aktienkurse mitunter für ein, zwei oder sogar drei Jahre einfach nicht mehr so recht nach oben wollen und tendenziell abwärts laufen. Auch lange Seitwärtsphasen sind möglich und diese gab es schon in den sechziger Jahren des letzten Jahrhunderts.

Wie du dich grundsätzlich auf einen Börsenwinter vorbereiten kannst, erfährst du ausführlich in der Passiver Geldfluss Academy .

- Die Zeiten einer knappen Kasse soll bei dir der Vergangenheit angehören?

- Dein Geld soll endlich einmal hart für dich arbeiten?

- Du möchtest mehr zu passivem Einkommen erfahren?

- Du interessierst dich für Wege zur finanziellen Unabhängigkeit?

- Du möchtest dich über den aktuellen Status der Aktienmärkte informieren?

- Du möchtest deine Lebensqualität spürbar steigern?

Falls du mindestens eine Frage mit „Ja“ beantworten konntest, trag dich in einen der kostenlosen Newsletter von finanziell umdenken ein.

Zum Weiterlesen:

- Ein Aktiencrash kommt nicht ohne Vorwarnung

- Steht uns die große Korrektur am Aktienmarkt erst noch bevor?

- Was bringt eine Asset Allocation?

- Wie lange dauern globale Bärenmärkte?

- Konflikte zwischen USA und China werden an der Börse lange ein Thema bleiben.

- Chartanalysen von Lars Hattwig

- Warum ich bei Aktien zukünftig ein aktiveres Management betreibe

- Warum die Börsenpsychologie vielen Anlegern Verluste einbringt

- Der einfachste Weg in Aktien zu investieren

- Warum Privatanleger in Börsenkrisen so viel Geld verlieren

- Eine Krise an der Börse bietet unglaublich gute Gewinnchancen

- Finanzielle Bildung – noch immer großer Nachholbedarf in Deutschland

- Die zehn größten Fehler beim Vermögensaufbau

Hallo Lars,

vielen Dank für deinen Beitrag. Ich bin deiner Meinung. Ich denke auch, ich bin mir sogar fast sicher, dass das kommende Jahr ein positives Börsenjahr werden wird.

Trotzdem wird das keine meiner Handlungen beeinflussen. Ich kaufe dadurch nicht mehr Aktien als sonst und ich verkaufe auch nicht weniger als bislang. Ich tue einfach so als hätte ich diese Meinung nicht. Ich habe den Anspruch, mich von Emotionen und subjektiven Einflüssen zu lösen. Dann muss ich das auch in solchen Phasen durchziehen und mich an meine eigenen Anforderungen halten. Ich gehe genauso vor als würde ich von einem schlechten Börsenjahr ausgehen. Meine Strategie orientiert sich an objektiven Kriterien, wie z.B. Kennzahlen oder Signalen. Nur denen folge ich. Auch wenn es mir oft schwer fällt. Aber als aktiver Investor ist das für mich die einzige Möglichkeit mich vor Gier oder Panik zu schützen.

Viele Grüße

Marco

Hallo Marco,

danke für deinen Kommentar. Da haben wir einiges gemeinsam, denn auch mir ist es im Grunde egal, ob der Markt steigt oder fällt. Wer mit seinen Investment- oder Tradingstrategien flexibel ist, kann in sämtlichen Marktphasen gute Gewinne erzielen.

Diesen Artikel habe ich verfasst, weil mich diesen vielen Negativprognosen für 2020 verwundern und zweitens möchte ich die Menschen animieren, in Aktien zu investieren. Die Aktienquote in Deutschland ist noch immer viel zu niedrig.

VG

Lars

Hallo Lars,

warum möchtest du Menschen dazu animieren, in Aktien zu investieren? Warum ist dir die Aktienquote in Deutschland wichtig?

Viele Grüße

V. Bouvier

Hallo Vincent,

ich denke, folgender Artikel wird deine Frage beantworten:

https://finanziell-umdenken.info/zehn-gute-gruende-fuer-den-vermoegensaufbau

VG

Lars

Auf jeden Fall ist die Aktienquote zu niedrig. Aber die kennst die negativen Prognosen doch bestimmt schon aus den vergangenen Jahren. Das ist jedes Jahr dasselbe. Ich finde sogar, dass man mit seiner Strategie nicht mal flexibel sein muss. Wenn man sich konsequent an das hält, was man mit sich mal irgendwann ausgemacht hat, kann langfristig auch prima Ergebnisse erzielen.

Man erzielt diese zwar nicht in jeder Marktphase, aber kann die Phasen mit negativer Rendite deutlich verkürzen.

VG

Marco

Hallo Lars,

danke für den interessanten Artikel!

Ich bin deiner Meinung und diese ständigen negativen Prognosen sind unfassbar nervig. Wir wissen alle, dass es irgendwann wieder bergab geht, aber was bringt es sich dadurch in Panik zu versetzen. Ich bin da ganz bei Warren Buffet: „Wenn Du nicht bereit bist, eine Aktie für 10 Jahre zu halten, solltest Du auch nicht darüber nachdenken, sie für 10 Minuten zu besitzen.“

Ich halte meine Aktien aus Überzeugung und weil ich denke, dass diese Unternehmen auch bei einem Bärenmarkt stark bleiben. Ich lasse mich von dem ganzen Medienquatsch nicht beeinflussen.

Hallo Lars,

damit triffst Du auch meine Meinung. Grund 5: Durch die Zinssenkungen wurde die bereits sanft anlaufende Emerging Markets Finanzkrise verzögert. In vielen Szenarien war sie für 2020 fest eingeplant, aber in diesen Szenarien war eine Zinssenkung am Allzeithoch undenkbar.

Bei den Notenbanken vermute ich zwar eine andere Motivation, zumal Powell letztens recht deutlich machte, dass die Konjunktur nicht entscheidend ist, aber das spielt keine Rolle: Liquidität ist da und Aktien sind als Anlage ziemlich alternativlos. Die Blase kann noch eine ganze Weile wachsen.

Michael

Hallo Lars,

ich sehe es auch so wie du. Im nächsten Jahr kommt noch kein Crash.

Meiner Meinung nach hängt die Crashgefahr vor allem an den zwei Wirtschaftssupermächten USA und China. Beide haben in Punkto Geldpolitik aber noch einigen Spielraum, um bei Marktschwächen gegensteuern zu können.

Auf den wackeligsten Beinen steht Europa. Die EZB hat ihre Möglichkeiten im Prinzip schon heute mehr als ausgereizt. Der Euro wird den stark unterschiedlichen Wirtschaftsleistungen der EU-Staaten einfach nicht gerecht. Der Spagat zwischen Nord und Süd wird auf Dauer nicht gelingen.

Ein schwaches Europa tut der Weltwirtschaft sicherlich nicht gut, als potentiellen weltweiten Krisenauslöser sehe ich Europa aber nicht.

Nach 2020 wird sich dann aber zeigen müssen, was der gute Donald so verrücktes anstellt, wenn seine Wiederwahl kein Thema mehr ist, er also tun und lassen kann was er will.