Aktien kaufen in Krisenzeiten – ein Fundament für finanzielle Unabhängigkeit!

Seit dem Tiefpunkt der Finanzkrise Anfang 2009 kannte der Aktienmarkt von wenigen Ausnahmen abgesehen nur einen Weg, und zwar nach oben. Lediglich 2011, 2015/2016 und Ende 2018 wurde die Aktienhausse kurzzeitig von nennenswerten Korrekturen von drei bis sechs Monaten unterbrochen.

Zum Beginn des Jahres 2020 setzte sich der freundliche Aktienmarkt zunächst noch fort, aber in der zweiten Februarhälfte kam es erst langsam, dann verstärkt zu Verkäufen. Über mögliche Gründe wurde in anderen Medien schon hinreichend viel berichtet. Zum einen lag eine Überbewertung des Aktienmarktes vor, zum anderen hatten die bislang noch nicht vollständig bekannten Auswirkungen des Coronavirus massiv in die Wirtschaft hineingewirkt und der Ölpreis stürzte regelrecht ab, was wiederum Auswirkungen auch auf andere Wirtschaftssektoren hat.

Die Folge war, dass der breite Aktienmarkt innerhalb von drei Wochen um rund 25% (S&P 500) und 30% (DAX) an Kurswert einbüßte. Besonders zum Beginn der Kursrückgänge erfolgte ein breites Abverkaufen über sämtliche Branchen. Im März wurde zwar etwas differenziert, aber unter dem Strich gab es keine wirklichen Gewinner-Branchen. Allerdings gab es Aktien, die weniger stark an Verlusten litten und eine relative Stärke zum Gesamtmarkt aufwiesen. Andere – zumeist in den letzen Monaten schon schwache – Aktien wurden hingegen besonders stark verkauft.

Die Aktie von Exxon Mobil, die sich eh schon schwach entwickelte, wurde besonders stark abverkauft. Sie erreichte somit ihren Preis aus dem Jahr 2004. – Bildquelle: tradingview.com

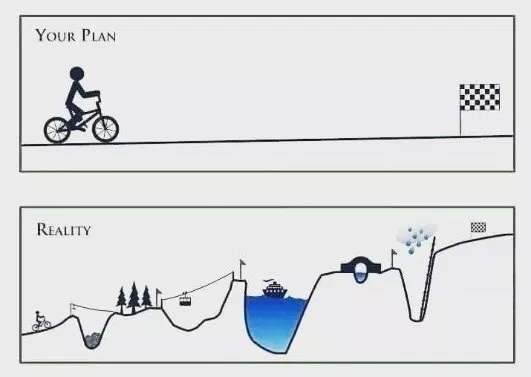

Kein Leben verläuft geradlinig

Natürlich haben Anleger in den letzten Woche deutliche Verluste in ihren Depots erlitten. Entweder man hat frühzeitig seine Aktien – häufig noch mit Gewinn – verkauft oder man hat jetzt kräftige Buchverluste, die noch nicht realisiert worden sind. Das Leben verläuft nicht geradlinig, sondern in Auf- und Abwärtsbewegungen. Das gilt nicht nur an am Kapitalmarkt. Denn sowohl an der Börse, als auch in anderen Lebensbereichen wechseln Sonnenschein und Regenwetter, Sommer und Winter einander ab. So lehrte uns schon Altmeister Kostolany, dass „an der Börse nicht zwei mal zwei gleich vier, sondern fünf minus eins gleich vier sind. Will heißen, wenn es fünf Schritte nach oben gegeben hat, gibt es erst einmal wieder einen Schritt zurück.

Schaut man sich Biographien erfolgreicher Menschen an, so gab es nie nur einen stetigen Aufwärtstrend, sondern der Erfolg findet immer in Wellen statt. Zwischen den Aufwärtswellen gab es eben auch größere Rückschläge. Allein sich solche Wellenbewegungen bewusst zu machen und diese entsprechend einzukalkulieren, kann vor vielen Sorgen, aber auch möglichen Fehlentscheidungen schützen. Zum einen kann sich jeder strategisch auf solche eine Zeit vorbereiten, aber gleichzeitig bietet jede Art von Krisen neue Chancen für eine gewinnträchtige Zeit nach einer Krise.

Beim einem Ziel plant man oft einen gleichmäßigen Anstieg. Die Realität sieht jedoch anders aus, da man auf Hindernisse stößt und Rückschläge verkraften muss. Bildquelle: http://www.haudraufmensch.ch

Strategische Vorbereitung auf Krisen

Bleiben wir beim Thema Geld. Die meisten Menschen passen ihre Lebensumständen den äußeren Umständen an. Das bedeutet, in guten Jahren mit hohen Einkünften und steigenden Börsenkursen lassen sie es sich gut gehen und bereiten sich nicht auf magere Jahre vor. Ist dann die Krisenzeit da, stellt sich oft auch eine persönliche Krise ein. Die geringeren Einkünfte decken nun nicht mehr das in den guten Jahren aufgebaute Wohlstandsverhalten. Hier fallen viele Menschen in ein mentales Loch aus Selbstmitleid, Zweifel und der Frage warum es ausgerechnet sie so hart treffen muss.

Schon alleine wer in den fetten Jahren ausreichend Rücklagen für finanzielle schwächere Jahre aufbaut, kann die nächste Krise sehr viel entspannter durchstehen. Oft werde ich mit meinem Vorschlag belächelt, mindestens 6- bis 12-mal die mittleren monatlichen Ausgaben als Rücklagen vorzuhalten, in Krisenzeiten habe ich dann Grund zum Lächeln…

Auch am Aktienmarkt kann man sich auf Börsengewitter oder gar Börsenwinter vorbereiten. Dass sie zwischendurch kommen, ist unbestritten, die Frage ist natürlich immer nur wann. Es gibt einige Crashpropheten, die seit der Finanzkrise einen starken Einbruch bei Aktien prognostizieren, jedoch wären zuvor mehrere hundert Prozent Rendite verloren gegangen, wenn man als Anleger in den acht bis neun Jahren nach der Finanzkrise nicht investiert gewesen wäre.

Oft werde ich nach vermeintlichen Tipps gefragt, welche Aktien bald am meisten steigen. Mein Vorgehen ist hier anders, denn mein Kern-Portfolio besteht aus mehreren Anlageklassen – also nicht nur Aktien – so dass im Fall schwacher Aktienjahre mein Gesamtdepot von den Verlusten her abgefedert ist. Diversifikation durch Asset Allocation sind die Stichwörter. Mehr darüber erfährst du auf der Seite Weltportfolio – Beispiele und Entwicklung . Rund um ein solches Kern-Portfolio können natürlich zu einem kleineren Anteil auch diverse andere Anlagestrategien ausprobiert werden, wie das Aufspüren von chancenreichen Investments, wobei ich dafür einen eher kleinen Anteil am gesamten Portfolio reservieren würde.

Krisen bieten unglaubliche Chancen

Neben der strategischen Vorbereitung gehören Krisenzeiten zur Börse und zum Leben an sich einfach dazu. Der Weg zum – wie auch immer aussehenden – Erfolg verläuft immer in Wellen. Diese Wellen laufen dann zwar insgesamt aufwärts, aber immer wieder einmal unterbrochen durch teilweise herbe Rückschläge. Ob das der Weg zum erfolgreichen Unternehmer, zum Spitzensportler oder prominenten Künstler oder eben auch beim Vermögensaufbau ist.

Natürlich wünschen sich die allermeisten einen stetig ansteigenden Erfolg, daher sind bei der Geldanlage auch schwankungsarme Investments besonders begehrt. Im Standardfall geht dieser ruhige Kursverlauf seiner Investments oder seines Portfolios auf Kosten der Rendite. Wer seine Ersparnisse für Jahrzehnte nicht benötigt, der kann auch zu fast 100% in den breiten Aktienmarkt investieren. Wer die zwischenzeitlichen Krisen mit Kursverlusten um 50% emotional verkraftet ohne zu leiden oder kostspielige Fehler zu begehen, der wird längerfristig mit einer mittleren Rendite von rund 8% belohnt. Zumindest war dies in den zurückliegenden etwa 150 Jahren der Fall.

Beim Thema Aktien und Börse wird auch immer so getan als wenn fallende Kurse oder ein Crash grundsätzlich etwas Schlechtes und Böses sei. Dabei sorgt eine wirtschaftliche Abkühlung oder sogar Krise lediglich dafür, dass schwacher Player aus dem Markt verschwinden oder sich anpassen müssen.

Was in der Natur üblich ist, dass ein Sturm die schwächeren Bäume zum Umstürzen bringt und gesunde sowie starke Gewächse oder Tiere sich durchsetzen, gilt letztendlich auch in der Wirtschaft, selbst wenn das durch Politik und Gesellschaft stets verhindert werden soll.

Nach der Finanzkrise beeilten sich die Politiker in Europa schnell irgendwelche Gesetze zu erfinden, damit man nicht mehr so einfach mit fallenden Kursen Geld verdienen könne. Hier wurde jedoch das Grundprinzip des Marktes nicht verstanden, da ein Handel immer nur als Folge von Angebot und Nachfrage stattfinden kann. Wer auf fallende Kurse einer Aktie oder eines gesamten Index setzt, der wird nur so lange damit Geld verdienen, bis auf einmal mehr Marktteilnehmer der Meinung sind, dass der aktuelle Preis zu niedrig ist. Denn irgendwann steigen wieder vermehrt Käufer in den Markt ein, da sie der Meinung sind, dass ein Investment gute Chancen hat im Kurswert zu steigen. Genau so solltest du als Anleger einen Börsencrash oder längeren Kursrückgang als Chance sehen.

In den sozialen Medien und Foren wird bei steigenden Aktienkursen immer wieder Warren Buffett zitiert und krampfhaft versucht unterbewertete Aktien zu finden. In Zeiten fallender Kurse erinnert sich erstaunlicherweise kaum mehr jemand daran, dass die Investorenlegende Qualitätsaktien für einen niedrigen Preis gekauft hat. Stellt sich die Frage, wann denn Qualitätsaktien günstig sind? Wenn der Markt jahrelang gestiegen ist oder wenn der Markt 20 oder gar 50% vom Preis her unten gegangen ist?

Hat man bei der Auswahl von einzelnen Aktien noch die Herausforderung zu bewältigen, die richtigen Unternehmen zu finden, fällt die Entscheidung bei einem breit gestreuten Indexfonds noch leichter. Als der Aktienmarkt während der Finanzkrise etwa 50% im Preis gefallen ist, konnte ich gar nicht genug Geld in globale Indexfonds investieren.

Natürlich weiß niemand, wie lange der derzeitige Kursrückgang an der Börse andauern wird. Aber nach 25 bis 30% Rückgang beginnt für mich die Zeit, um mich nach geeigneten Qualitätsaktien umzuschauen. Die Liste der Gewinner-Aktien wird monatlich aktualisiert und enthält gesunde, ertragsstarke Aktien, die sich abseits von Krisenzeiten auch auffallend häufig und lange in Aufwärtstrend befinden. Sparpläne auf Aktien-ETF würde ich jetzt auch keinen Fall stoppen, sondern eher versuchen die Einzahlrate zu erhöhen oder eine extra Investition durchzuführen. Denn solche Krisen wie jetzt bieten den Grundstein für spätere finanzielle Unabhängigkeit. Jetzt in diesen Wochen bekommst du Aktien und Aktien-ETF für einen Schnäppchenpreis. Wenn du zu lange wartest, dann ist der Aktienmarkt schon wieder stark angestiegen und deutlich teurer als in diesen Zeiten.

Versuche bei der jetzigen oder einer zukünftigen Krise – in deinem Leben oder als Anleger und Investor – mehr auf die Chancen zu blicken, die sich dadurch für die Zeit nach der Krise eröffnen. Denn wir sehen vor allem das, was wir sehen wollen und haben grundsätzlich immer zwei Möglichkeiten. Entweder du verfällst in Selbstzweifel, gibst äußeren Umständen die Schuld für deine Situation und fragst dich: „Warum muss mir nur so etwas immer passieren?“ Oder du wählst die zweite Möglichkeit, in dem du auf die Chancen blicken, die sich hinter jeder Krise auftun. Und du prüfst, ob du zukünftig etwas anders zu machen, um nicht erneut von einer Krise so stark betroffen zu sein. Die Wahl, welches Vorgehen du bevorzugst, hast du allein.

Wenn du in dieser Coronavirus-Krise zu hohe Verluste erlitten hast und für die Zukunft mit Aktien, Aktien-ETF, Rohstoffen, Anleihen und anderen Anlageklassen systematisch Vermögen und passives Einkommen aufbauen willst, dann komm in die Passiver Geldfluss Academy.

- Die Zeiten einer knappen Kasse soll bei dir der Vergangenheit angehören?

- Dein Geld soll endlich einmal hart für dich arbeiten?

- Du möchtest mehr zu passivem Einkommen erfahren?

- Du interessierst dich für Wege zur finanziellen Unabhängigkeit?

- Du möchtest dich über den aktuellen Status der Aktienmärkte informieren?

- Du möchtest deine Lebensqualität spürbar steigern?

Falls du mindestens eine Frage mit „Ja“ beantworten konntest, trag dich in einen der kostenlosen Newsletter von finanziell umdenken ein.

Zum Weiterlesen:

- Die Suche nach Gewinner-Aktien

- Positive Überraschungen gibt es oft in Aufwärtstrends

- Deutschland 2019 – Millionen Menschen haben auf viel Geld verzichtet.

- Megatrend Gesundheit auch im eigenen Depot

- Buy and hold oder Trendfolge?

- Drei Trendaktien mit Qualität und Dividendenwachstum

- Finanziell wohlhabende Menschen haben mehrere Geldquellen

- Drei Aktien mit einer Turnaround-Chance

- Ein Aktiencrash kommt nicht ohne Vorwarnung

- Ideen für eine strategische Asset Allocation

- Chartanalysen von Lars Hattwig

- Warum ich bei Aktien zukünftig ein aktiveres Management betreibe

- Der einfachste Weg in Aktien zu investieren

- Warum Privatanleger in Börsenkrisen so viel Geld verlieren

- Was ist passives Einkommen?

- Die zehn größten Fehler beim Vermögensaufbau

3 Antworten

[…] antizyklisch. (Depotstudent, Aktienfinder, ETF-Nachrichten, ETFS 24, Finanzfabio, Jonas Rosenberg, Finanziell Umdenken, ETF-Blog , Im Hamsterrad, Freiheitsmaschine, Kreativ […]

[…] antizyklisch. (Depotstudent, Aktienfinder, ETF-Nachrichten, ETFS 24, Finanzfabio, Jonas Rosenberg, Finanziell Umdenken, ETF-Blog , Im Hamsterrad, Freiheitsmaschine, Kreativ […]

[…] antizyklisch. (Depotstudent, Aktienfinder, ETF-Nachrichten, ETFS 24, Finanzfabio, Jonas Rosenberg, Finanziell Umdenken, ETF-Blog , Im Hamsterrad, Freiheitsmaschine, Kreativ […]