Warum ich kein Fan vom Aktien-Sparplan bin

Eine der Grundregeln der finanziellen Bildung ist, seine Ersparnisse, die über Jahre nicht benötigt werden, mit einer ordentlichen Rendite anzulegen. Das heißt, nach Abzug von Gebühren, Steuern und Inflation soll noch realer Wertgewinn stattfinden. Und hier bin ich ein klarer Befürworter von Investitionen in Aktien oder Aktien-ETF.

Zudem bietet der Kapitalmarkt ein gewichtiges Standbein für die Altersvorsorge. Daher finde ich es erstaunlich, dass nur rund 15 bis 16 % aller Menschen in Deutschland überhaupt in irgendeiner Form Aktien nutzen. Für Einsteiger bieten gerade Aktien-ETF mit Sparplänen mittlerweile hervorragende Möglichkeiten, um einfach und relativ sicher den Kapitalmarkt zur Vorsorge und zum Vermögensaufbau zu nutzen.

Auf der anderen Seite bin ich jedoch kein Fan von einem Aktien-Sparplan. Über die Hintergründe erfährst du jetzt mehr in diesem Artikel.

Regionale oder globale Aktien-ETF bieten eine gute Diversifizierung und schwächere Aktien werden automatisch gegen stärkere ausgetauscht. Da man als Anleger kaum Aufwand hat, bieten sich Aktien-ETF im Standardfall für einen Anlagehorizont von vielen Jahren und Jahrzehnten an. Denn das Risiko eines Totalverlustes ist hier nicht weit von Null entfernt und über einen Zeitraum von 15 Jahre und mehr ist eine Rendite von etwa 8% p.a. in Aussicht. Im Gegensatz zu einzelnen Aktien macht hier das vielzitierte buy-and-hold noch am meisten Sinn. Daher bieten sich gerade für Menschen mit einem kleinen Geldbeutel oder solche, die mit dem Kapitalmarkt erst noch „warm werden“ müssen regelmäßige Sparpläne an, um mit diesen breit diversifizierten Aktien-ETF langfristig systematisch Vermögen aufzubauen.

Lebenszyklen von Unternehmen werden kürzer

Bei einzelnen Aktien sehe ich die Angelegenheit etwas differenzierter. Im Gegensatz zu Aktien-ETF stufe ich einzelne Aktien nicht als uneingeschränktes „buy and hold“ – Investment ein. Denn jedes Unternehmen hat eine Wachstumsphase, dann eine Reifephase, in der der Höhepunkt des wirtschaftlichen Erfolgs stattfindet, und anschließend eine Phase, in der das Unternehmen von Wettbewerbern eingeholt, überholt wird und mehr oder weniger schnell zurückfällt.

Im letzten Jahrhundert gab es noch recht viele Traditionsunternehmen, die über viele Jahre, teilweise Jahrzehnte hinweg eine dominierende Stellung in der Wirtschaft einnahmen. Wer sich im Industriezeitalter gut im Markt behauptete, der blieb oft über Jahrzehnte ein Spitzen-Unternehmen. Spätestens im heutigen Informationszeitalter sind auch die Lebenszyklen von Unternehmen kürzer. So beträgt die mittlere Verweildauer eines US-Unternehmens im marktbreiten S&P 500 nur etwas über 20 Jahre. Danach wird es durch andere Firmen ersetzt, weil die Bedingungen für die Aufnahme in diesen begehrten Index nicht mehr gegeben sind.

Denn neue innovative Technologien haben heute viel eher und schneller die Möglichkeit die Erfolgsserie einer bereits bestehenden Technologie, Dienstleistung oder Produkt zu ersetzen. Dabei entsteht nicht nur gewöhnlicher Wettbewerb gleichartiger Technologien, sondern die Innovation kann das bislang beherrschende Unternehmen mitunter vollständig vom Markt verdrängen. Dieser Vorgang wird auch disruptive Technologie oder disruptive Innovation bezeichnet.

Falsche Markteinschätzungen oder Wohlgefälligkeit sind Risikofaktoren

Aktuell haben einige Unternehmen in vorwiegend digitalen Geschäftsmodellen eine derartige Marktgröße erreicht, wie zum Beispiel Alphabet (Google), Microsoft, Amazon oder Apple, dass sich einige Menschen Sorgen machen, dass diese Konzerne zu groß und mächtig werden. Diese Sorge mag im Grundsatz sogar berechtigt sein, weil neue, kleine, innovative Unternehmen einfach aufgekauft werden können. Jedoch zeigt die Historie, dass der Faktor Mensch hier eine wichtige Rolle spielt. Abgesehen davon, dass es zwischen den genannten großen Konzernen auch Überschneidungen um Marktanteile gibt, sind auch in China mit Alibaba, Tencent und Baidu ebenbürtige Mitstreiter herangewachsen.

In einer immer schnelllebigeren Zeit mit innovativen, disruptiven Technologien können Fehler oder eine falsche Markteinschätzung von der Unternehmensleitung dazu führen, dass der Spitzenplatz wieder verloren geht. Alle im vorherigen Absatz genannten Unternehmen wurden einst von visionären Gründern aufgebaut. Irgendwann ziehen sich die Gründer jedoch zurück und nicht in jedem Fall klappt die Nachfolge so gut wie bei Microsoft. So wurden nach dem frühzeitigen Tod von Apple-Gründer Steve Jobs unter der Leitung von Tim Cook die bestehenden Produkte optimiert und das Geschäftsmodell in sich noch besser aufeinander abgestimmt, aber auf wirklich bahnbrechende Neuigkeiten wartet man bei Apple nun schon seit einigen Jahren. Auch nach dem jüngsten Rückzug der Google-Gründer wird sich erst zeigen, wie innovativ Alphabet in den nächsten Jahren sein wird.

Dass selbst einstige Weltmarktführer binnen weniger Jahre in die Zweit- oder Drittklassigkeit zurückfallen (zumindest von der Unternehmensgröße und vom Wachstumstempo her) haben wir mit Nokia, IBM oder der Deutschen Bank an nur drei prominenten Beispielen gesehen. Denn nicht nur das Unternehmen selbst kann durch Wettbewerber überholt werden, sondern auch die Branche selbst kann an Bedeutung verlieren.

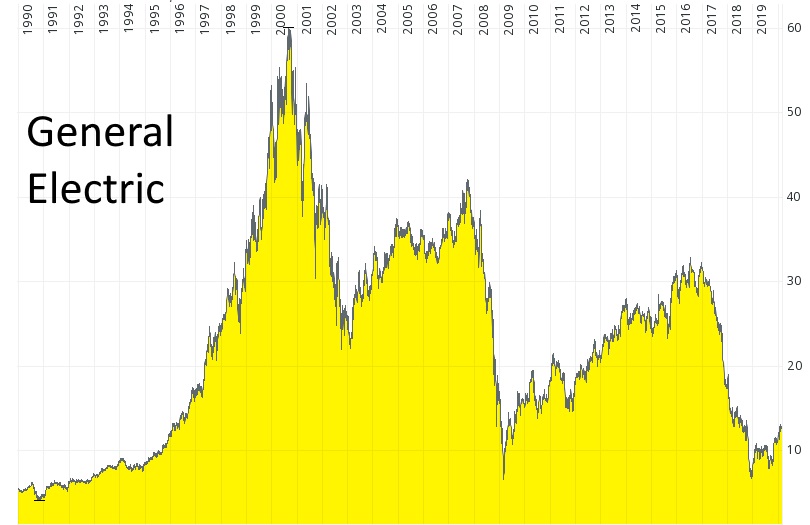

Die Aktie von General Electric befindet sich in einem langfristigen Abwärtstrend. – Quelle. comdirect.de

Aktuell finden derartige Disruptionsprozesse in vielen verschiedenen Branchen statt. So haben die Aktien von RTL und ProSiebenSat1 Media in den letzten Jahren schwer eingebüßt, weil das klassische Fernsehprogramm sukzessive ausstirbt. Große Buchhandlungen leiden unter dem digitalen Riesen Amazon. Aktien von traditionellen Automobilherstellern kommen kaum noch vom Fleck, während die Aktie von Tesla im Höhenflug ist. Die klassischen Banken sind gleich von mehreren Seiten von der Digitalisierung bedroht. Unternehmen, deren Geschäftsmodell die Gewinnung und den Vertrieb von fossilen Brennstoffen wie Öl auszeichnen weisen – wie auch der Ölpreis selbst – kaum noch steigende Kursnotierungen auf. Anbieter mit erneuerbaren Energien boomen hingegen.

Einige Anleger sagen jetzt: Für mich kein Problem, ich investiere ausschließlich in Dividenden-Aristokraten, also Aktien, die ihre Dividende seit mindestens 25 Jahre steigern konnte. Das ist für mich Sicherheit genug, für die nächsten Jahre und Jahrzehnte. Falls du ähnliche Gedanke haben solltest, dann schau dir gerne den Artikel Überlebensrate und Turnover von Dividenden-Aristokraten an. Selbst einstige Aristokraten verlieren im Laufe der Zeit ihren Status, weil sie die Dividende nicht mehr erhöhen konnten.

Noch wichtiger als Einstiegsregeln sind bei Aktien klare Regeln für den Ausstieg

In Aktien investiere ich selbst in zwei bis drei Tranchen (meist innerhalb eines Jahres oder zwei Jahre), zumal mein Risikomanagement es auch nicht zulässt, dass einzelne Aktienpositionen zu groß werden. So besteht ein diversifiziertes Aktien-Depot schon aus mindestens 20 Aktien. Wählt man aus Gründen des Risikomanagements als maximale Positionsgröße 5.000 Euro für eine Aktie, dann braucht man als Anleger ja schon 100.000 Euro Vermögen, um nur alleine den Aktienanteil des Portfolios abzudecken. Andere Anlageklassen und Liquiditätsrücklagen, die zu einem richtigen Vermögens-Portfolio dazugehören, sind hier noch gar berücksichtigt.

Welche Strategien ich derzeit mit Aktien verfolge hatte ich im Artikel: Die Suche nach Gewinner-Aktien und Warum ich bei Aktien zukünftig ein aktiveres Management betreibe beschrieben.

Fazit

Aktien von Unternehmen mit schnellem Wachstum, oder Qualitätstunternehmen mit einer gewissen Vorherrschaft im Markt sind Investitionsmöglichkeiten für durchaus etliche Jahre. Allerdings sind Aktien nur selten für Anlagezeiträume von Jahrzehnten ausgelegt, und so besteht das Risiko, dass nach dem Ende der Sparphase der Zenit des Unternehmens bereits überschritten ist. Bei breit diversifizierten Aktien-ETF zeigt die Historie, dass es langfristig immer weiter aufwärts geht. Daher halte ich hier Sparpläne für den Weg, der mehr Sicherheit bietet als bei einzelnen Aktien.

Wie du mit Aktien und Aktien-ETF systematisch Vermögen und passives Einkommen aufbaust, erfährst du detailliert in der Passiver Geldfluss Academy.

- Die Zeiten einer knappen Kasse soll bei dir der Vergangenheit angehören?

- Dein Geld soll endlich einmal hart für dich arbeiten?

- Du möchtest mehr zu passivem Einkommen erfahren?

- Du interessierst dich für Wege zur finanziellen Unabhängigkeit?

- Du möchtest dich über den aktuellen Status der Aktienmärkte informieren?

- Du möchtest deine Lebensqualität spürbar steigern?

Falls du mindestens eine Frage mit „Ja“ beantworten konntest, trag dich in einen der kostenlosen Newsletter von finanziell umdenken ein.

Zum Weiterlesen:

- Positive Überraschungen gibt es oft in Aufwärtstrends

- Deutschland 2019 – Millionen Menschen haben auf viel Geld verzichtet.

- Megatrend Gesundheit auch im eigenen Depot

- Buy and hold oder Trendfolge?

- Drei Trendaktien mit Qualität und Dividendenwachstum

- Finanziell wohlhabende Menschen haben mehrere Geldquellen

- Drei Aktien mit einer Turnaround-Chance

- Ein Aktiencrash kommt nicht ohne Vorwarnung

- Ideen für eine strategische Asset Allocation

- Chartanalysen von Lars Hattwig

- Warum ich bei Aktien zukünftig ein aktiveres Management betreibe

- Der einfachste Weg in Aktien zu investieren

- Warum Privatanleger in Börsenkrisen so viel Geld verlieren

- Was ist passives Einkommen?

- Die zehn größten Fehler beim Vermögensaufbau

Danke für die ausführliche Erklärung. 👍

Mir ist das Risiko für einzelne Aktien auch zu hoch, deswegen bevorzuge ich ETF-Sparpläne.