Taktische Asset Allocation – Welche Varianten gibt es?

Die Verteilung von Anlageklassen – die sogenannte Asset Allocation oder auch Portfoliostrukturierung – gehört zum festen Bestandteil eines jeden ernst gemeinten systematischen Vermögensaufbaus. Dieser Vorgang der Diversifizierung durch Verteilen eines Vermögens auf mehrere voneinander unabhängige Anlageklassen reduziert spürbar das Risiko eines gesamten Portfolios.

Dieses Prinzip kommt bei allen größeren Vermögensverwaltungen bis hin zu Hedgefonds und Beteiligungsgellschaften zum Einsatz. Denn trotz sorgfältigster Recherche kann ein ausgewähltes Investments deutlich an Wert verlieren. Eine Streuung auf mehrere Investments und auf mehrere Anlageklassen sorgt dann dafür, dass der mögliche Totalverlust eines Investments keine großen Verluste im gesamten Vermögensportfolio hinterlässt.

Nicht zuletzt der Fall Wirecard, sondern auch zahlreiche andere Fälle haben in der Vergangenheit gezeigt, wie wichtig die Asset Allocation bei der erfolgreichen Geldanlage ist.

Typische Anlageklassen für den Vermögensaufbau sind Aktien, Immobilien, Anleihen, Gold, andere Rohstoffe und alternative Investments.

Strategische Asset Allocation

Seine Ersparnisse auf verschiedene Anlageklassen zu verteilen kann man eher auf passive Art und Weise oder aber mit einem gewissen Markttiming betreiben. Die für Privatanleger einfachste Form ist eine prozentual fixe Verteilung in Vermögensklassen, was auch als strategische Asset Allocation bezeichnet wird.

Bei der strategischen (oder passiven) Asset Allocation werden die prozentualen Gewichtungen der Anlageklassen je nach Risikoneigung und sonstigen persönlichen Wünschen festgelegt und über Jahre hinweg konsequent beibehalten. Das einfachste Beispiel ist die Kombination 50% Anleihen und 50% Aktien, darüber hatte ich ausführlicher im Aktikel: „Ein solides Depot der Geldanlage bis zum Lebensende“ berichtet.

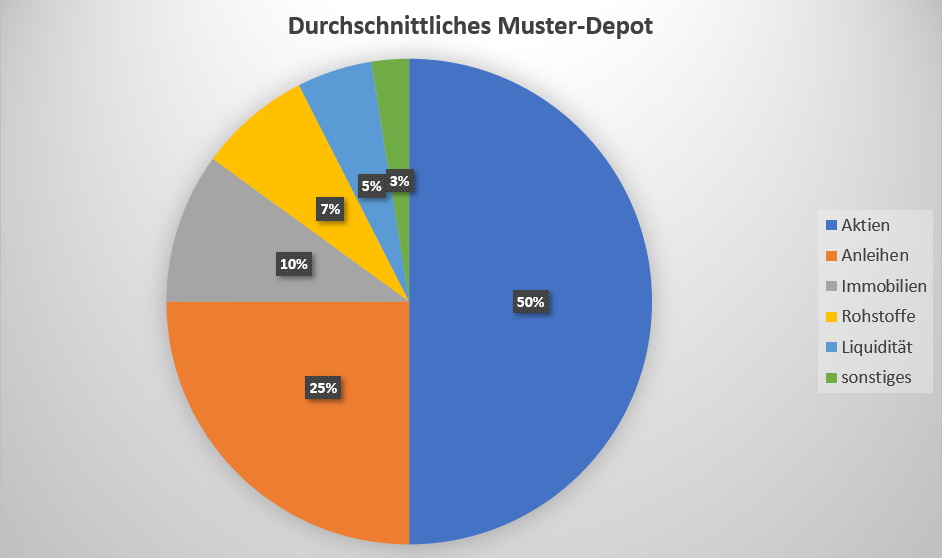

Wer mehrere Anlageklassen in seinem Portfolio haben möchte, der wird möglicherweise schon mit einem „durchschnittlichen“ Muster-Depot inspiriert. Die folgende Asset Allocation stellt eine Art Mittel aus vielen Portfolio-Zusammensetzungen dar.

Typisches Durchschnitts-Depot bei einer Verteilung von Anlageklassen beim Vermögensaufbau. Quelle: Passiver Geldfluss Academy

An dieser Stelle noch einmal der Hinweis, dass es nicht eine optimale Verteilung von Anlageklassen gibt, die für jeden Anleger geeignet ist. Viele, die so etwas suchen und anwenden, werden nach einigen Monaten oder Jahren enttäuscht feststellen, dass sie sich mit dieser Aufstellung bei ihrer Geldanlage nicht wohlfühlen. Aus diesem Grund besprechen wir in der Passiver Geldfluss Academy auch verschiedene Asset Allocation – je nach Anlagetyp und Zeithorizont.

Das Grundprinzip der strategischen Asset Allocation möchte ich an dieser Stelle nicht weiter erläutern und verweise auf folgende Seiten:

Taktische Asset Allocation

Als Alternative wird bei der taktischen Asset Allocation bereits im Vorfeld versucht, mit Umschichtungen innerhalb der Anlageklassen eine Mehrrendite in der Zukunft zu erzielen. Dazu ist es aber notwendig die künftige Wertentwicklung der diversen Assetklassen möglichst genau zu prognostizieren, um deutliche Wertverluste zu vermeiden und beim Aufschwung immer dabei zu sein.

Fundamentale Überlegungen

Grund für eine Übergewichtung einer Anlageklasse oder auch innerhalb einer Anlageklasse können Fundamentaldaten sein. Beispiele in der aktuellen Zeit wäre eine Übergewichtung von Emerging Markets-Aktien, da diese im zurückliegenden Jahrzehnt eine eher schwächere Entwicklung vollzogen haben und daher beispielsweise ein günstiges KGV aufweisen. Oder eine Übergewichtung bei Aktien der Länder USA und China, weil diese beiden Supermächte auch in wirtschaftlicher Sicht den Platz 1 zukünftig unter sich ausmachen dürften.

Statistiken und saisonale Auffälligkeiten

Saisonale Besonderheiten, die statistisch signifikant sind, können ebenfalls zu einer Übergewichtung einer Anlageklasse oder auch nur eines Segments sein. So steigt beispielsweise der Gold- und Silberpreis von Mitte Dezember zum Anfang Februar im langjährigen Durchschnitt an. Oder denken wir an die statistisch starke Jahreszeit von Aktien, die sich von Mitte Oktober bis zum Jahresende, oft sogar noch bis März/April hinein erstreckt.

Im langjährigen Durchschnitt entwickelten sich die Aktien-Indizes TecDAX und MDAX besser als der DAX. Der Nasdaq 100 zeigt in der Regel eine Outperformance gegenüber dem Dow Jones Industrial Average.

Anlageklassen in einem Trend

Ein weiteres Beispiel ist eine Übergewichtung von Anlageklassen nicht aufgrund von fundamentalen Überlegungen vorzunehmen, sondern bestehenden Trends zu folgen. So war es in den zurückliegenden Jahren eine gute Idee Technologie-Aktien überzugewichten und einige Branchen der „Old Economy“ hingegen unterzugewichten.

Wer eine unruhige oder gar schwache Börsenzeit vermutet, kann den Aktienanteil verringern und Bargeld, Anleihen und ggf. Gold höher im eigenen Portfolio gewichten.

Kleinere Über- oder Untergewichtungen zielführender als „All-in“

Grundsätzlich fällt es vielen Menschen schwer in Wahrscheinlichkeiten zu denken und bevorzugen entsprechend ihrer gefassten Meinung eine sehr drastische Aufstellung ihrer Asset Allocation. So werden dann mitunter auch mal sämtliche Aktien verkauft und die freigewordene Liquidität nur als Bargeld gehalten. Oder das andere Extrem, der Aktienanteil eines gesamten Portfolios beträgt 90% und mehr. Auch der Goldanteil wird teilweise über 50% aufgestockt.

Meine Erfahrung hat gezeigt, dass es in den meisten Fällen wesentlich zielführender ist, vergleichsweise kleinere Veränderung im Rahmen einer taktischen Asset Allocation vorzunehmen. Wer im Standardfall 50% Aktien hält, könnte diesen Anteil auf 40% reduzieren oder bei einer optimistischen Meinung der zukünftigen Entwicklung auf 60% erhöhen. Denn zum einen weiß man im Vorfeld nicht, welche Auswirkungen ein vermutetes Szenario haben wird, und zum anderen kann das bevorzugte Szenario auch gänzlich ausbleiben.

Dazu ein aktuelles Beispiel.

Im Jahr 2020 ereignete sich im Februar und März aufgrund der weltweiten Maßnahmen zur Eindämmung des Coronavirus ein starker Rückgang von rund 40% bei Aktien. Gleichzeitig herrschten sehr düstere wirtschaftliche Aussichten vor, weil die konkreten Auswirkungen der verhängten Lockdowns nur schwer einzuschätzen waren. Recht viele private, aber auch professionelle Anleger haben daraufhin einen Großteil oder sogar sämtliche Aktien verkauft. Dadurch haben sie eine enorme Rally in den folgenden Monaten verpasst. So hat der marktbreite US-Aktien-Index S&P 500 in weniger als fünf Monaten seine kompletten Verluste wieder egalisiert.

Da es an der Börse praktisch niemals 0% oder 100% gibt, muss stets zu einem gewissen kleinen Anteil einkalkuliert werden, dass das vermutete Szenario sogar komplett ausbleibt.

Einige prominente Beispiele strategischer, aber auch taktischer Asset Allocation findest du im Artikel: Ideen für die strategische Asset Allocation

Wie bei der strategischen Asset Allocation gilt auch hier im Abstand von einigen Monaten ein Rebalancing durchzuführen. Es sei denn, dass die entsprechende Aufstellung sowieso jede sechs bis zwölf Monate überprüft und neu ausgerichtet wird.

Fazit taktische Asset Allocation

Für Einsteiger bietet eine strategische Asset Allocation eine ausgezeichnete Möglichkeit langfristig Vermögen aufzubauen ohne gleichzeitig zu viel Risiko eingehen zu müssen. Denn die Vermögenswerte in den verschiedenen Anlageklassen werden entweder eine recht hohe Wahrscheinlichkeit für Kursgewinne oder regelmäßige Erträge bringen oder sogar beides.

Wer schon einige Erfahrungen an der Börse sammeln konnte und sich zutraut Prognosen über die zukünftigen Kapitalmarktflüsse zu erstellen, die mit erhöhter Wahrscheinlichkeit auch zutreffen, kann zumindest zeitweise eine taktische Asset Allocation anwenden. Sollte diese häufig zutreffend sein, wird sowohl der Vermögensaufbau rascher voranschreiten als auch das Erreichen der finanziellen Unabhängigkeit schneller zu verwirklichen sein.

Nach meiner Erfahrung sollte man sich jedoch zum einen schon gut auskennen und zum anderen in der Lage sein, eigene Entscheidung zu treffen, die von der vorherrschenden Meinung (auch anderer „Experten“) abweichen. Denn die Konsensmeinung ist an der Börse nur eher selten zutreffend, und die größten Erfolge – im Vergleich zur strategischen Asset Allocation – resultieren oft aus Minderheitsmeinungen.

Bei einer taktischen Asset Allocation können auch die Zeithorizonte Investment und Positionstrading verschwimmen. So könnte das langfristig orientierte Investment-Depot mit Aktien-ETF belegt werden, während man als zusätzliche Anlageklasse ein Trading-Depot betreibt, bei dem Aktien nur Tage oder einige Wochen gehalten werden. So betreibe ich das auch bei mir, du kannst einen groben Überblick über meine aktuelle Asset Allocation auf der Seite Asset Allocation Passiver Geldfluss einsehen.

Zum Schluss dieses Artikels der Hinweis für alle Einsteiger oder Geldanleger, die mit ihrer Rendite noch nicht zufrieden sind, auf die Passiver Geldfluss Academy . Dort haben Einsteiger ohne große Vorkenntnisse und selbst Menschen im hohen Alter gelernt, wie sie sich ein rentierliches Geldanlage-Depot selbst zusammenstellen können. Auf das Thema Asset Allocation wird dabei ausführlich eingegangen.

- Die Zeiten einer knappen Kasse soll bei dir der Vergangenheit angehören?

- Dein Geld soll endlich einmal hart für dich arbeiten?

- Du möchtest mehr zu passivem Einkommen erfahren?

- Du interessierst dich für Wege zur finanziellen Unabhängigkeit?

- Du möchtest dich über den aktuellen Status der Aktienmärkte informieren?

- Du möchtest deine Lebensqualität spürbar steigern?

Falls du mindestens eine Frage mit „Ja“ beantworten konntest, trag dich in einen der kostenlosen Newsletter von finanziell umdenken ein.

Zum Weiterlesen:

- Aktien kaufen – lieber die Underperformer oder besser die Outperformer?

- Diversifikation bei Währungen ist ebenfalls wichtig!

- Investieren in Asien – welche Möglichkeiten gibt es?

- Warum der Begriff Dividenden-Aristokrat neu definiert werden muss!

- Halbjahres-Bilanz Aktien 2020 – welche Aktien ließ der Coronavirus-Crash kalt?

- Gewinner-Aktien mit beachtlicher Outperformance

- Sich gegen den Markt zu stellen, kann sehr teuer werden!

- Welche Chancen bestehen für 2020 und die Folgejahre?

- Aktien kaufen in Krisenzeiten – ein Fundament für finanzielle Unabhängigkeit!

- Megatrend Gesundheit auch im eigenen Depot

- Buy and hold oder Trendfolge?

- Finanziell wohlhabende Menschen haben mehrere Geldquellen

- Ideen für eine strategische Asset Allocation

- Der einfachste Weg in Aktien zu investieren

- Warum Privatanleger in Börsenkrisen so viel Geld verlieren

- Was ist passives Einkommen?

- Die zehn größten Fehler beim Vermögensaufbau

- Passiver Geldfluss Academy – der Weg zur finanziellen Unabhängigkeit

Neueste Kommentare